Poměr obranného intervalu (význam, vzorec) | Příklady výpočtu

Co je poměr obranného intervalu?

Poměr defenzivního intervalu je poměr, který měří počet dní, během nichž může společnost pokračovat v práci bez požadavku na použití svých dlouhodobých aktiv nebo vnějších finančních zdrojů, a vypočítá se vydělením celkových krátkodobých aktiv společnosti jejich denní provozní výdaje.

Například pokud má společnost ABC DIR 45 dní, znamená to, že společnost ABC může fungovat po dobu 45 dnů, aniž by se dotkla dlouhodobých aktiv nebo dlouhodobých aktiv nebo jakýchkoli jiných finančních zdrojů. Mnoho lidí tento poměr nazývá jako poměr finanční efektivity, ale běžně se považuje za „poměr likvidity“.

Podívejme se na výše uvedený graf. Apple má poměr obranného intervalu 4,048 roku, zatímco Walmarts Ratio je 0,579 roku. Proč je mezi nimi tak velký rozdíl? Znamená to, že Apple má lepší pozici z hlediska likvidity?

Tento poměr je variací rychlého poměru. Prostřednictvím DIR se společnost a její zúčastněné strany po mnoho dní dozvěděly, že může používat svá likvidní aktiva k placení účtů. Jako investor musíte po dlouhou dobu nahlédnout do DIR společnosti. Pokud se postupně zvyšuje, znamená to, že společnost je schopna generovat likvidnější aktiva, aby mohla platit za každodenní činnosti. A pokud postupně klesá, znamená to, že postupně klesá také nárazník likvidních aktiv společnosti.

Chcete-li vypočítat poměr obranného intervalu (DIR), musíme pouze vyjmout likvidní aktiva (která jsou snadno směnitelná na hotovost) a poté je vydělit průměrnými výdaji za den. Ve jmenovateli nemůžeme zahrnout každý průměrný výdaj, protože ten nemusí být zvyklý na každodenní činnosti. A do čitatele můžeme v krátkodobém horizontu umístit pouze položky, které jsou snadno směnitelné v hotovosti.

Jednoduše řečeno, přejděte k rozvaze. Podívejte se na aktuální aktiva. Vyberte položky, které lze snadno převést na hotovost. Přidejte je. A poté jej vydělte průměrným denním výdajem.

Vzorec obranného intervalu

Tady je vzorec -

Poměr obranného intervalu (DIR) = aktuální aktiva / průměrné denní výdaje

Nyní je otázkou, co bychom zahrnuli do současných aktiv.

Musíme vzít pouze ty položky, které lze snadno převést na hotovost nebo ekvivalent. Existují tři věci, které bychom obecně zahrnuli do čitatele -

Běžná aktiva (která lze snadno převést na likviditu) = hotovost + obchodovatelné cenné papíry + pohledávky z obchodního styku

Další ukazatele likvidity Související články - Current Ratio, Cash Ratio, Current Ratio a Quick Ratio

Zahrnuli jsme tyto tři, protože je lze snadno převést na hotovost.

Podívejte se také na tyto články o oběžných aktivech - hotovost a peněžní ekvivalenty, obchodovatelné cenné papíry, pohledávky z účtů.

Nyní se podívejme na jmenovatele.

Snadný způsob, jak zjistit průměrné denní výdaje, je nejprve si všimnout nákladů na prodané zboží a ročních provozních nákladů. Pak musíme odečíst veškeré nepeněžní poplatky, jako jsou amortizace, amortizace atd. Nakonec rozdělíme číslo o 365 dní, abychom získali průměrné denní výdaje.

Průměrné denní výdaje = (náklady na prodané zboží + roční provozní náklady - bezhotovostní poplatky) / 365

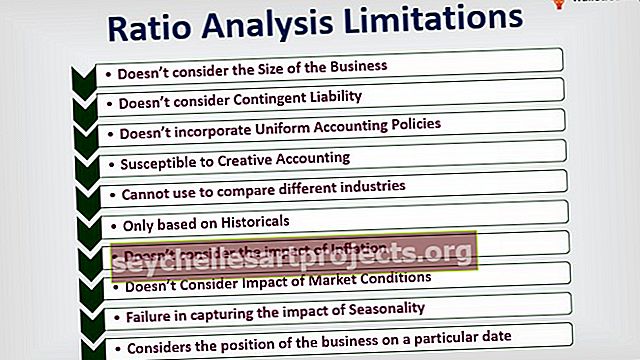

Defenzivní intervalový poměr je mnoha finančními analytiky považován za nejlepší poměr likvidity. Většina ukazatelů likvidity, jako je rychlý poměr, běžný poměr, hodnotí krátkodobá aktiva s krátkodobými závazky. A tak nejsou schopni dosáhnout přesného výsledku o likviditě. V případě tohoto poměru se krátkodobá aktiva neporovnávají s krátkodobými závazky; spíše se srovnávají s výdaji. DIR je tedy schopen produkovat téměř přesný výsledek likviditní pozice společnosti.

Existuje ale také několik omezení, o kterých budeme diskutovat na konci tohoto článku. Myšlenkou je tedy vypočítat DIR spolu s rychlým poměrem a aktuálním poměrem. Poskytne investorovi holistický obraz toho, jak si společnost vede z hlediska likvidity. Například pokud má společnost MNC obrovské výdaje a téměř žádné závazky, pak by se hodnota DIR drasticky lišila od hodnoty rychlého poměru nebo aktuálního poměru.

Výklad

Při interpretaci výsledku, který získáte z výpočtu DIR, byste měli uvažovat o dalším postupu -

- I když je Defensive Interval Ratio (DIR) nejpřesnějším poměrem likvidity, jaký byste kdy našli, existuje jedna věc, kterou DIR nezaznamenává. Pokud se jako investor díváte na DIR, abyste posoudili likviditu společnosti, bylo by důležité vědět, že DIR nebere v úvahu finanční potíže, kterým společnost v daném období čelí. I když tedy likvidní aktiva stačí k úhradě nákladů, neznamená to, že společnost je vždy v dobré pozici. Jako investor musíte hledat hlouběji, abyste věděli více.

- Při výpočtu průměrných denních výdajů byste měli také zvážit zohlednění nákladů na prodané zboží jako součást výdajů. Mnoho investorů to nezahrnuje jako součást průměrných denních výdajů, což vede k odlišnému výslednému číslu než k přesnému.

- Pokud je DIR více, pokud jde o dny, je to pro společnost považováno za zdravé a pokud je DIR menší, než je potřeba ke zlepšení její likvidity.

- Nejlepším způsobem, jak zjistit likviditu společnosti, nemusí být poměr obranného intervalu. Protože v každé společnosti nejsou výdaje každý den podobné. Může se tak stát, že na několik dní ve společnosti nebudou žádné výdaje a najednou jednoho dne může společnost vynést obrovské výdaje a na chvíli by to zase žádné výdaje nebyly. Abychom zjistili průměr, musíme vyrovnat výdaje za všechny dny, i když v těchto dnech nevzniknou žádné výdaje. Ideální je udělat si poznámku o každém výdaji za den a zjistit trendovou funkci, kde tyto výdaje vznikají opakovaně. To pomůže pochopit scénář likvidity společnosti.

Příklad obranného intervalu

Podíváme se na několik příkladů, abychom mohli DIR porozumět ze všech úhlů. Začněme prvním příkladem.

Příklad č. 1

Pan A už nějakou dobu investuje do podnikání. Chce pochopit, jak si společnost P vede z hlediska likvidity. Podívá se tedy na finanční výkazy společnosti P a zjistí následující informace -

Údaje o společnosti P na konci roku 2016

| Detaily | 2016 (v USD) |

| Hotovost | 30,00 000 |

| Obchodní pohledávky | 900 000 |

| Obchodovatelné cenné papíry | 21,00 000 |

| Průměrné denní výdaje | 200 000 |

Jak by našel téměř přesný obraz likvidity společnosti P?

Toto je jednoduchý příklad. Zde musíme vypočítat poměr obranného intervalu (DIR) pomocí rovného vzorce, protože všechny informace jsou již uvedeny.

Vzorec DIR je -

Poměr obranného intervalu (DIR) = aktuální aktiva / průměrné denní výdaje

Mezi aktuální aktiva patří -

Běžná aktiva (která lze snadno převést na likviditu) = hotovost + obchodovatelné cenné papíry + pohledávky z obchodního styku

Pojďme nyní vypočítat DIR -

| Detaily | 2016 (v USD) |

| Hotovost (1) | 30,00 000 |

| Obchodní pohledávky (2) | 900 000 |

| Obchodovatelné cenné papíry (3) | 21,00 000 |

| Současná aktiva (4 = 1 + 2 + 3) | 60,00 000 |

| Průměrné denní výdaje (5) | 200 000 |

| Poměr (4/5) | 30 dní |

Po výpočtu pan A zjistí, že likviditní pozice společnosti P není dostatečně dobrá, a rozhodne se prozkoumat další aspekty společnosti.

Příklad č. 2

Pan B není schopen najít rozvahu společnosti M., ale má k dispozici následující informace -

| Detaily | 2016 (v USD) |

| Náklady na prodané zboží (COGS) | 30,00 000 |

| Provozní výdaje za rok | 900 000 |

| Odpisy | 100 000 |

| Poměr obranného intervalu | 25 dní |

Pan B potřebuje najít aktuální aktiva společnosti M, která jsou snadno směnitelná na hotovost.

Dostali jsme informace pro výpočet průměrných denních výdajů a víme, jak vypočítat poměr obranného intervalu. Použitím výše uvedených informací můžeme zjistit aktuální aktiva společnosti M, která jsou snadno směnitelná.

Začneme výpočtem průměrných denních výdajů.

Tady je vzorec -

Průměrné denní výdaje = (náklady na prodané zboží + roční provozní náklady - bezhotovostní poplatky) / 365

Pojďme tedy vypočítat pomocí dané informace -

| Detaily | 2016 (v USD) |

| Náklady na prodané zboží (COGS) (1) | 30,00 000 |

| Provozní výdaje za rok (2) | 900 000 |

| Odpisy (3) | 100 000 |

| Celkové výdaje (4 = 1 + 2 - 3) | 38,00 000 |

| Počet dní v roce (5) | 365 dní |

| Průměrné denní výdaje (4/5) | 10 411 |

Nyní použijeme vzorec DIR ke zjištění aktuálních aktiv, která lze snadno převést na hotovost.

| Detaily | 2016 (v USD) |

| Průměrné denní výdaje (A) | 10 411 |

| Poměr obranného intervalu (B) | 25 dní |

| Současná aktiva (C = A * B) | 260 275 |

Nyní pan B zjistil, kolik současných aktiv společnosti M lze v krátkodobém horizontu převést na hotovost.

Příklad č. 3

Pan C chce porovnat likviditní pozici těchto tří společností. Níže poskytl následující informace svému finančnímu analytikovi, aby dospěl ke správnému závěru. Pojďme se podívat na podrobnosti níže -

| Detaily | Co. M (US $) | Co. N (US $) | Co. P (US $) |

| Hotovost | 300 000 | 400 000 | 500 000 |

| Obchodní pohledávky | 90 000 | 100 000 | 120 000 |

| Obchodovatelné cenné papíry | 210 000 | 220 000 | 240 000 |

| Náklady na prodané zboží | 200 000 | 300 000 | 400 000 |

| Provozní náklady | 100 000 | 90 000 | 110 000 |

| Odpisy | 40 000 | 50 000 | 45 000 |

Finanční analytik musí zjistit, která společnost je v lepší pozici pro splácení účtů, aniž by se dotkla dlouhodobých aktiv nebo externích finančních zdrojů.

Tento příklad představuje srovnání mezi společností, která je v lepší pozici.

Začněme.

| Detaily | Co. M (US $) | Co. N (US $) | Co. P (US $ |

| Hotovost (1) | 300 000 | 400 000 | 500 000 |

| Obchodní pohledávky (2) | 90 000 | 100 000 | 120 000 |

| Obchodovatelné cenné papíry (3) | 210 000 | 220 000 | 240 000 |

| Současná aktiva (4 = 1 + 2 + 3) | 600 000 | 720 000 | 860 000 |

Nyní vypočítáme roční denní výdaje.

| Detaily | Co. M (US $) | Co. N (US $) | Co. P (US $) |

| Náklady na prodané zboží (1) | 200 000 | 300 000 | 400 000 |

| Provozní náklady (2) | 100 000 | 90 000 | 110 000 |

| Odpisy (3) | 40 000 | 50 000 | 45 000 |

| Celkové výdaje (4 = 1 + 2 - 3) | 260 000 | 340 000 | 465 000 |

| Počet dní v roce (5) | 365 | 365 | 365 |

| Průměrné denní výdaje (4/5) | 712 | 932 | 1274 |

Nyní můžeme vypočítat poměr a zjistit, která společnost má lepší likvidní pozici.

| Detaily | Co. M (US $) | Co. N (US $) | Co. P (US $ |

| Oběžná aktiva (1) | 600 000 | 720 000 | 860 000 |

| Průměrné denní výdaje (2) | 712 | 932 | 1274 |

| Poměr obranného intervalu (1/2) | 843 dní * | 773 dní | 675 dnů |

* Poznámka: Všechny tyto situace jsou hypotetické a slouží pouze k ilustraci DIR.

Z výše uvedeného výpočtu je zřejmé, že Co. M má nejlukrativnější likviditní pozici ze všech tří.

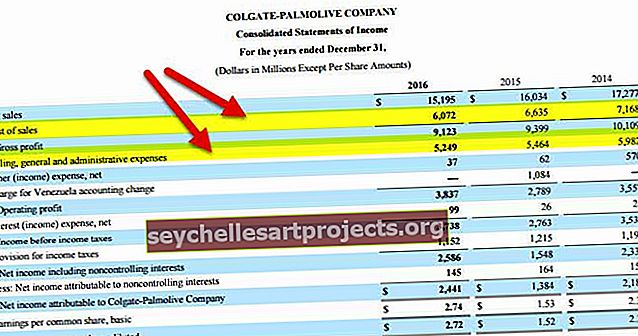

Příklad Colgate

Pojďme vypočítat poměr obranných intervalů pro Colgate.

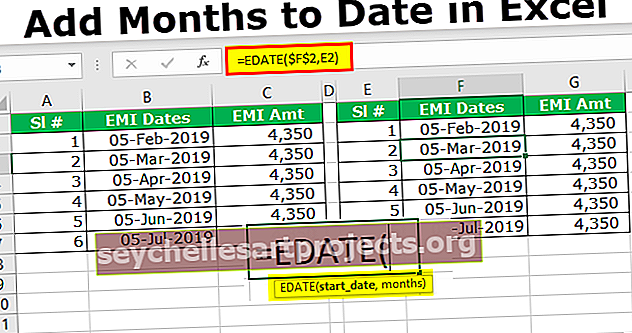

Krok 1 - Vypočítejte aktuální aktiva, která lze snadno převést na hotovost.

- Běžná aktiva (která lze snadno převést na hotovost) = hotovost + obchodovatelné cenné papíry + pohledávky z obchodního styku

- Běžná aktiva společnosti Colgate obsahují hotovost a peněžní ekvivalenty, pohledávky, zásoby a další krátkodobá aktiva.

- Pouze dvě položky z těchto čtyř lze snadno převést na hotovost - a) hotovost a peněžní ekvivalenty b) pohledávky.

zdroj: Colgate 10K Filings

- Běžná aktiva Colgate (která lze snadno převést na hotovost) = 1 315 USD + 1 411 = 2 726 milionů USD

Krok 2 - Najděte průměrné denní výdaje

Abychom zjistili průměrné denní výdaje, můžeme použít následující vzorec.

Průměrné denní výdaje = (náklady na prodané zboží + roční provozní náklady - bezhotovostní poplatky) / 365.

Tady je to trochu složité, protože nejsme krmeni lžičkami se všemi potřebnými informacemi.

- Z Výkazu zisku a ztráty dostaneme dvě položky a) Náklady na prodej b) Prodej obecných a administrativních nákladů.

- Ostatní výdaje nejsou provozními výdaji, a proto jsou z výpočtu výdajů vyloučeny.

- Poplatek za Venezuelu, který nepředstavuje provozní náklady, je vyloučen.

zdroj: Colgate 10K Filings

Abychom našli bezhotovostní hotovost, musíme naskenovat výroční zprávu společnosti Colgate.

Existují dva typy nepeněžních položek, které jsou zahrnuty do nákladů na prodej nebo do prodeje a na správu.

2a) Odpisy a amortizace

- Odpisy a amortizace jsou nepeněžní náklady. Podle údajů společnosti Colgate je do nákladů na prodej zahrnuto odpisy způsobené výrobními operacemi.

- Zbývající část odpisů je zahrnuta do prodejních, všeobecných a správních nákladů.

- Celkové hodnoty odpisů a amortizace jsou uvedeny ve výkazu peněžních toků.

zdroj: Colgate 10K Filings

- Odpisy a amortizace (2016) = 443 milionů USD.

2b) Skladová kompenzace

- Colgate uznává náklady na zaměstnanecké služby přijaté výměnou za ocenění kapitálových nástrojů, jako jsou akciové opce a omezené akciové jednotky, na základě reálné hodnoty těchto ocenění k datu poskytnutí během požadovaného servisního období.

- Ty se nazývají při kompenzaci na skladě. Ve společnosti Colgate se náklady na odškodnění na základě zásob zaznamenávají v rámci Sel.