Bond Sinking Fund v rozvaze (definice, účetnictví, příklad)

Co je Bond Sinking Fund?

Fond propadání dluhopisů je pouze fond, který společnost vyčlenila za účelem splacení dluhopisu nebo budoucího dluhového závazku a byl vytvořen s cílem umožnit společnosti přispívat do fondů po dobu do splatnosti dluhopisu datum.

Vysvětlení

V zásadě se jedná o účet úschovy, který společnost udržuje výhradně za účelem vyřazení jím vydaného dluhopisu, a společnost zadává hotovost do stejných období ve stanovených obdobích a tento účet je spravován a spravován nezávislým správcem.

Mnoho společností s méně než žádoucím úvěrovým hodnocením jako takové získává peníze prostřednictvím vydávání dluhopisů vytvořením takového dluhopisového fondu.

- Vyžaduje, aby emitent (tj. Společnost, která získává finanční prostředky), aby pravidelně odkládal peníze výlučně za účelem vyplacení nebo zpětného odkupu konkrétních dluhopisů, pro které byl fond vytvořen.

- Emitent je povinen složit vklad / příspěvek do Fondu pro potopení dluhopisů, který je spravován nezávislým správcem, který je odpovědný za správu fondu, investování fondů s předem stanovenými konkrétními investičními kritérii a také je pověřen odpovědností za zajištění toho, aby tento fond se používá pouze k účelu, pro který je vytvořen.

- Působí jako kolaterál a má smysl v případě Emitentů, kteří jsou považováni za relativně rizikovější, a proto investoři, kteří si přejí upsat emisi Dluhopisů těchto Emitentů, potřebují zvláštní pobídku a bezpečnostní polštář, aby se vyhnuli riziku selhání.

- Působí také jako záruka Investora, že v nepravděpodobném případě emitent nesplácí nebo nesplácí, Investor tam může dostat část svých prostředků (pokud ne všechny) z Fondu pro potopení dluhopisů, který je spravován Příkladem

Příklad

Pochopme to samé pomocí příkladu:

Společnost ABC prodává emise dluhopisů s nominální hodnotou 100 USD a splatností 5 let. Dluhopis nese kupón ve výši 5% a je splatný v nominální hodnotě na konci 5 let od jeho splatnosti. V souladu s tím společnost ABC zaplatí výplatu kupónu ve výši 5 USD ročně a při splatnosti bude muset splatit celých 100 USD.

Aby nedocházelo k problémům s peněžními toky, které by mohly vzniknout v důsledku splacení celé částky jistiny na konci 5 let Dluhopisu, dohoda vyžaduje, aby společnost ABC vytvořila Fond dluhopisů a přislíbila konkrétní aktiva fondu, který bude k dispozici výhradně k výplatě dluhopisů po celou dobu. Dále je společnost ABC povinna každoročně přispívat určitou částkou do Fondu potopení dluhopisů, aby společnost čelila menšímu požadavku na konečný odliv hotovosti na konci 5 let, kdy jsou dluhopisy splatné z důvodu splatnosti.

Proč Bond Sinking Fund?

Dluhopisy jsou obvykle vydávány na delší časový rámec a představují větší úrokové riziko a také riziko vznikající z důvodu nesplácení splátek jistiny při splatnosti v důsledku napětí ve finančním zdraví společnosti. Působí jako polštář pro emitenta, protože má za následek podstatně nižší částku požadovanou k vyplacení splátky jistiny při splatnosti a investora tím, že působí jako bezpečnostní polštář.

Je však třeba poznamenat, že ne všechny společnosti, které získávají prostředky prostřednictvím emise dluhopisů, jsou povinny vytvořit fond propad dluhopisů; avšak dluhopisy s potápějícími se fondy jsou komunitou investorů považovány za relativně méně rizikové.

Tento potápěčský fond se řídí podmínkami smlouvy o dluhopisech a pomáhá emitentovi různými způsoby při zpětném odkupu dluhopisů, například:

- Pravidelné odkupy dluhopisů z volného trhu

- Pravidelné zpětné odkupy dluhopisů za konkrétní cenu volání nebo nižší než tržní cena

- Zpětný odkup dluhopisů při splatnosti

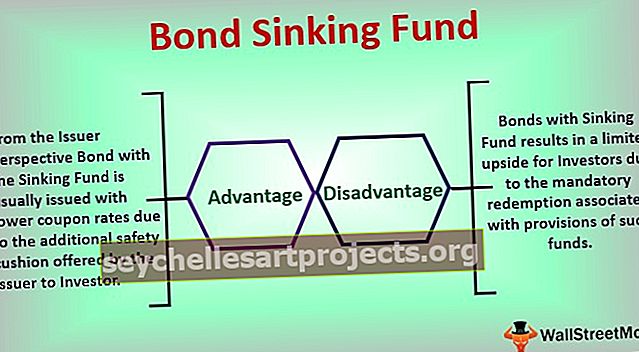

Výhody

- Snižuje riziko selhání pro investora, protože ponechává méně jistiny v době splatnosti pro emitenta, čímž snižuje šance na selhání pro investora.

- Z pohledu emitenta Dluhopis s potápěčským fondem je obvykle vydáván s nižšími kupónovými sazbami kvůli dodatečnému bezpečnostnímu polštáři, který emitent nabízí investorovi.

- Z pohledu Emitenta to může vyústit v zaúčtování kapitálových zisků, pokud budou dluhopisy zakoupeny na otevřeném trhu pod účetní hodnotou kvůli tržním podmínkám.

Nevýhody

- Dluhopisy s potápějícím se fondem mají za následek omezenou výhodu pro investory kvůli povinnému odkupu spojenému s poskytováním těchto fondů.

- Z pohledu emitenta náklady příležitosti u požadavku na dluhopisový fond vedou k neschopnosti podniku získat dlouhodobý dluh potřebný pro ziskové dlouhodobé gestační projekty.

Účetní zacházení s fondem pro potopení dluhopisů

Jedná se o dlouhodobé aktivum, které je vytvořeno pouze za účelem vyřazení dluhopisů. Vykazuje se v sekci Aktiva v rozvaze pod hlavičkou dlouhodobých aktiv v rámci investiční klasifikace. Není klasifikován v rámci Oběžných aktiv, protože to bude mít za následek mylnou představu investorů o používání Fondu pro potopení dluhopisů a povede to ke zlepšení Oběžných aktiv a výsledného aktuálního poměru, což nemusí být pravda.

Závěr

Ustanovení fondu Bond Sinking se řídí podmínkami smlouvy o dluhopisech a slouží jako zdroj bezpečnosti pro investory takové emise dluhopisů. Výsledkem je také nižší nabídka úrokové sazby emitenta z důvodu nabízené bezpečnosti. Tento potopený fond dále vyžaduje zástavní práva na aktiva ve fondu nebo jednotné roční platby nebo příspěvky do fondu, který spravuje nezávislý správce. Jedná se tedy o kompromis mezi bezpečností a ziskovostí z pohledu investora a atraktivnější pro investory, kteří jsou proti riziku. Naopak peníze vyčleněné ve fondu pro splacení dluhopisů emitentem nejsou k dispozici pro růst společnosti nebo pro výplatu dividend, což má přímý nepříznivý dopad na akcionáře společnosti emitenta.