Výnosy z investic (definice, typy) | Příklady investičních výnosů

Co je investiční příjem?

Investiční příjem je příjem, který je generován dividendami, výplatou úroků a kapitálových zisků z prodeje jakéhokoli aktiva nebo cenného papíru a zisků z jakéhokoli druhu investičních nástrojů, jako jsou dluhopisy, podílové fondy atd. Obecně lidé vydělávají velké množství jejich celkový příjem každý rok z jejich mzdových příjmů, ale správně naplánované úspory a investice na finančních trzích mohou ve skutečnosti převést nominální úspory na velká investiční portfolia, která tomuto investorovi jistě v průběhu času přinesou dobrý investiční příjem.

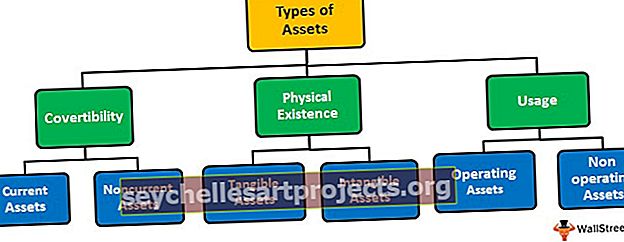

Nejlepší 3 typy investičních výnosů

Existuje několik typů investičních příjmů, z nichž hlavní jsou vysvětleny níže:

# 1 - Úrok

Osoba bude vydělávat jako úrok z investic, které generují zájem o vklad finančních prostředků do dluhopisů, depozitních certifikátů, nástrojů peněžního trhu atd. Dříve, investoři, kteří potřebují nějakou hotovost, si mohou vybrat peníze ze svých úrokových výnosů bez dokonce narušení investované částky jistiny. Ale v dnešní době jsou úrokové sazby proto velmi nízké; je opravdu těžké trvale očekávat stejnou návratnost dividend a úroků.

Pokud osoba využívá úrokové výnosy buď z hotovosti, ze zdanitelných obligací nebo z depozitního certifikátu, je stejná daň zdaněna běžnou sazbou daně z příjmu. Pokud je investice dlouhodobá, je tato osoba povinna v přiznání k dani z příjmu uvést úrokové výnosy, i když z této investice nevyberete hotovost.

# 2 - Dividendy

Dividendy vyplácejí společnosti na základě jejich výnosů akcionářům nebo investorům na akcii. Pokud je investice v podílových fondech, které mají fondy do dividendových akcií, vydělá investor podíl této společnosti prostřednictvím dividend na roční nebo čtvrtletní bázi.

Daně se platí také z dividend a na tyto běžné dividendy se vztahuje běžná daňová sazba, zatímco některé dividendy označené jako „kvalifikované“ jsou zdaňovány sazbou kapitálových zisků, která je obecně nižší.

# 3 - Zisk kapitálu

Nárůst hodnoty aktiva, jako je investice do nemovitostí nebo akcií, který je vyšší než jeho kupní cena, znamená, že zvýšená hodnota je kapitálový zisk, ale stejný je realizován pouze při prodeji podkladového aktiva. Investor musí platit daně z kapitálových zisků podle doby zisku, ať už jde o krátkodobý nebo dlouhodobý kapitálový zisk. Dlouhodobé zakrytí jakékoli investice je lepší než krátkodobé, protože daňové sazby jsou u dlouhodobých kapitálových zisků nižší.

Příklady investičních výnosů

Následují různé příklady investičních výnosů:

# 1 - Dividenda

Pokud investor drží 100 akcií v korporaci a tato entita vyplácí 50% svých výnosů jako dividendy a říká, že příjmy jsou Rs. 10 na akcii, proto je výše dividendy Rs. 5 za akcii, investor získá Rs. 500 ročně, tj. 100 akcií vynásobených dividendou na akcii Rs. 5.

# 2 - Zisk kapitálu

Investor „A“ investuje částku Rs. 1 000 ke koupi 20 akcií společnosti prodávající za cenu par Rs. 50. Příští rok cena této akcie vzroste na Rs. 70 za akcii a „A“ se rozhodne prodat 10 akcií ze své akcie, pak jeho kapitálový zisk bude Rs. 200 [10 sdílení @ Rs. 70 / akcii = 700 méně původní ceny 10 akcií @ Rs. 50 / share = Rs. 500].

Výhody

Různé výhody související s investičním výnosem jsou následující:

- Pomáhá při budování bohatství - Investor bude v pravidelných intervalech získávat příjmy, které může dále investovat nebo reinvestovat do jiné nebo stejné akcie, majetku nebo půdy.

- Investiční příjem má důchodové výhody - pokud osoba investovala do jakýchkoli podílových fondů, akcií, FD atd., Vydělává na nich úroky a dividendy, které může použít nebo dále investovat. Tím, že dále získávají úrokovou sazbu na složeném základě, která jim pomůže dosáhnout skvělého života po odchodu do důchodu.

- Pomáhá při dosahování dalších finančních cílů - v neposlední řadě lze investiční příjem využít při plnění dalších finančních cílů, jako je uložení tohoto příjmu na vzdělání vašeho dítěte, nebo v dnešní době existují služby EMI pro všechno, takže osoba může platit své splátky prostřednictvím těchto dodatečných příjmů místo jejich platu.

Nevýhody

Různé nevýhody související s investičním výnosem jsou následující:

- Tržní riziko - Trh je velmi kolísavý, a proto investor netuší, kolik letos vydělá. Někdy může vydělat dobrou částku příjmu a někdy může dojít k velmi nízké generaci příjmu. Vše závisí na trhu a investice vybírá investor, takže musí přemýšlet a poté investovat.

- Volba investice - Investor si musí vybrat mezi různými investicemi, aby se ujistil, že vydělává pěknou částku příjmu. Pokud si zvolí nějakou investici, která má generování fixního příjmu, nikdy nezíská vysokou návratnost, pokud je trh vysoký a naopak, takže volba investice je velmi důležitá.

- Uplatňování daňových sazeb - U příjmů z investic existují různé daňové sazby. Existuje jen několik investičních příjmů, které jsou osvobozeny od daně, jinak všechny příjmy přitahují daň. Někteří přitahují daň, když překročí hranici částky příjmu, a někteří se liší sazbami, jako je krátkodobý a dlouhodobý kapitálový zisk.

Důležité body

Různé důležité body jsou následující:

- Existuje několik typů investičních příjmů, z nichž hlavní zahrnují úrokové výnosy, kapitálové výnosy a dividendy atd.

- Investiční příjmy pomáhají při úspoře daní, protože existuje mnoho investičních programů osvobozených od daně nebo šetření daní, které lákají investory k investování, protože lidem šetří spoustu daní.

- Investor bude schopen čelit inflaci. Pokud osoba investovala své prostředky do investice s generováním fixního příjmu, pak je jeho příjem fixován z jeho investic a během inflace, když jsou sazby tak vysoké, bude také vydělávat stejný příjem a může jej přiměřeně utratit.

Závěr

Jedná se o příjem generovaný z úroků, dividend a kapitálových zisků. Je dobrým zvykem investovat do akcií, dluhopisů nebo podílových fondů atd. Lidé mají z těchto investic přinejmenším generovaný příjem, který jim pomáhá držet krok s jejich peněžními potřebami nebo přáními. Některé investice pomáhají při daňových úsporách, což je pro obyčejného člověka výhodou. Vybrané investice by měly být moudrou volbou, která generuje bohatou návratnost.