Analýza úvěru | Jaký úvěrový analytik hledá? 5 C | Poměry

Definice úvěrové analýzy

Úvěrová analýza je proces vyvozování závěrů z dostupných údajů (kvantitativních i kvalitativních) týkajících se bonity účetní jednotky a vytváření doporučení ohledně vnímaných potřeb a rizik. Úvěrová analýza se také zabývá identifikací, hodnocením a zmírňováním rizik spojených s tím, že účetní jednotka neplní své finanční závazky.

Proces kreditní analýzy

Níže uvedený diagram ukazuje celkový proces kreditní analýzy.

Co hledá kreditní analytik?

Laicky řečeno, kreditní analýza je více o identifikaci rizik v situacích, kdy banky pozorují potenciál půjčování. Jak kvantitativní, tak kvalitativní hodnocení tvoří součást celkového hodnocení klientů (společnosti / jednotlivce). To obecně pomáhá určit schopnost účetní jednotky splácet dluh nebo její schopnost splácet.

Přemýšleli jste někdy, proč bankéři kladou tolik otázek a nutí vás vyplňovat tolik formulářů, když žádáte o půjčku. Nenechte se některými působit rušivě a opakovaně a celý proces předkládání různých dokumentů se zdá být těžkopádný. Jen se snažíte pochopit, co dělají se všemi těmito daty a co se vlastně snaží zjistit! Rozhodným potenciálním dlužníkem není jen vaše smrtící kouzlo a atraktivní osobnost; samozřejmě je toho příběhu víc. Zde se tedy pokusíme získat představu o tom, co přesně kreditní analytik hledá.

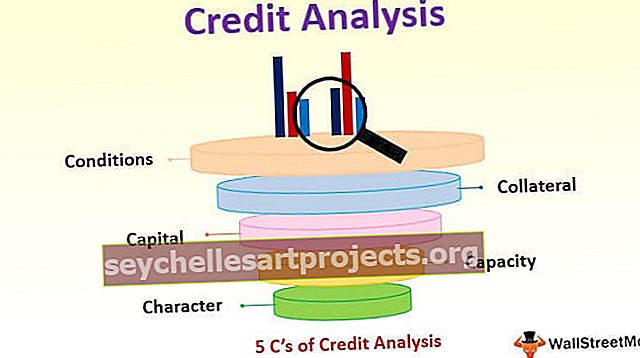

5 C kreditní analýzy

Charakter

- V této části se analyzuje celkový dojem z ochranného dlužníka. Věřitel si vytváří velmi subjektivní názor na důvěryhodnost subjektu splácet půjčku. Diskrétní dotazy, pozadí, úroveň zkušeností, názor na trh a různé další zdroje mohou být způsobem, jak shromáždit kvalitativní informace, a poté lze vytvořit názor, pomocí kterého může rozhodnout o povaze subjektu.

Kapacita

- Kapacita označuje schopnost dlužníka splácet půjčku ze zisků generovaných jeho investicemi. To je možná nejdůležitější z pěti faktorů. Věřitel přesně spočítá, jak se má splácení uskutečnit, peněžní toky z podnikání, načasování splácení, pravděpodobnost úspěšného splacení půjčky, historie plateb a tyto faktory se považují za přijatelné pro pravděpodobnou kapacitu účetní jednotky splácet půjčku.

Hlavní město

- Kapitál je v podnikání dlužníkem. To je považováno za důkaz závazku dlužníka k podnikání. To je ukazatel toho, do jaké míry je dlužník ohrožen v případě neúspěchu podnikání. Věřitelé očekávají slušný příspěvek z vlastních aktiv dlužníka a osobní finanční záruky, aby bylo možné prokázat, že se zavázali k poskytnutí vlastních prostředků, než požádají o jakékoli financování. Dobrý kapitál dále posiluje důvěru mezi věřitelem a dlužníkem.

Zajištění (nebo záruky)

- Zajištění je forma zabezpečení, kterou dlužník poskytuje věřiteli, za účelem poskytnutí úvěru v případě, že není splacen z výnosů stanovených v době využití zařízení. Zárukami jsou naopak dokumenty, které slibují splacení půjčky od někoho jiného (obvykle člena rodiny nebo přátel), pokud dlužník úvěr nesplatí. Získání adekvátního kolaterálu nebo záruk, které se považují za vhodné částečně nebo úplně pokrýt částku půjčky, má obrovský význam. Toto je způsob, jak zmírnit riziko selhání. Zabezpečení Collateral se také mnohokrát používá k vyrovnání všech nechutných faktorů, které se během procesu hodnocení mohly dostat do popředí.

Podmínky

- Podmínky popisují účel půjčky i podmínky, za kterých je zařízení sankcionováno. Účelem může být provozní kapitál, nákup dalšího vybavení, inventář nebo dlouhodobá investice. Věřitel bere v úvahu různé faktory, jako jsou makroekonomické podmínky, měnové pozice a zdraví odvětví, než stanoví podmínky pro tento nástroj.

Případová studie kreditní analýzy

Od nepaměti došlo k věčnému konfliktu mezi podnikateli / podnikateli a bankéři ohledně kvantifikace úvěrů. Neochota ze strany vlastníka firmy vzniká, když se domnívá, že bankéř nemusí plně ocenit jeho obchodní požadavky / potřeby a může podceňovat skutečný rozsah příležitostí, které má k dispozici, pokud dostane dostatečné množství úvěru. Úvěrový analytik však může mít své vlastní důvody, aby odůvodnil míru rizika, které je připraven nést, což může zahrnovat špatné zkušenosti s daným odvětvím nebo jeho vlastní posouzení obchodních požadavků. Mnohokrát existují také interní normy nebo předpisy, které analytika nutí dodržovat přísnější diskurz.

Nejdůležitějším bodem, který si musíte uvědomit, je, že banky se zabývají prodejem peněz, a proto je regulace a omezení rizika pro celý proces velmi zásadní. Úvěrové produkty, které mají potenciální zákazníci k dispozici, podmínky stanovené pro využití této facility a kroky, které banka přijala k ochraně svých aktiv před selháním, proto mají přímou shodu se správným hodnocením úvěrové facility.

Pojďme se tedy podívat, jak vypadá návrh půjčky:

Přesná povaha návrhů se může lišit v závislosti na následujících klientech, ale prvky jsou obecně stejné.

** Abychom uvedli věci na pravou míru, pojďme se podívat na příklad jednoho Sanjay Sallaya, kterému se připisuje, že je jedním z největších neplatičů v nedávné historii a zároveň jedním z největších podnikatelů na světě. Vlastní několik společností, některé sportovní franšízy a několik bungalovů ve všech velkých městech.

- Kdo je klient? Př. Sanjay Sallaya, pověstný průmyslník, vlastník většinového podílu ve společnosti XYZ Ltd. a některých dalších.

- Potřebné množství úvěru a kdy? Př. Zahájení nové divize leteckých společností, která by zajišťovala špičkový segment společnosti. Poptávka po úvěru je 25 mil. USD, což je potřeba během příštích 6 měsíců.

- Konkrétní účel, pro který bude kredit použit? Př. Získávání nových letadel a kapitál pro každodenní provoz, jako jsou náklady na palivo, požitky zaměstnanců, poplatky za parkování na letišti atd.

- Způsoby a prostředky ke splnění dluhových závazků (které zahrnují poplatky za podání žádosti a zpracování, úroky, jistinu a další zákonné poplatky) Př. Příjmy generované z letového provozu, dodávky zboží a dodávky zboží.

- Jakou ochranu (kolaterál) může klient poskytnout v případě selhání? Př. Několik bungalovů v nejlepších lokalitách nabízených jako zástava, spolu s osobní zárukou Sanjay Sallaya, jednoho z nejuznávanějších podnikatelů na světě.

- Jaké jsou klíčové oblasti podnikání a jak jsou provozovány a sledovány? Př. Byly by poskytnuty podrobné zprávy o všech klíčových metrikách souvisejících s podnikáním.

Odpovědi na tyto otázky pomohou úvěrovému analytikovi pochopit široká rizika spojená s navrhovanou půjčkou. Tyto otázky poskytují základní informace o klientovi a pomáhají analytikovi dostat se hlouběji do podnikání a pochopit veškerá vnitřní rizika s ním spojená.

Úvěrový analytik - získávání kvantitativních údajů o klientech

Kromě výše uvedených otázek musí analytik také získat kvantitativní údaje specifické pro klienta:

- Historie dlužníka - Stručné informace o společnosti, její kapitálové struktuře, jejích zakladatelích, fázích vývoje, plánech růstu, seznamu zákazníků, dodavatelů, poskytovatelů služeb, struktuře řízení, produktech a všech těchto informacích jsou vyčerpávajícím způsobem shromažďovány za účelem vytvoření veletrhu a jen názor na společnost.

- Údaje o trhu - jsou zkoumány konkrétní průmyslové trendy, velikost trhu, podíl na trhu, hodnocení konkurence, konkurenční výhody, marketing, vztahy s veřejností a relevantní budoucí trendy, aby se vytvořilo holistické očekávání budoucích pohybů a potřeb.

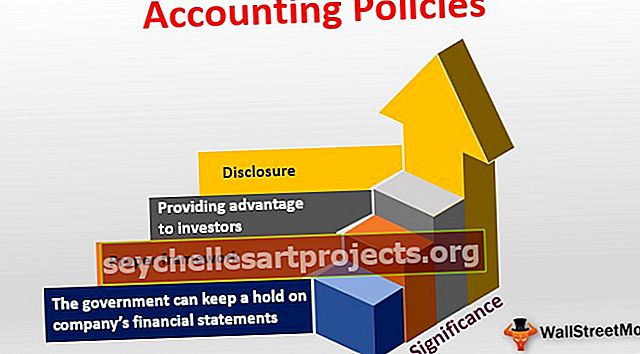

- Finanční informace - Finanční výkazy (nejlepší případ / očekávaný případ / nejhorší případ), daňová přiznání, ocenění společnosti a ocenění aktiv, aktuální rozvaha, úvěrové reference a všechny podobné dokumenty, které mohou poskytnout pohled na finanční zdraví společnosti, jsou podrobně prozkoumáno.

- Časové plány a exponáty - Některé klíčové dokumenty, jako jsou smlouvy s prodejci a zákazníky, pojistné smlouvy, nájemní smlouvy, obrázek produktů nebo webů, by měly být připojeny jako exponáty k návrhu půjčky jako důkaz specifik, jak je posuzováno podle výše uvedených indikátorů .

** Je třeba si uvědomit, že jakmile se úvěrový analytik přesvědčí, bude vystupovat jako obhájce klienta při předkládání žádosti bankovnímu výboru banky a také při jejím vedení vnitřními postupy banky. Získané podrobnosti se také používají k finalizaci úvěrové dokumentace, podmínek, sazeb a veškerých zvláštních smluv, které je třeba sjednat, přičemž je třeba brát v úvahu obchodní rámec klienta i makroekonomické faktory.

Analýza úvěru - úsudek

Po shromáždění všech informací musí nyní analytik učinit skutečný „Rozsudek“, pokud jde o různé aspekty návrhu, který bude předložen sankčnímu výboru:

- Půjčka - Po pochopení potřeby klienta lze jeden z mnoha typů půjček přizpůsobit tak, aby vyhovoval potřebám klienta. Objem peněz, splatnost půjčky, očekávané využití výnosů lze stanovit v závislosti na povaze odvětví a bonitě společnosti.

- Společnost - Je třeba analyzovat tržní podíl společnosti, nabízených produktů a služeb, hlavních dodavatelů, klientů a konkurentů, aby se zjistila její závislost na těchto faktorech.

- Úvěrová historie - minulost je důležitým parametrem pro předpovídání budoucnosti, a proto by se při zachování této běžné moudrosti měly analyzovat minulé kreditní účty klienta, aby se zkontrolovaly případné nesrovnalosti nebo selhání. To také umožňuje analytikovi posoudit, s jakým typem klienta máme co do činění, a to kontrolou počtu případů, kdy byly provedeny opožděné platby nebo jaké pokuty byly uloženy za nedodržení stanovených norem.

- Analýza trhu - Analýza dotčeného trhu je nesmírně důležitá, protože nám pomáhá při identifikaci a hodnocení závislosti společnosti na vnějších faktorech. Struktura trhu, velikost a poptávka po produktu dotyčného klienta jsou důležitými faktory, které analytiky zajímají.

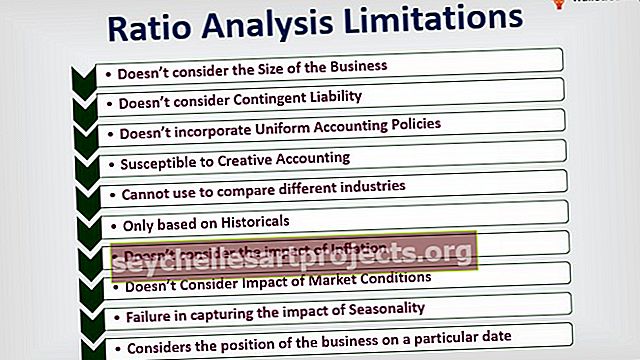

Poměry úvěrové analýzy

Finanční údaje společnosti obsahují přesný obraz toho, čím podnik prochází, a toto kvantitativní hodnocení má největší význam. Analytici zvažují různé ukazatele a finanční nástroje, aby dospěli ke skutečnému obrazu společnosti.

- Ukazatele likvidity - Tyto ukazatele se zabývají schopností společnosti splácet věřitele, náklady atd. Tyto ukazatele se používají k dosažení kapacity společnosti v oblasti generování hotovosti. Zisková společnost neznamená, že splní všechny své finanční závazky.

- Poměry řešitelnosti - Tyto poměry se zabývají položkami rozvahy a používají se k posouzení budoucí cesty, kterou se společnost může ubírat.

- Solventnostní poměry - Solventnostní poměry se používají k posouzení rizika spojeného s obchodem. Tyto poměry zachycují rostoucí množství dluhů, které mohou nepříznivě ovlivnit dlouhodobou solventnost společnosti.

- Poměry ziskovosti - Poměry ziskovosti ukazují schopnost společnosti vydělat po určitou dobu uspokojivý zisk.

- Poměry efektivity - Tyto poměry poskytují vhled do schopnosti vedení získat návratnost vloženého kapitálu a kontrolu nad výdaji.

- Peněžní tok a analýza předpokládaných peněžních toků - Výkaz peněžních toků je jedním z nejdůležitějších nástrojů, které má analytik úvěrů k dispozici, protože mu pomáhá měřit přesnou povahu výnosů a toků zisku. To mu pomáhá získat pravdivý obraz o pohybu peněz do a z podnikání

- Zajišťovací analýza - Jakékoli poskytnuté zabezpečení by mělo být obchodovatelné, stabilní a přenositelné. Tyto faktory jsou velmi důležité, protože porucha na kterékoli z těchto front povede k úplnému selhání této povinnosti.

- SWOT analýza - SWOT analýza je opět subjektivní analýzou, která se provádí za účelem sladění očekávání a aktuální reality s tržními podmínkami.

Pokud se chcete dozvědět více o finanční analýze, klikněte sem a získejte tohoto úžasného průvodce analýzou finančních výkazů

Úvěrový rating

Úvěrový rating je kvantitativní metoda využívající statistické modely k hodnocení úvěruschopnosti na základě informací dlužníka. Většina bankovních institucí má svůj vlastní hodnotící mechanismus. To se provádí k posouzení, do které rizikové kategorie dlužník spadá. To také pomáhá při určování podmínek a podmínek a různé modely používají k posouzení dlužníka více kvantitativních a kvalitativních polí. Mnoho bank také používá k hodnocení dlužníků externí ratingové agentury, jako jsou Moody's, Fitch, S&P atd., Které pak tvoří důležitý základ pro posouzení půjčky.

Poučení - pan Sanjay Sallaya

Ilustrujme tedy celé cvičení na příkladu pana Sanjay Sallaya, který je likérem Barronem, a velmi uznávaného průmyslníka, který také vlastní několik sportovních franšíz a má bungalovy v těch nejdražších místních obyvatelích. Nyní chce založit vlastní leteckou společnost, a proto vás požádal o půjčku, aby bylo možné financovat to samé.

Půjčka je na skromný 1 milion dolarů. Jako úvěrový analytik tedy musíme posoudit, zda s návrhem pokračovat. Nejprve získáme všechny požadované dokumenty, které jsou potřebné k pochopení obchodního modelu, pracovního plánu a dalších podrobností o jeho nově navrhovaném podnikání. K ověření pravdivosti jeho dokumentů jsou prováděny nezbytné kontroly a dotazy. Lze také provést TEV, tj. Technicko-ekonomickou životaschopnost, aby bylo možné získat názor odborníků v leteckém průmyslu na životaschopnost plánu.

Až budeme konečně spokojeni s celkovou účinností plánu, můžeme diskutovat o cenných papírech, které (částečně / úplně) společně pokryjí naši půjčku. Pan Sanjay Sallaya jako dobře zavedený průmyslník má ve světě podnikání dobrou pověst, a proto bude mít dobrá doporučení. Takový návrh, pokud splňuje všechny ostatní aspekty, lze pohodlně předložit za účelem sankce a obecně má dobré podmínky ze strany banky, protože riziko spojené s takovými osobnostmi je vždy hodnoceno jako menší.

Na závěr tedy pan Sanjay Sallaya dostane schválenou půjčku ve výši 1 milion USD a bude pokračovat v podnikání v oblasti letecké dopravy. Nicméně, pokud bude půjčka schválena, nelze nikdy předvídat, co přinese budoucnost.

podívejte se také na rozdíl mezi Equity Research a Credit Research

Závěr

Úvěrová analýza je o rozhodování s ohledem na minulost, přítomnost a budoucnost. Jako kreditní analytik nejsou dva dny v životě nikdy stejné. Role nabízí nepřeberné množství možností, jak se učit a porozumět různým typům podniků, protože se jedná o mnoho klientů pocházejících z různých odvětví. Kariéra je nejen finančně obohacující, ale také pomáhá jednotlivci růst spolu s poskytováním dobrých příležitostí k budování kariéry.

- Vzorec pro horizontální analýzu

- Úvěrové období

- Paretova analýza v Excelu

- Příklady úvěrového rizika <