Odpisy dluhopisové prémie | Krok za krokem výpočet s příklady

Dojde-li k vydání dluhopisů investorovi s kupónovou sazbou převyšující úrokovou sazbu převládající na trhu, mohou investoři ocenit cenu více, než je nominální hodnota dluhopisu, takto získaná nadměrná prémie je amortizována společností po dobu trvání dluhopisu a koncept je znám jako amortizace dluhopisové prémie.

Co je to odpis dluhopisové prémie?

Amortizace dluhopisové prémie se týká amortizace nadměrného pojistného placeného nad nominální hodnotu dluhopisu. Dluhopis má stanovenou úrokovou sazbu kupónu a vyplácí úrok investorům dluhopisů na základě takové úrokové sazby kupónu. Oceňuje se současnou hodnotou úrokových plateb a nominální hodnotou stanovenou na základě tržní úrokové sazby. Pokud uvedená úroková sazba (nazývaná také kupónová sazba) převyšuje tržní úrokovou sazbu, investoři platí více než nominální hodnota dluhopisů.

- Když je dluhopis vydán za cenu vyšší, než je jeho nominální hodnota, rozdíl se nazývá Bond Premium. Emitent musí amortizovat dluhopisovou prémii po dobu životnosti dluhopisu, což zase snižuje částku účtovanou do úrokových nákladů. Jinými slovy, amortizace je účetní technika upravující pojistné dluhopisu po celou dobu životnosti dluhopisu.

- Tržní hodnoty dluhopisů se obecně pohybují nepřímo k úrokovým sazbám. Když úrokové sazby rostou, klesá tržní hodnota dluhopisů a naopak. Vede k tržním prémiím a slevám na nominální hodnotu dluhopisů. Prémie z dluhopisů musí být pravidelně odepisována, což vede ke snížení nákladové základny dluhopisů.

Metody amortizace výpočtu prémie dluhopisů

Tuto šablonu Excel Amortization Bond Amortization Excel si můžete stáhnout zde - Šablona Excel Amortization Bond Amortization ExcelAmortizaci prémiových dluhopisů lze vypočítat na základě dvou metod, a to

- Metoda přímky

- Efektivní metoda úrokové sazby

# 1 - Metoda přímky

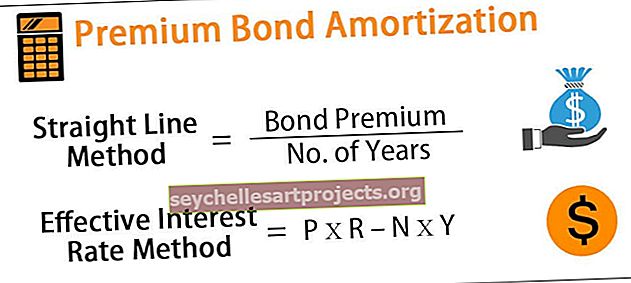

Podle lineární metody se prémie za dluhopisy odepisuje rovnoměrně v každém období. Snižuje částku pojistného rovnoměrně po celou dobu životnosti dluhopisu. Vzorec pro výpočet periodické amortizace lineární metodou je:

Amortizovaná dluhopisová prémie = dluhopisová prémie / počet letPříklad amortizace prémiových dluhopisů

Zvažme, zda bude vydáno 1 000 dluhopisů za cenu 22 916 USD s nominální hodnotou 20 000 USD.

Bond Premium bude

Bond Premium = 2916000 $

Výpočet dluhopisové amortizace lze provést pomocí výše uvedeného vzorce jako,

= (22 916 $ - 20 000 $) X 1000

Bond Premium Amortized bude -

Amortizace dluhopisové prémie = 291 600 $

Z toho důvodu bude amortizovaná dluhopisová prémie 2 916 000 $ / 10 = 291 600 $

# 2 - Efektivní metoda úrokové sazby

Podle metody efektivní úrokové sazby se amortizace provádí snížením zůstatku v prémii na účtu splatných dluhopisů o rozdíl mezi dvěma obdobími nebo obdobími. Podle této metody se prémie za dluhopisy, která se má pravidelně odepisovat, vypočítá pomocí následujícího vzorce:

Amortizace dluhopisu = P x R - N x YKde,

- P = cena emise dluhopisů,

- R = tržní úroková sazba,

- N = nominální nebo nominální hodnota a,

- Y = úroková sazba kupónu / výnos

Příklad amortizace prémiových dluhopisů

Zvažme investora, který koupil dluhopis za 20 500 $. Doba splatnosti dluhopisu je 10 let a nominální hodnota je 20 000 USD. Úroková sazba kupónu je 10% a tržní úroková sazba je 8%.

Vypočítáme amortizaci pro první, druhé a třetí období na základě výše uvedených čísel:

U zbývajících 7 období můžeme k výpočtu amortizovatelné prémie za dluhopisy použít stejnou strukturu uvedenou výše. Z výše uvedeného příkladu je jasně vidět, že dluhopis zakoupený za prémii má záporný přírůstek, nebo jinými slovy, základ dluhopisu amortizuje.

Účetní zacházení s vyplaceným úrokem a amortizovanou prémií za dluhopisy zůstane stejné, bez ohledu na metodu použitou k amortizaci.

Položka deníku pro splátky úroků a amortizovanou prémii dluhopisu bude:

Výhody a omezení

Hlavní výhodou amortizace prémiových dluhopisů je, že se jedná o odpočet daně v aktuálním daňovém roce. Pokud jsou úroky zaplacené z dluhopisu zdanitelné, lze pojistné zaplacené z dluhopisu amortizovat, nebo jinými slovy, část pojistného lze použít ke snížení výše zdanitelného příjmu. Rovněž to vede ke snížení nákladové základny zdanitelného dluhopisu na odpisy v každém období.

V případě dluhopisů osvobozených od daně však amortizovaná prémie není odečitatelná při určování zdanitelného příjmu. Avšak dluhopisová prémie musí být amortizována pro každé období, snížení dluhopisové základny je nutné každý rok.

Závěr

U investora do dluhopisů představuje prémie zaplacená za dluhopis pro daňové účely část nákladového základu dluhopisu. Prémie odepisované každý rok lze použít k úpravě nebo snížení daňové povinnosti vzniklé z úrokových výnosů z těchto dluhopisů.

Výpočet dluhopisové prémie lze umořit kteroukoli ze dvou výše uvedených metod, v závislosti na typu dluhopisů. Obě metody amortizace dluhopisů poskytují stejné konečné výsledky. Rozdíl však nastává v tempu úrokových nákladů. Metoda odpisování lineárně poskytuje v každém období stejné úrokové výdaje.

Efektivní úroková metoda amortizace naopak u prémiových dluhopisů dává časově klesající úrokové náklady. Jednoduše řečeno, náklady se snižují s poklesem účetní hodnoty podle metody efektivní úrokové sazby. Tato logika se zdá být velmi praktická, ale lineární metoda se snadněji vypočítává. Pokud je primárním hlediskem odložení současného výnosu, měla by být pro amortizaci prémie u dluhopisů zvolena metoda efektivní úrokové sazby. Rovná metoda je vhodnější, když je výše pojistného velmi nízká nebo zanedbatelná.