Realizovaná volatilita (definice, vzorec) | Jak vypočítat realizovanou volatilitu

Co je realizovaná volatilita?

Realizovaná volatilita je posouzení kolísání výnosů investičního produktu analýzou jeho historických výnosů ve stanoveném časovém období. Posouzení míry nejistoty a / nebo potenciální finanční ztráty / zisku z investování do firmy lze měřit pomocí variability / volatility cen akcií účetní jednotky. Ve statistice je nejběžnějším měřítkem pro stanovení variability měření standardní směrodatné odchylky, tj. Variabilita výnosů ze střední hodnoty. Je to ukazatel skutečného cenového rizika.

Realizovaná volatilita nebo skutečná volatilita na trhu je způsobena dvěma složkami - složkou kontinuální volatility a skokovou složkou, které ovlivňují ceny akcií. Kontinuální volatilita na akciovém trhu je ovlivněna vnitrodenními objemy obchodování. Například jedna velkoobjemová obchodní transakce může zavést významnou odchylku v ceně nástroje.

Analytici využívají vysokofrekvenční vnitrodenní data k určení míry volatility v hodinové / denní / týdenní nebo měsíční frekvenci. Data mohou být poté použita k předpovědi volatility výnosů.

Realizovaný vzorec volatility

Měří se výpočtem směrodatné odchylky od průměrné ceny aktiva v daném časovém období. Vzhledem k tomu, že volatilita je nelineární, je realizovaná odchylka nejprve vypočítána převedením výnosů z akcie / aktiva na logaritmické hodnoty a změřením standardní odchylky normálních výnosů protokolu.

Vzorec realizované volatility je druhá odmocnina realizované odchylky.

Odchylka v denních výnosech podkladového aktiva se vypočítá takto:

r t = log (P t ) - log (P t-1 )- P = cena akcií

- t = časové období

Tento přístup předpokládá, že průměr bude nastaven na nulu s ohledem na vzestupný a sestupný trend pohybu cen akcií.

Realizovaná odchylka se vypočítá výpočtem agregátu výnosů za definované období

kde N = počet pozorování (měsíční / týdenní / denní výnosy). Obvykle se počítají 20, 50 a 100denní výnosy.

Vzorec realizované volatility (RV) = √ Realizovaná odchylka

Výsledky jsou poté anualizovány. Realizovaná volatilita je anualizována vynásobením denní realizované odchylky a počtem obchodních dní / týdnů / měsíců v roce. Druhá odmocnina anualizované realizované odchylky je realizovaná volatilita.

Příklady realizované volatility

Tuto šablonu aplikace Realized Volatility Excel si můžete stáhnout zde - Šablona aplikace Realized Volatility ExcelPříklad č. 1

Například předpokládaná realizovaná volatilita pro dvě akcie s podobnými závěrečnými cenami se pro akcie vypočítá na 20, 50 a 100 dní a anualizuje se s hodnotami takto:

Při pohledu na vzorec zvyšující se volatility v daném časovém rámci lze odvodit, že akcie-1 se v poslední době (tj. 20 dní) obchodovaly s vysokými cenovými rozdíly, zatímco akcie-2 se obchodovaly bez divokých výkyvů.

Příklad č. 2

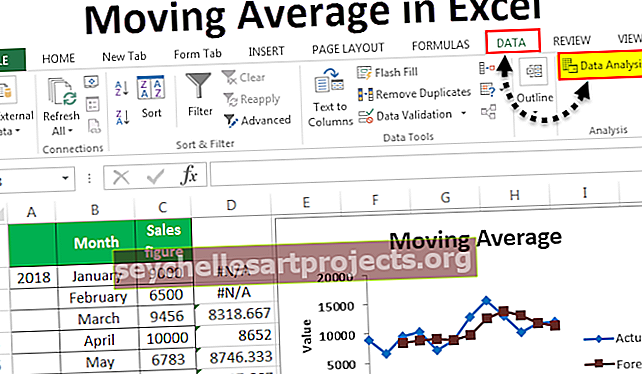

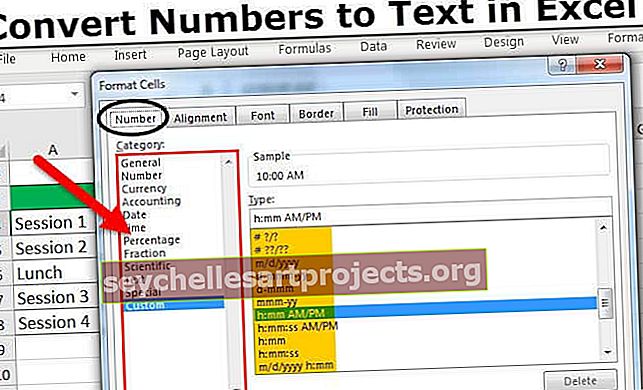

Počítáme realizovanou volatilitu indexu dow po dobu 20 dnů. Podrobnosti o denních cenách akcií lze extrahovat ve formátu Excel z online stránek, jako je Yahoo Finance.

Kolísání cen akcií je znázorněno v níže uvedeném grafu.

Jak lze pozorovat, cena akcií klesá s maximální cenovou odchylkou 6 USD.

Odchylka v denních výnosech se počítá takto:

Rozptyl v denních výnosech je druhou mocninou denních odchylek

Výpočet realizované odchylky za 20 dní je souhrnný výnos za 20 dní. A vzorec realizované volatility je druhá odmocnina realizované odchylky.

Aby bylo možné dosáhnout výsledku ve srovnání s jinými akciemi, hodnota se poté anualizuje.

Výhody

- Měří skutečnou výkonnost aktiva v minulosti a pomáhá porozumět stabilitě aktiva na základě jeho minulé výkonnosti.

- Je ukazatelem toho, jak se cena aktiva v minulosti změnila, a časového období, ve kterém prošlo změnou.

- Vyšší volatilita, vyšší cenové riziko spojené s akciemi, a proto vyšší prémie spojená s akciemi.

- Realizovaná volatilita aktiva může být použita k předpovědi budoucí volatility, tj. Implikované volatility aktiva. Při uzavírání transakcí se složitými finančními produkty, jako jsou deriváty, opce atd., Se pojistné určuje na základě volatility podkladového aktiva a ovlivňuje ceny těchto produktů.

- Je výchozím bodem pro stanovení ceny opcí.

- Realizovaná volatilita se měří na základě statistických metod, a je proto spolehlivým indikátorem volatility hodnoty aktiv.

Nevýhody

Jde o měřítko historické volatility, a proto se netýká budoucnosti. Nezahrnuje žádné významné „šoky“ na trhu, které by mohly v budoucnu nastat, které by mohly ovlivnit hodnotu podkladu.

Omezení

- Objem použitých dat ovlivňuje konečné výsledky při výpočtu realizované volatility. Pro výpočet platné hodnoty realizované volatility je statisticky zapotřebí nejméně 20 pozorování. Realizovaná volatilita se proto lépe používá k měření dlouhodobějšího cenového rizika na trhu (~ 1 měsíc nebo více).

- Realizované výpočty volatility jsou nesměrové. tj. ovlivňuje vzestupný a sestupný trend cenových pohybů.

- Předpokládá se, že ceny aktiv odrážejí všechny dostupné informace při měření volatility

Důležité body

- Aby bylo možné vypočítat riziko zpomalení spojené s akciemi, může být měření realizované volatility omezeno na pohyby cen dolů.

- Zvýšení realizované volatility akcie v určitém časovém období by znamenalo významnou změnu inherentní hodnoty akcie vlastnící vnějším / vnitřním faktorům.

- Zvýšení volatility znamená vyšší prémii za ceny opcí. Hodnotu akcie lze odvodit porovnáním realizované volatility a odhadované budoucí volatility (implicitní volatility) opcí.

- Porovnání volatility akcie s referenčním indexem pomáhá určit stabilitu akcie. Čím nižší je volatilita, tím předvídatelnější je cena aktiva.

- Pokles realizované volatility akcie v určitém časovém období by naznačoval stabilizaci akcie.

Realizovaná opatření volatility pomáhají kvantifikovat inherentní cenové riziko vyplývající z objemových výkyvů a vnějších faktorů akcie na základě její historické výkonnosti. V kombinaci s implikovanou volatilitou také pomáhá určit ceny opcí na základě volatility podkladových akcií.