Techniky kapitálového rozpočtu (seznam top 5 s příklady)

Co jsou techniky kapitálového rozpočtu?

Technika kapitálového rozpočtu je proces společnosti, který analyzuje rozhodnutí o investici / projektech s přihlédnutím k investici, která má být provedena, a výdajům, které mají být vynaloženy, a maximalizaci zisku zvážením následujících faktorů, jako je dostupnost fondů, ekonomická hodnota projektu, zdanění , návratnost kapitálu a účetní metody.

Seznam 5 nejlepších technik kapitálového rozpočtu (s příklady)

- Index ziskovosti

- Doba návratnosti

- Čistá současná hodnota

- Vnitřní míra návratnosti

- Upravená míra návratnosti

Pojďme o tom diskutovat jeden po druhém podrobně spolu s příklady -

# 1 - Index ziskovosti

Index ziskovosti je jednou z nejdůležitějších technik a znamená vztah mezi investicí do projektu a výplatou projektu.

Vzorec indexu ziskovosti daný: -

Index ziskovosti = PV budoucích peněžních toků / PV počáteční investiceKde PV je současná hodnota.

Používá se hlavně pro hodnocení projektů. Podle pořadí projektu je pro investici vybrán vhodný projekt.

# 2 - Doba návratnosti

Tato metoda rozpočtování kapitálu pomáhá najít výnosný projekt. Doba návratnosti se vypočítá vydělením počáteční investice ročními peněžními toky. Hlavní nevýhodou však je, že ignoruje časovou hodnotu peněz. Časovou hodnotou peněz myslíme, že peníze jsou dnes více než stejné hodnoty v budoucnosti. Pokud tedy zítra splatíme investoři, zahrnuje to náklady příležitosti. Jak již bylo zmíněno, doba návratnosti ignoruje časovou hodnotu peněz.

Vypočítává se podle toho, kolik let je zapotřebí k navrácení částky provedené investice. Kratší návratnost je atraktivnější než delší doba návratnosti. Vypočítáme dobu návratnosti níže uvedené investice: -

Příklad

Například do projektu existuje počáteční investice ve výši 1 000 ₹ a generuje hotovostní tok ve výši 300 € pro příštích 5 let.

Proto se doba návratnosti počítá takto:

- Doba návratnosti = ne. let - (kumulativní peněžní tok / peněžní tok)

- Doba návratnosti = 5- (500/300)

- = 3,33 let

Obnova investice tedy bude trvat 3,33 roku.

# 3 - Čistá současná hodnota

Čistá současná hodnota je rozdíl mezi současnou hodnotou příchozích peněžních toků a odchozích peněžních toků za určité časové období. Používá se k analýze ziskovosti projektu.

Vzorec pro výpočet NPV je následující: -

NPV = [Cash Flow / (1 + i) n] - počáteční investiceZde i je diskontní sazba an je počet let.

Příklad

Podívejme se na příklad, abychom o tom diskutovali.

Předpokládejme, že diskontní sazba je 10%

- NPV = -1000 + 200 / (1 + 0,1) ^ 1 + 300 / (1 + 0,1) ^ 2 + 400 / (1 + 0,1) ^ 3 + 600 / (1 + 0,1) ^ 4 + 700 / (1+ 0,1) ^ 5

- = 574,731

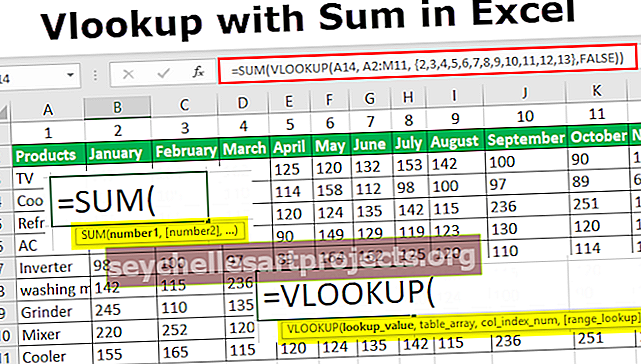

Můžeme to také vypočítat podle základních vzorců aplikace Excel.

K dispozici je vestavěný excelový vzorec „NPV“, který lze použít. Jako argument se bere diskontní sazba a řada peněžních toků od 1. roku do posledního roku. Do vzorce bychom neměli zahrnout nulový peněžní tok roku. Měli bychom to později odečíst.

- = NPV (diskontní sazba, peněžní tok 1. roku: peněžní tok 5. roku) + (- počáteční investice)

- = NPV (10%, 200: 700) - 1000

- = 574,731

Jelikož čistá současná hodnota je pozitivní, doporučuje se pokračovat v projektu. Nejen NPV, ale IRR se také používá k určení ziskovosti projektu.

# 4 - Interní míra návratnosti

Interní míra návratnosti patří také mezi špičkové techniky, které se používají k určení, zda by se firma měla investice chopit či nikoli. Používá se společně s NPV k určení ziskovosti projektu.

IRR je diskontní sazba, když se všechna NPV všech peněžních toků rovná nule.

NPV = [peněžní tok / (1 + i) n] - počáteční investice = 0Zde musíme najít „i“, což je diskontní sazba .

Příklad

Nyní probereme příklad, abychom lépe porozuměli vnitřní míře návratnosti.

Při výpočtu musíme zjistit rychlost, při které je NPV nulová. To se obvykle provádí omylem a zkušební metodou, jinak můžeme použít i Excel.

Předpokládejme, že diskontní sazba bude 10%.

NPV se slevou 10% je ₹ 574 730.

Musíme tedy zvýšit procento slevy, aby NPV byla 0.

Pokud tedy zvýšíme diskontní sazbu na 26,22%, NPV je 0,5, což je téměř nula.

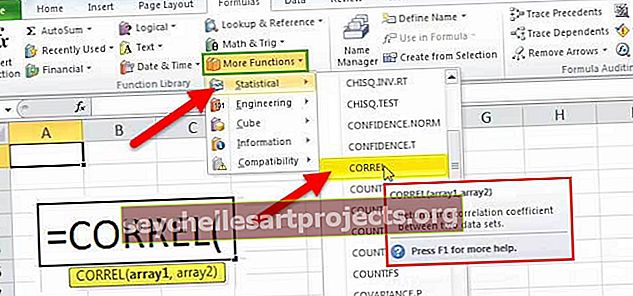

K dispozici je vestavěný excelový vzorec „IRR“, který lze použít. Série peněžních toků se bere jako argumenty.

- = IRR (peněžní tok od 0 do 5 roku)

- = 26%

Proto oběma způsoby získáme 26% jako vnitřní míru návratnosti.

# 5 - Upravená interní míra návratnosti

Hlavní nevýhodou vnitřní míry návratnosti je, že předpokládá, že částka bude znovu investována při samotném IRR, což však není pravda. MIRR tento problém řeší a přesněji odráží ziskovost.

Vzorec je uveden níže: -

MIRR = (FV (pozitivní peněžní toky * náklady na kapitál) / PV (počáteční výdaje * náklady na financování)) 1 / n −1Kde,

- N = počet období

- FVCF = budoucí hodnota pozitivního peněžního toku za cenu kapitálu

- PVCF = současná hodnota záporných peněžních toků při nákladech na financování společnosti.

Příklad

Můžeme vypočítat MIRR pro níže uvedený příklad:

Předpokládejme, že náklady na kapitál budou 12%. V MIRR musíme vzít v úvahu reinvestovanou sazbu, kterou předpokládáme jako 14%. V aplikaci Excel můžeme vypočítat jako níže uvedené vzorce

- MIRR = (peněžní toky od roku 0 do 4. roku, náklady na kapitálovou sazbu, míra reinvestic)

- MIRR = (-1000: 600, 12%, 14%)

- MIRR = 22%

MIRR v aplikaci Excel je lepší odhad než vnitřní míra návratnosti.

Závěr

Metody kapitálového rozpočtu nám proto pomáhají rozhodovat o ziskovosti investic, které je třeba ve firmě provést. O návratnosti investice rozhodují různé techniky.