Baby Bonds (definice, příklady) Jak funguje Baby Bonds?

Co jsou dětské dluhopisy?

Baby Bonds jsou definovány jako dluhové nástroje emitované v malé nominální hodnotě (obvykle nominální hodnota 25 $ oproti běžné nominální hodnotě $ 1000 dluhopisů) a většinou nezajištěné a obchodovatelné na burzách. Tyto cenné papíry s pevným výnosem přitahují fantazii retailových investorů, kteří nebyli schopni investovat mnoho do dluhopisů s větší nominální hodnotou. Baby obligace vydává široká škála emitentů, včetně korporací, státních vlád, obcí atd., Na financování projektů s dlouhou dobou těhotenství a vysokými požadavky na kapitálové výdaje.

Baby Bonds jsou obvykle vydávány jako obligace s nulovým kupónem, což znamená, že jsou vydávány se slevou oproti jejich nominální hodnotě a obvykle společnosti s malou velikostí emise přicházejí s takovými emisemi, aby zajistily dostatek likvidity kvůli malé velikosti lístku těchto dluhopisů.

Stručně řečeno, Baby Bonds jsou nezajištěné nabídky dluhopisů, které umožňují malým retailovým investorům investovat malou částku peněz a těžit z výhod investování do dluhopisů, aniž by bylo nutné investovat velké částky peněz, které jsou obvykle vyžadovány pro běžné dluhopisy.

Příklad fungování Baby Bonds

Pojďme pochopit Baby Bonds pomocí několika hypotetických příkladů:

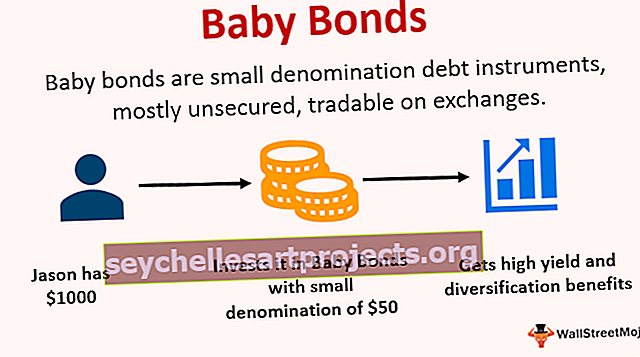

Jason má zájem o diverzifikaci svého portfolia investováním části svých investic do dluhopisů, chce však omezit své investice až na 1 000 $. Má dvě možnosti:

- Možnost 1: Investujte do jediného dluhopisu v nominální hodnotě 1 000 USD.

- Možnost 2: Investujte do dětských dluhopisů společnosti poskytující veřejné služby, která nabízí dětské dluhopisy v malé nominální hodnotě 50 USD a nabízí vysoký výnos, a investuje do komunálních dluhopisů v nominální hodnotě 500 USD, čímž získá také výhody diverzifikace.

Baby Bonds tedy nabízejí Jasonovi, aby si užíval diverzifikaci, vysoký výnos i při menších investicích. Je však třeba poznamenat, že tyto výhody přicházejí s dalším rizikem v podobě nezabezpečené přírody, menší likvidity ve srovnání s tradičními dluhopisy, které přicházejí spolu s dluhopisy Baby Bonds.

Baby Bonds v USA

Tyto dluhopisy mají původ v USA. První dětské dluhopisy začaly v USA v roce 1935, kdy tehdejší prezident Franklin D. Roosevelt vytvořil program dětských dluhopisů, aby podpořil návyk spoření mezi americkou populací a usměrňování těchto úspor na financování vládních rozvojových programů, které mají dlouhodobý charakter . Nyní jsou však vydávány obcemi, korporacemi k financování jejich dlouhodobých projektů. Tyto dluhopisy jsou ve Spojeném království osvobozeny od daně.

Nedávno získala velkou pozornost, když demokratický kandidát na prezidentský úřad pro příští rok prezidentských voleb v USA Cory Booker zveřejnil návrh Baby Bond, podle kterého by vláda poskytla každému dítěti narozenému v USA počáteční příspěvek 1 000 $ a další příspěvek 2 000 $ rok, dokud dítě nedosáhne dospělosti na základě rodinného příjmu a podle odhadů v důsledku tohoto příspěvku na Baby fond děti patřící k nejbohatším rodinám dostanou příspěvek ve výši 1700 USD, zatímco ty, které patří k nejchudším rodinám, mohou získat až 46 000 USD, což může být používají pro své vyšší studium a důchodové potřeby.

Výhody Baby Bonds

- Obchoduje se s nimi na burzách, což zajišťuje likviditu a efektivitu při nákupu a prodeji těchto dluhopisů.

- Většinou jsou daňově efektivní a nabízejí vyšší výnos ve srovnání s běžnými dluhopisy kvůli volatelné funkci, která je v nich zabudována.

- Držitelé dětských dluhopisů mají v nepravděpodobném případě likvidace podniku přednost před aktivy společnosti než akcionáři.

Nevýhody Baby Bonds

Stejně jako dluhopisy s finančními nástroji mají také spoustu nevýhod, níže je vyjmenováno několik z nich:

- Většina dětských dluhopisů jsou vydávány společnostmi s funkcí splatnosti, což znamená, že tyto dluhopisy může emitující společnost po určitém období odvolat, což může vést k tomu, že investoři těchto dluhopisů přijdou o úrokové sazby a budou tak náchylní k reinvestičnímu riziku do dluhopisů s nízkým výnosem.

- Vzhledem k malé velikosti emise těchto dluhopisů je skutečně obtížné prodat tyto dluhopisy na pokles trhu kvůli omezené likviditě vznikající z důvodu malé velikosti emise. Rozpětí Bid-Ask může být vysoké v případě dětských dluhopisů a jeho ekonomický pokles ještě zhoršuje jejich likviditu.

- Tyto dluhopisy jsou do značné míry nezajištěné a jako takové s sebou nesou vyšší riziko selhání, s omezeným nebo žádným kolaterálem pro vymáhání, protože v případě selhání mají zajištěné věřitelé první právo na aktiva společnosti.

- Náklady na správu včetně nákladů na odkoupení jsou vyšší v případě dluhopisů Baby Bonds kvůli většímu počtu dluhopisových certifikátů kvůli malé nominální hodnotě.

- Tyto dluhopisy obvykle vydávají ti emitenti, kteří nejsou schopni přilákat velké institucionální investory kvůli nedostatečnému přístupu nebo velikosti emise.

Důležité body

- Tyto dluhopisy jsou obvykle vydávány v nominální hodnotě 25 až 500 USD, většinou však v nominální hodnotě 25 USD.

- Splatnost tohoto dluhopisu se pohybuje od minimálně 5 let a může trvat až 84 let (podle uvedených dětských dluhopisů dostupných na trhu).

- Tyto dluhopisy jsou většinou splatné na základě volby emitenta, což v žádném případě nebude kratší než pět let od data emise.

- Dětské dluhopisy jsou vždy nezajištěné a nabízejí vysoký výnos ve srovnání s běžnými dluhopisy kvůli dodatečnému riziku a volatelné vlastnosti, které jsou pro emitenta výhodné.

Závěr

Baby Bonds jsou dluhy obchodované na burze, které umožňují malým investorům těžit z výhod investování do dluhopisových nástrojů s nominální hodnotou pouhých 25 USD a také umožňují společnostem s malou velikostí emise, aby se tam snadno dostaly emise dluhopisů a zároveň zajistily dostatečnou likviditu . Baby Bonds stejně jako jakékoli jiné finanční nástroje mají své klady a zápory, měl by si investor pamatovat na tyto body před provedením svých investic.