Alternativní investice | Druhy alternativních investic (průvodce)

"Diverzifikovat! Diverzifikovat! Diverzifikovat!" je mantrou na rtech každého investičního poradce a my jsme se na tom nemohli více dohodnout. Diverzifikace však měla různé konotace napříč třídami investorů. Zatímco pravidelní investoři jsou rádi, že se diverzifikují prostřednictvím jednoduchých akcií, dluhopisů a podílových fondů, jednotlivci a instituce High Net Worth chtějí diverzifikaci s diadémem exkluzivity. Tady najdou své místo Alternativní investice.

Všichni milujeme možnosti, že? Se vznikem alternativních aktiv se investiční aréna hemží možnostmi jako nikdy předtím. Diverzifikace a vyšší výnosy definují podstatu alternativních investic a je třeba provést důkladnou hloubkovou kontrolu, než do nich vložíte finanční prostředky.

V tomto článku diskutujeme o následujících tématech -

Definice alternativních investic

Jednoduše definované, alternativní investice jsou ty třídy aktiv, které se liší od tradičních investic z důvodu složitosti, likvidity, regulačních mechanismů a způsobu správy fondu. Ale to je příliš teoretické, že? Mezi různé typy alternativních investic patří soukromý kapitál, zajišťovací fondy, rizikový kapitál, nemovitosti / komodity a předměty jako víno / umění / známky.

Pojďme se ponořit trochu dále a pochopit, co vlastně odlišuje alternativní investice od tradičních.

Alternativní investice vs tradiční investice

Zdroj: Světové ekonomické fórum

Nelikvidita v přírodě

Jelikož se jedná o aktiva se specializovanou investorskou základnou, obchodování s nimi je ve srovnání s tradičními investicemi neobvyklé. Vzhledem k nízkému objemu obchodování a absenci veřejného trhu nelze tyto investice rychle prodat. Existuje také naprostý nedostatek kupujících, kteří chtějí snadno koupit investice. To je v naprostém kontrastu s veřejně obchodovanými akciemi, podílovými fondy a fixními cennými papíry, které jsou neustále nakupovány a prodávány kvůli mnohem širší základně investorů.

(POZNÁMKA: určité indexy a ETF, které odrážejí výkonnost alternativních aktiv, jsou poměrně likvidnější, tento článek se však zaměřuje pouze na reálná aktiva, nikoli na indexy. Proto jsou mimo rozsah článku)

Méně transparentnosti a nižší regulace:

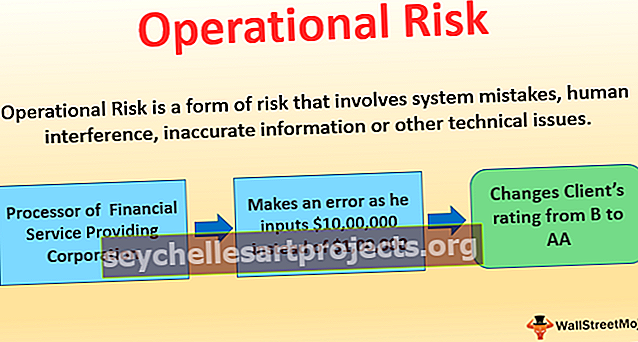

I když jsou investice přísně regulovány zákonem o reformě a ochraně spotřebitele Dodd-Frank Wall Street, nejsou přímo pokryty Komisí pro cenné papíry (SEC) a Úřadem pro regulaci finančního průmyslu (FINRA). I když na alternativní investice lze použít jen několik norem proti podvodům, neexistuje žádná agentura, která by definovala regulační normy pro alternativní prostor a monitorovala aktivity správců fondů.

Omezené ukazatele výkonu:

Vzhledem k nižšímu objemu obchodování je obtížné získat data, fakta a čísla týkající se alternativních investic. I když na internetu existuje mnoho zdrojů, stanovení jejich důvěryhodnosti je úkol. Investoři tradičních investic mají širší přístup k datům, zprávám a výzkumu, což mu pomáhá přijímat rozhodnutí a formulovat strategie, ale u alternativních investic omezený přístup k informacím a historickým trendům zvyšuje závislost na správcích fondů.

Uzavřené fondy

Alternativní investice jsou hlavně uzavřené fondy s investičním horizontem 10-15 let. Zajišťovací fondy jsou jedinou výjimkou a v tomto ohledu jsou podobné tradičním investicím. V alternativních investicích se prostředky neinvestují automaticky, ale po uplynutí časového rámce se vracejí zpět investorům, kteří se poté mohou rozhodnout investovat je někde jinde.

Proč jsou preferovány alternativní investice?

Nyní vyvstává otázka, pokud se jedná o investice s trochou nejednoznačnosti, proč by je investoři s vysokým čistým jměním chtěli mít ve svých portfoliích a jak by jim to prospělo?

Alternativní investice jako doména se stále vyvíjejí a dozrávají. I když je to považováno hlavně za výsadu investorů s vysokou čistou hodnotou, existují i drobní investoři, kteří o ně projevují velký zájem. Po finanční krizi v roce 2008, kdy i ta nejlepší z diverzifikovaných portfolií byla ovlivněna extrémní volatilitou, se osvědčily alternativní investice.

Hlavní důvody, proč získávají body brownie oproti tradičním investicím, jsou:

Nízká spolupráce s trhy:

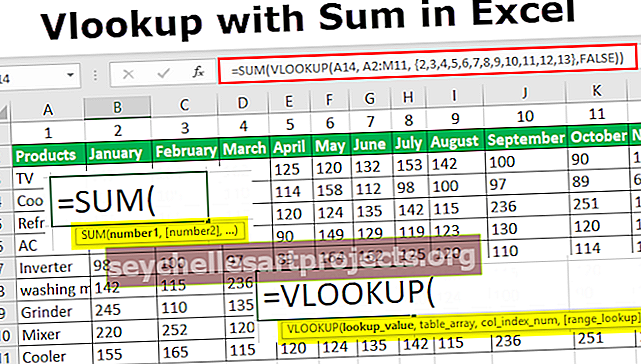

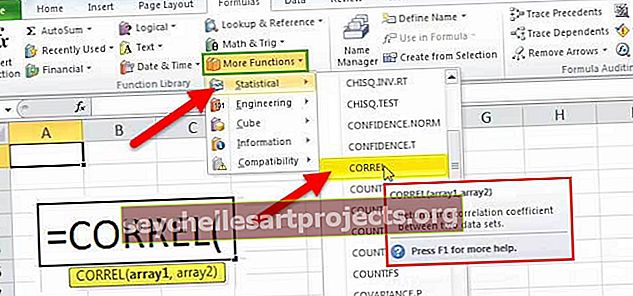

Nízké korelace s tradičními třídami aktiv, jako jsou akciové trhy a trhy s pevným výnosem, působí jako hlavní výhoda alternativních investic. Tyto třídy aktiv mají obvykle vzájemný vztah mezi -1 a 0, což je činí méně náchylnými k systematickému riziku nebo tržně orientovanému rizikovému prvku. Úlovek v této scéně je však vzhůru nohama je také omezen kvůli nízké korelaci s trhem. Viz také CAPM Beta

Silný nástroj pro diverzifikaci:

Alternativní investice na základě jejich nižší součinnosti nabízejí efektivní diverzifikaci s lepší návratností. Tato aktiva dokonale doplňují tradiční investice a pokud akcie nebo dluhopisy nedosahují dobrých výsledků, zajišťovací fond nebo soukromá kapitálová společnost mohou dlouhodobě zmírnit rozsah ztrát. Lze přidat nebo nahradit alternativní aktiva na základě individuálních investičních cílů a ochoty riskovat.

Aktivní správa:

Ve srovnání s pasivní indexovanou investicí vyžaduje alternativní investice aktivní správu fondů. Složitá povaha aktiv, volatilita a zvýšená úroveň rizika těchto investic vyžadovaly neustálé sledování a rekalibraci investičních strategií podle potřeby. Kromě toho by bohatí investoři, pro které vysoké poplatky za správu nejsou důvodem k obavám, rozhodně chtěli těžit z výhod špičkových odborných znalostí.

Existují různé typy alternativních investic. Jen málo z nich je dobře strukturovaných, zatímco jen málo z nich sleduje odlišnost investorů. Pokusme se pochopit strukturu a základní filozofie těchto typů aktiv.

Alternativní typy investic;

Soukromý kapitál

Na burzách nejsou uvedeny všechny akcie. Soukromý kapitál se týká fondů, které institucionální investoři nebo investoři s vysokým čistým jměním přímo umisťují do soukromých společností nebo do procesu odkupu veřejných společností. Tyto soukromé společnosti obvykle kapitál využívají pro svůj anorganický a organický růst. Může to být pro rozšiřování jejich stopy, zvyšování marketingových operací, technologický pokrok nebo strategické akvizice.

Investoři většinou nemají odborné znalosti pro výběr společností, které vyhovují jejich investičním cílům, a proto dávají přednost investování prostřednictvím soukromých kapitálových společností spíše než přímým režimem. Tyto firmy získávají finanční prostředky od investorů s vysokým čistým jměním, dotací, pojišťovacích společností, penzijních fondů atd.

Stručný pohled na strukturu soukromého kapitálového fondu:

| Komanditista | Hlavní partner | Struktura kompenzace |

| Jsou to institucionální nebo vysoce čistí jednotlivci, kteří investují do těchto fondů | Generální partneři jsou odpovědní za správu investic do fondu | Generální partneři dostávají poplatky za správu a také podíl na zisku z investice. Toto se nazývá Carried úrok a pohybuje se mezi 8% až 30% |

Od roku 1940, kdy došlo k finanční krizi v roce 2008, odvětví soukromého kapitálu nebylo pod regulačním dohledem, avšak po finanční krizi v roce 2008 spadá do působnosti Dodd-Frank Wall Street Reform and Act Protection Act. V poslední době roste požadavek na transparentnost a americká Komise pro cenné papíry (SEC) začala shromažďovat údaje o soukromých kapitálových společnostech.

Pokud jde o hodnocení výkonnosti soukromého kapitálu, byla široce používána opatření jako IRR (Internal Rate of Return), ale má určitá omezení. IRR se nezabýval reinvestičním prvkem pro prozatímní peněžní toky nebo záporné toky. Tak se vyvinula modifikovaná IRR. Praktičtější a holističtější nástroj než tradiční IRR, modifikovaná IRR nebo MIRR je hlavním měřítkem pro kvantifikaci výkonnosti soukromého kapitálu v dnešní době. Zkontrolujte také NPV vs IRR

Roční globální soukromý kapitál * Fundraising, 1995 - 2015

* „Soukromý kapitál“ bude odkazovat na širší spektrum soukromých uzavřených fondů, včetně soukromého kapitálu, soukromého dluhu, soukromých nemovitostí, infrastruktury a přírodních zdrojů

Zdroj: docs.preqin.com

Zajišťovací fondy

Podílové fondy jsou docela populární, ale Hedge Funds, jeho vzdálený bratranec, stále patří k méně známému území. Jedná se o alternativní investiční nástroj, který investorům poskytuje pouze ultra-hluboké kapsy. Podle zákonů USA by zajišťovací fondy měly poskytovat služby pouze „akreditovaným“ investorům. To znamená, že musí mít čisté jmění vyšší než 1 milion USD a také musí mít minimální roční příjem. Podle Světového ekonomického fóra (WEF) mají fondy Hedge pod správou více než 3 biliony aktiv (AUM), což představuje 40% celkových alternativních investic.

Proč se tedy vůbec jmenují Hedge Funds?

Tyto fondy odvozily tento název díky své základní myšlence generovat konzistentní výnos a zachovat kapitál, místo aby se soustředily na velikost výnosů.

S minimálním vztahem k akciovým trhům dokázala většina zajišťovacích fondů diverzifikovat rizika portfolia a snížit volatilitu.

Zajišťovací fondy jsou také souborem podkladových aktiv, ale liší se od podílových fondů z mnoha důvodů. Nejsou regulovány jako vzájemné fondy, a proto mají prostor pro investice do širší škály cenných papírů. Zajišťovací fondy jsou nejlépe známé pro investice do rizikových aktiv a derivátů. Pokud jde o investiční techniky, hedgeové fondy upřednostňují složitější komplexní přístup kalibrovaný na různé úrovně rizika a návratnosti. Mnoho z nich se také uchýlí k investici „s pákovým efektem“, což znamená použití půjčených peněz k investování.

Jedním z faktorů, který odlišuje hedgeové fondy od jiných alternativních investic, je jeho likviditní kvocient. Výprodej těchto fondů může trvat pouhých několik minut kvůli zvýšené expozici vůči likvidním cenným papírům.

Rizikový kapitál

Žijeme v době podnikání. Nové nápady a technologický pokrok vedly k rozšíření počátečních podniků po celém světě. Ale nápady nestačí na to, aby firma přežila. K udržení potřebuje firma kapitál. Venture Capital je alternativní třída aktiv, která investuje vlastní kapitál do soukromých start-upů a vykazuje výjimečný potenciál růstu.

Nezní to pro Private Equity povědomě? Ne, není. Private Equity investuje kapitál do vyspělých společností, zatímco Venture Capital je určen především pro začínající podniky.

Rizikový kapitál obvykle investuje do počáteční a počáteční fáze podnikání, zatímco některé investují do fáze expanze. Investiční horizont je obvykle mezi 3–7 lety a investoři rizikového kapitálu očekávají návratnost ve výši> 8x – 10x investovaného kapitálu. Tato vysoká míra návratnosti je přirozeným výsledkem vzhledem k rizikovému kvocientu spojenému s investicí. I když se některé nápady mohou v počáteční fázi zdát nevýrazné, kdo ví, mohou se ukázat jako příští Facebook nebo Apple? Investoři, kteří mají ráži nést tuto úroveň rizika a věří v základní potenciál této myšlenky, jsou ideálními investory rizikového kapitálu.

Podívejte se také na soukromý kapitál vs rizikový kapitál

S růstem podnikání nastal čas, aby se rizikovému kapitálu dařilo. Od roku 2013 do roku 2015 se obchody meziročně zvýšily o 54%. Geograficky jsou investice rizikového kapitálu soustředěny většinou v USA, následované Evropou a Čínou.

Zdroj: Ernst & Young Global Venture Capital Trends 2015

Investice do nových podniků zahrnuje vysokou míru rizika završenou nejistotou. Existují vysoké možnosti negativních výsledků, což ospravedlňuje kvocient rizika. Každá fáze investice rizikového kapitálu představuje nové riziko, avšak generované výnosy jsou přímo úměrné kvantitě rizika, a to láká rizikové investory.

Prvek rizika / výnosu pro rizikový kapitál podle fáze investice.

Výzkum JC Ruhnky a JE Younga

Podle výzkumu JC Ruhnky a JE Younga je riziko nejvyšší ve stadiu semen (66%) a snižuje se až do stadia před IPO (20%).

Návratnost v počáteční fázi je až 73% a klesá s postupným vyřazováním rizika až do fáze před IPO.

Skutečná aktiva

Ne všechny investice směřují do podniků nebo do skupiny fondů. Některé z nich směřují ke skutečným aktivům, jako jsou drahé kovy nebo přírodní zdroje. Investování peněz do zlata, stříbra nebo jiného drahého kovu je tu od nepaměti. Vždy se o nich vědělo, že jsou nejlepším zajištěním proti pohybům trhu a fluktuacím měn díky jejich inverznímu vztahu k americkému dolaru. Investoři mohou investovat do zlata prostřednictvím zlatých mincí, drahých kovů nebo nepřímo prostřednictvím fondů obchodovaných v sektoru nebo fondů obchodovaných na burze.

Zdroj: bullionvault 2015

Zdroj: bullionvault 2015

Nemovitosti jsou také jednou z cest, které dlouhodobě upoutaly pozornost investorů. Mezi přímé způsoby investování do nemovitostí patří investice do pozemků, domů a sklízení výnosů z pronájmu nebo komerčních aktiv. Nepřímé způsoby, jak mohou drobní investoři zaparkovat své peníze do nemovitostí, jsou prostřednictvím trustů pro investice do nemovitostí (REIT). Nízký společný vztah mezi akciovými trhy a nemovitostmi opět označil nemovitosti za ideální zajištění proti inflaci.

Sběratelské předměty jako víno, umění, známky nebo veterány

Pro ty, kteří si mysleli, že známky, umělecká díla a vinobraní jsou jen prestižní suvenýry, zamyslete se znovu! V těchto fajnšmekrech jsou ukryti bystří investoři, kteří znají skutečnou hodnotu těchto sběratelských předmětů.

Klasické vozy jako 1950 Ferrari 166 Inter Vignale Coupe a Ferrari 250 GTO Berlinetta jsou na špici seznamu, zatímco investiční vína jako Bordeaux jsou na druhém místě. Mince, umění a známka jsou některé z dalších luxusních investic, které také upřednostňovaly možnosti.

Zdroj: Knight Frank

Podle Knight Franka vzrostl Knight Frank Luxury Investment Index (KFLII) v roce 2015 o 7% ve srovnání s 5% poklesem hodnoty akciového indexu FTSE 100 a pouhým 1% růstem na trhu s bydlením na špičkové úrovni Londýn. Hodnota pro sběratelské předměty je však nepředvídatelná a může být ovlivněna silami nabídky a poptávky, převládajícími ekonomickými podmínkami, ochotou kupujících a fyzickým stavem prestižní sbírky.

Závěr

Alternativní investice je vesmír sám o sobě. S diverzifikací jako základním prvkem si rychle získává popularitu i drobní investoři. Už to není jen aréna bohatých investorů. I když tato třída aktiv jistě poskytne diverzifikaci, vyžaduje odbornost v oblasti výběru a zdravou investici podloženou úsudkem. Bez důkladného výzkumu nebo studia tržních trendů může být investice do nich riskantní sázkou.