Devizová rizika (definice, příklady) Nejlepší 3 typy FX rizika

Definice devizového rizika

Devizové riziko označuje riziko nepříznivé změny hodnoty vypořádání transakce zadané v jiné měně, než je základní měna (domácí měna). Toto riziko vzniká v důsledku pohybu základních měnových kurzů nebo denominovaných měnových kurzů a také se nazývá kurzové riziko nebo FX riziko nebo měnové riziko.

Druhy devizových rizik

Devizová rizika lze rozdělit do následujících tří typů rizik:

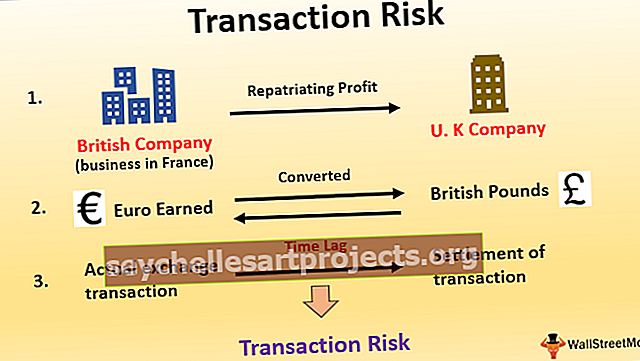

# 1 - Transakční riziko

Pokud jsou obchodní transakce zadávány v jiné měně, než je domácí měna organizace, existuje riziko změny směnných kurzů v opačném směru od data zadání transakce do dne vypořádání. Tento typ měnového rizika je znám jako transakční riziko. Toto riziko vzniká při skutečných a pravděpodobných dovozních a vývozních transakcích.

# 2 - Riziko překladu

Pokud má obchodní organizace zahraniční dceřinou společnost, jejíž měna vykazování je jiná než měna vykazování mateřské společnosti, pak se pro účely konsolidace převádějí položky rozvahy dceřiné společnosti na měnu vykazování mateřské společnosti na základě převládajících účetních standardů. Riziko pohybu konsolidované finanční pozice a výnosů v důsledku směnných kurzů se označuje jako riziko překladu. Výsledky zase ovlivňují ceny akcií. To je také označováno jako účetní expozice.

# 3 - Ekonomické riziko

Jde o riziko změny tržní prognózy podnikání společnosti a budoucích peněžních toků v důsledku změny směnných kurzů. To má zase dopad na tržní hodnotu firmy. Například monopolní produkt společnosti začne čelit konkurenci, když nižší směnný kurz zlevní dovážený produkt. Tento typ měnového rizika se také nazývá Forecast Risk.

Devizový kurz návratnosti

Pokud společnost investuje do zabezpečení v jiné než domácí měně, pak je míra návratnosti kombinací míry návratnosti v cizí měně a míry zhodnocení nebo znehodnocení směnného kurzu.

(1 + R H ) = (1 + R F ) (1 ± R ex )Kde:

- R H = míra návratnosti v domácí nebo základní měně

- R F = míra návratnosti v denominované nebo cizí měně

- R ex = Míra zhodnocení nebo znehodnocení směnného kurzu

Příklad devizových rizik

Nadnárodní společnost se sídlem v USA si přeje investovat přebytečné prostředky ve výši 1 milion USD. Má možnost investovat stejné do korporátních dluhopisů v USA a získat výnos ve výši 2,5% pa Pokladník zvažuje další možnost investovat stejné do tureckých podnikových dluhopisů a získat výnos ve výši 20% pa Směnný kurz je dnes 1 USD = 5 VYZKOUŠEJTE. Po 1 roce se očekává směnný kurz 1 USD = 4,3 TRY. Poraďte, která investice je lepší.

Řešení

Tady,

- R H = 2,5%

- R F = 20%

R ex = (5 - 4,3) / 5 = 14% (odpisy)

Podle vzorce,

(1 + R H ) = (1 + R F ) (1 ± R ex )

- = (1 + 20%) * (1 - 14%)

- = 1,2 * 0,86

- = 1,032

R H = 3,2%

Zde turecká investice přináší návratnost 3,2%, protože zbytek výnosu pohltilo devizové hnutí. Investice TRY by proto měla být upřednostňována před investicí v USD (3,2%> 2,5%).

Výhody devizových rizik

- Kolísání směnných kurzů poskytuje příležitost získat z příznivého pohybu v měně otevřené devizové pozice.

- Dostupnost mnoha nových a inovativních produktů k zajištění rizika.

- Riziko lze zajistit spárováním otevřených pozic v měnách s přesně stejnými nebo přesně opačnými pohyby směnných kurzů.

- Flexibilita zajišťování rizika na burze nebo na mimoburzovním OTC trhu, protože oba trhy jsou velmi likvidní.

- Devizové trhy fungují nepřetržitě v jedné nebo druhé zemi, proto je zajištění nebo spekulace možné kdykoli.

Nevýhody devizových rizik

- Může vést k velkým ztrátám, i když dojde k malému pohybu sazeb, kde je otevřená pozice obrovská.

- Zajištění rizika zahrnuje další náklady.

- Zajištění vede k maržovým požadavkům spolu se změnou devizových kurzů.

- Stanovení rychlosti a šíření je složitý proces a je často neprůhledný.

Omezení devizových rizik

Devizová rizika mají obecně dvě omezení.

- Prvním z nich je vysoká volatilita devizového trhu, která je ovlivněna změnou globálních politik a ekonomických situací. Tyto změny se dále promítají do směnných kurzů okamžitě, protože trhy fungují 24 hodin denně. Člověk proto musí být v patách, aby mohl spekulovat na tomto trhu a vydělávat na devizovém riziku.

- Zadruhé, dokonalý živý plot je na trhu vzácný. Deriváty obchodované na burze jsou často standardní, a proto vedou k neúplnému zajištění, které nadále představuje riziko. OTC trh se snaží problém vyřešit, ale vede ke zvýšeným nákladům a úvěrovému riziku protistrany.

Závěr

Devizové riziko představuje hrozbu a je důležité zajistit otevřené expozice. Současně je ale moudré neustále aktualizovat globální informace a těžit z volatility, kterou nabízí devizový trh, udržováním otevřených pozic v rámci ochoty riskovat. Dostupnost řady produktů a nepřetržitý provoz usnadnily spekulace i zajišťování a učinily trh vysoce likvidním.