Akciové strategie Dlouhé Krátké | Párové obchodování | Rizika

Akciové strategie

Akciová strategie je dlouhá a krátká strategie pro akciové akcie, která zahrnuje zaujetí dlouhé pozice vůči šokům, které jsou býčí (tj. Očekává se zvýšení její hodnoty) a zaujetí krátké pozice u akcií, které jsou medvědí (tj. Očekává se pokles pokles jeho hodnoty), a tedy zaúčtování dostatečného zisku z rozdílu.

Vysvětlení

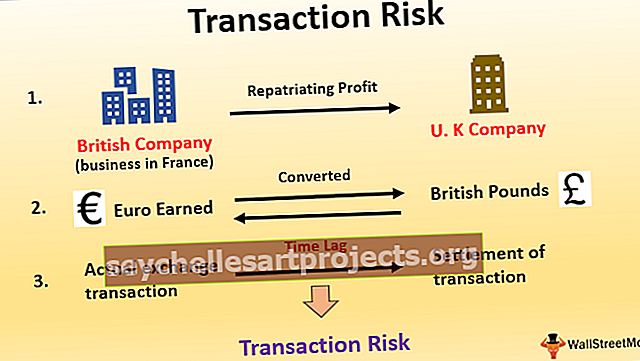

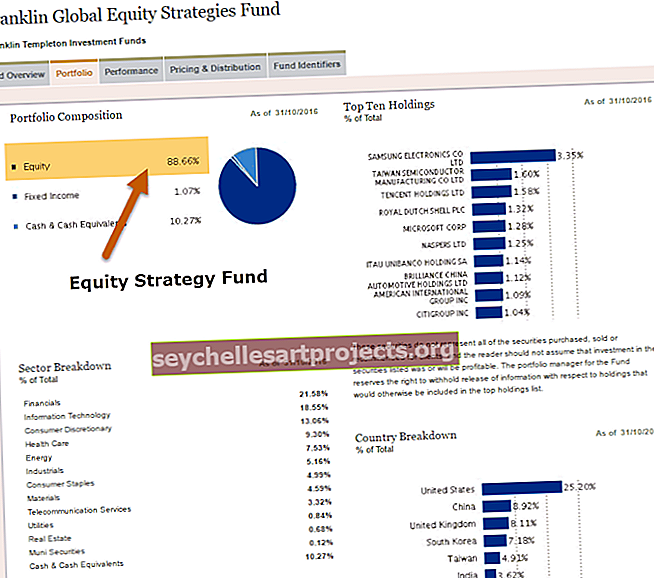

Akciové strategie jsou investiční strategie buď pro individuální portfolio, nebo jako prostředek sdružených fondů, jako jsou vzájemné fondy nebo zajišťovací fondy. Tato strategie se zaměřuje výhradně na majetkové cenné papíry za účelem investování, ať už se jedná o akcie kótované na burze, akcie volně prodejné nebo akcie soukromého kapitálu. Fond / portfolio může při provozování svých strategií míchat podíl vlastního kapitálu, ať už vyžaduje následující 100% akciové strategie nebo nižší v závislosti na cíli fondu. Prospekt musí jasně specifikovat váhu vlastního kapitálu v koši portfolia.

Zdroj : Franklin Templeton

Úvahy o kapitálových strategiích

Akcie jsou obecně považovány za nejrizikovější třídu aktiv pro investice ve srovnání s hotovostí a dluhopisy, protože výkonnost těchto akcií je spojena s více makroekonomickými faktory ekonomiky i firmy, do které byly investice investovány. Ukázalo se však, že historické výnosy jsou vyšší než tradiční investice, jako jsou bankovní fixní vklady, ale futuristický výkon je vždy nepředvídatelný.

Dobře promíchané portfolio různých akcií může chránit před individuálním firemním rizikem nebo sektorovým rizikem, ale vždy budou existovat tržní rizika, která mohou mít dopad na třídu akciových aktiv. Všechna akciová portfolia budou mít nejlepší výkon, pokud podkladová ekonomika vykazuje nepřetržité známky růstu měřeného z hlediska HDP (hrubého domácího produktu) a inflace se pohybuje v rozmezí od nízké do střední, protože inflace může narušit budoucí peněžní toky akcií. Kromě toho bude mít daňová struktura také dopad na prováděné strategie. Například pokud ekonomika uloží 10% DDT (dividendové distribuční daně), sníží výnosy získané z investování do akcií, což zase ovlivní poměr rizika k výnosu portfolia.

Akciové strategie - dlouhé / krátké

Akciové dlouhodobé a krátké strategie jsou tradičně známy tím, že je využívají investoři kategorie výklenků (investoři s nadřazeným statusem), jako jsou instituce, které existují po dlouhou dobu. Začali si získávat důležitost mezi individuálními / retailovými investory, protože tradiční strategie nebyly schopny splnit očekávání investorů během medvědího tržního scénáře, což povzbudilo investory, aby zvážili rozšíření svého portfolia směrem k možným přizpůsobeným nebo inovativním finančním řešením.

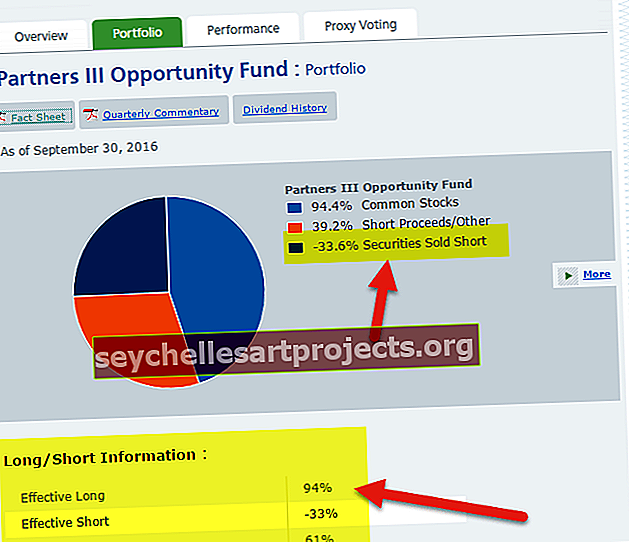

zdroj: weitzinvestments.com

Akciová dlouhotrvající strategie je investiční strategie využívaná převážně zajišťovacími fondy, která zahrnuje držení dlouhé pozice v akciích, u nichž se očekává zvýšení hodnoty, a současné držení krátké pozice u akcií, u nichž se očekává pokles hodnoty očekávané v průběhu doba. Správce hedgeového fondu musí být na pozoru a možná bude muset přijmout takové strategie současně, aby využil příležitosti arbitráže nebo ji využil jako zajišťovací příležitost.

Zajišťovací fondy provádějí takové strategie ve velkém měřítku. Jednoduše řečeno, dlouhá a krátká strategie akcií zahrnuje nákup akcií, které jsou relativně podhodnocené, a prodává akcie, které jsou poměrně nadhodnocené. V ideálním případě bude dlouhá pozice zvyšovat hodnotu akcií a krátká pozice povede ke snížení hodnoty. Dojde-li k takové situaci a držené pozice mají stejnou velikost (např. Dlouhá doba u 500 akcií a krátká u 500 akcií), hedgeový fond může získat. Tato strategie bude fungovat i v případě, že dlouhá pozice (akcie, u které se očekává, že její hodnota vzroste) klesne na hodnotě za předpokladu, že tato dlouhá pozice překoná krátkou pozici (akcie, u které se očekává, že její hodnota poklesne) a naopak.

Například hedgeový fond ABC se rozhodl udržet pozici ve společnosti Pfizer na pozici 5 milionů dolarů (nákup) a pozici ve společnosti Novartis Healthcare na krátkou (prodej) pozici ve výši 5 milionů dolarů, což jsou obrovské společnosti ve farmaceutickém sektoru. S takovými pozicemi drženými v portfoliu zajišťovacího fondu ABC povede jakákoli událost specifická pro trh / firmu, která by mohla způsobit pokles všech akcií ve farmaceutickém sektoru, ke ztrátě u možnosti Pfizer (pozice držená) a znovu u akcií společnosti Novartis . Podobně bude mít minimální dopad událost, která způsobí růst obou akcií, protože pozice se budou vzájemně započítávat, přičemž jedna akcie roste a druhá klesá. Jednoduše jej používá jako zajišťovací techniku v závislosti na podílu zásob držených každou společností.

Akciové dlouho-krátké strategie, jako je výše uvedená strategie, které mají stejné dolarové částky dlouhých a krátkých pozic, se nazývají tržně neutrální strategie. Například tržně neutrální pozice může zahrnovat zaujetí 50% dlouhé pozice a 50% krátké pozice pro stejnou částku v jediném odvětví, jako je ropa a plyn. Využívání těchto strategií je zcela na uvážení správců hedgeových fondů. Někteří manažeři si dopřejí udržení dlouhého zkreslení, jako jsou takzvané strategie „125/25“. S takovými strategiemi mají zajišťovací fondy 125% expozici vůči dlouhým pozicím a 25% expozici vůči krátkým strategiím. Tuto kombinaci lze vylepšit v závislosti na taktice správce hedgeových fondů, jako je strategie „110/10“ nebo strategie „130/30“.

Akciová strategie - párové obchodování

Akciové dlouho-krátké manažery lze rozlišit na základě geografického trhu, na který jsou investice nakloněny (asijsko-pacifický, americký region, euro region atd.), Sektoru, do kterého investují (finanční, technologické atd.) Nebo jejich styl investování (hromadné obchodování atd.) Simultánní nákup a prodej dvou souvisejících akcií - například pro 2 akcie ve stejném regionu nebo odvětví se nazývá model „párového obchodu“. To může představovat omezení pro určitou podskupinu / odvětví trhu namísto obecného jevu.

Například investor v mediálním prostoru může zaujmout dlouhou pozici v CNBC a kompenzovat ji tím, že zaujme krátkou pozici v Hathway Cables. Pokud investor nakoupí 1 000 akcií CNBC po 50 $ a Hathway se obchoduje za 25 $, pak krátká část tohoto spárovaného obchodu bude zahrnovat nákup 2 000 akcií Hathway, aby je mohly zkrátit stejně. Dlouhá a krátká pozice budou tedy stejné.

Ideálním scénářem pro fungování těchto dlouhodobých / krátkých kapitálových strategií bude to, že CNBC ocení a Hathway poklesne. Pokud CNBC vzroste na 60 $ a Hathway klesne na 20 $, celkový zisk v této strategii bude:

1000 * 60 = 60 000 $ minus Nákupní cena 1 000 * 50 = 50 000 $, Zisk = 60 000 $ - 50 000 $ = 10 000 $

2000 * 25 = 50 000 $ minus Prodejní cena 2000 * 20 = 40 000 $, Zisk = 50 000 $ - 40 000 $ = 10 000 $

Celkový zisk tedy bude 10 000 $ (dlouhý) + 10 000 $ (krátký) = 20 000 $ na celém portfoliu.

Abychom se přizpůsobili skutečnosti, že akcie v sektoru obecně mají tendenci se pohybovat nahoru nebo dolů unisono, měly by být upřednostňovány dlouhé / krátké strategie v různých sektorech pro dlouhé a krátké nohy. Například pokud se ekonomika země zpomaluje a současně se očekává, že farmaceutický sektor získá několik významných schválení léčiv, která posílí celé odvětví, pak bude ideální portfoliovou strategií nákup akcií společnosti ve farmaceutickém sektoru a zkrácení o vlastním kapitálu finanční společnosti.

Rizika spojená s kapitálovými strategiemi

Akciové strategie včetně dlouhé a krátké jsou náchylné k různým druhům rizik:

- Zajišťovací fondy nejsou ve srovnání s různými podílovými fondy příliš likvidní, protože provádějí hromadné nákupy, které zahrnují mnoho fondů a mohou mít dopad na celkové portfolio. To velmi ztěžuje prodej akcií na trhu, protože to může být v rozporu s větším zájmem portfolia / investorů. Může také ovlivnit cenu akcií akcií na trhu.

- Pokud někdo nevyužije výhodu nebo nebude pravidelně sledovat dlouhou / krátkou pozici, může se fond dostat do obrovských ztrát, což také zahrnuje vysokou míru poplatků.

- Správce portfolia musí správně předvídat relativní výkonnost 2 akcií, což může být obtížná a lepkavá situace, protože na tom bude rozhodující bod manažera.

- Dalším rizikem, které taková technika může vyplynout, je „neshoda beta“. V podstatě to naznačuje, že když dojde k prudkému poklesu celkového akciového trhu, dlouhé pozice mohou ztratit více než krátké pozice a naopak.

Navzdory výše uvedeným nevýhodám existují určité kritické výhody při používání takové techniky pro správu hedgeových fondů:

- Většina investorů se zaměřuje na výběr vítězných strategií pro dlouhá portfolia v závislosti na jejich znalostech trhu a schopnostech riskovat. Dlouhé / krátké strategie s implementací prodeje krátkých však umožňují investorovi využívat širokou škálu cenných papírů.

- Úspěšné řízení dobře propojeného a zcela integrovaného portfolia dlouhých a krátkých pozic může pomoci zvýšit plodnou návratnost i v obtížném tržním scénáři.

Akciové strategie - fundamentalisté vs. oportunisté

Pro úspěch kapitálové strategie jako součásti jejich portfolia je nejdůležitější role správce hedgeových fondů. O výnosech fondů budou rozhodovat rozhodnutí a načasování rozhodnutí. Dlouhé / krátké manažery lze rozdělit do dvou filozofických táborů: Fundamental Bottom-Up Investors nebo Opportunistic traders. Rozdíl mezi nimi lze zvýraznit pomocí následující tabulky:

| Základní investoři | Oportunní obchodníci | |

| Filozofie | Důraz je kladen na politiku oceňování společnosti zdola nahoru. Cílem bude pochopit, jak může firma fungovat výlučně, a nikoli ve vztahu k výkonnosti odvětví. | Důraz je kladen na krátkodobé cenové pohyby a technické faktory, jako je analýza trhu nebo minulé cenové pohyby akcií firmy. |

| Identifikujte příležitosti | Je založen na akciích prodávaných se slevou nebo na historických hodnotách v / s vrstevníky nebo na skutečné hodnotě | Je založen na cenách ve vztahu k výkonu srovnatelných skupin nebo trendových linií. Je do značné míry založen na technologiích s prostorem pro chybné stanovení cen nebo neefektivitu. |

| Iniciujte pozice | Pozice, kterou je třeba držet, a její velikost jsou založeny na načasování, analýze rizik / odměn, diverzifikaci a relativní atraktivitě. | Pozice, kterou je třeba držet, a její velikost jsou založeny na načasování, analýze rizik / odměn, diverzifikaci a relativní atraktivitě. |

| Správa pozic | Manažeři se zaměřují na strategii nákupu a držení akcií na základě přehodnocení hodnoty nebo pravidelného vyvážení komponenty portfolia. | Tito obchodníci mění velikost pozice na základě technických faktorů a zpráv souvisejících s konkrétní společností nebo průmyslovým odvětvím jako celkem. |

| Prodejte disciplínu | Používají základy k nastavení očekávání futuristického odchodu. | Při určování odchodu se více spoléhají na výkonnost akcií nebo technické faktory specifické pro trh. |

Obecně platí, že pro základní manažery je klíčovým souborem dovedností a hodnotovým faktorem schopnost určit atraktivitu průmyslových odvětví a společností na základě jejich růstových charakteristik, zdrojů příjmů, konkurenčního postavení a finančních atributů. Jejich cílem je vlastnit kvalitní podniky, které mají silné vyhlídky na růst, finanční flexibilitu a provozní podmínky, které budou řídit výkonnost cenných papírů. Cílem je zmocnit se těchto aktiv za atraktivní ocenění a prodat je, jakmile dosáhnou požadované cílové úrovně.

Naproti tomu obchodníci využívají krátkodobé pohyby cen a zobrazují defenzivnější přístup. Zastávají názor, že ke výkyvům ve výkonnosti trhu dochází často bez jakéhokoli jednoznačného důvodu. Doba zadržení může být krátká jako hodina a obvykle nepřesáhne měsíc. Za rozhodování o investicích jsou odpovědné technické faktory spojené s akciovým trhem, průmyslem nebo společnostmi. Například cena akcií za poslední 3 měsíce nebo označení indexu volatility bude mít dopad na rozhodování oportunistického obchodníka. Úrovně odporu a podpory jsou řízeny událostmi makra, což jsou další faktory, které mohou řídit rozhodovací proces.

Závěr

Stručně řečeno, akciové dlouhé a krátké strategie mohou pomoci zvýšit návratnost v náročném nebo trhaném tržním scénáři, ale také zahrnují podstatná rizika. Výsledkem je, že investoři zajišťovacích fondů, kteří uvažují o těchto strategiích, mohou chtít zajistit, aby jejich fondy / portfolia dodržovaly přísná pravidla pro hodnocení tržního rizika a sledovaly ziskové investiční příležitosti.

Finanční poradci jsou v pozici, že mohou potenciálně vést investory k uvážlivému rozhodování o přesunu některých jejich dlouhodobých alokací na dlouhé / krátké akciové strategie a potenciální výhody s nimi spojené.

Dlouhodobé / krátké akciové zajišťovací fondy historicky poskytovaly výnosy, které se příznivě srovnávají s větším akciovým trhem, což snižuje dopad volatility na relativně menší poklesy mezi trhem.

Výzvou tohoto přístupu je však to, že představuje velkou a různou kategorii fondů zahrnujících mnoho stylů, jaslí a charakteristik návratnosti rizika. To, jak manažeři vytvářejí spravedlivou rovnováhu při používání této strategie, je klíčovým bodem pro získání maximálního užitku.

Užitečné příspěvky

- Vzorec multiplikátoru

- Vzorec poměru dluhu k vlastnímu kapitálu

- Interpretace multiplikátoru kapitálu <