Příjem Pretaxu (vzorec) | Průvodce pro výpočet zisku před zdaněním (EBT)

Příjem Pretax je čistý zisk podniku vypočítaný po odečtení všech výdajů včetně peněžních výdajů, jako jsou mzdové náklady, úrokové náklady atd., Jakož i nepeněžních výdajů, jako jsou odpisy a další poplatky, z celkového generovaného příjmu, ale před odečtením částky příjmu daňový náklad.

Co je příjem Pretax (zisk před zdaněním)?

Příjem Pretax (nazývaný také zisk před zdaněním) se týká příjmu, který podnik získal po úpravě o všechny provozní náklady, včetně nepeněžních výdajů, jako jsou odpisy a finanční poplatky, jako jsou platby úroků, ale před odečtením daní z příjmu. Funguje jako dobré měřítko výkonu, protože nebere v úvahu dopad daní, které se mohou v různých jurisdikcích lišit.

Podívejme se, jak to souvisí s výkazem zisku a ztráty podniku:

Se ziskem před zdaněním lze snadno měřit výkonnost podniků působících v různých geografických lokalitách, přičemž se také náležitě přizpůsobí vlivu, ale bez dopadu na daňová pravidla uvedené jurisdikce. Analytici z celého světa upřednostňují použití EBT jako měřítka pro porovnávání výkonnosti různých firem.

Vzorec příjmu Pretax

EBT je předposlední položkou ve výkazu zisku a ztráty před provedením úpravy daní. Můžeme to vypočítat pomocí různých metod. Některé z populárních vzorců pro výpočet příjmu Pretaxu jsou následující:

Vzorec příjmu Pretax = hrubý zisk - provozní náklady - úrokové náklady

Kde hrubý zisk = čistý prodej - náklady na prodané zboží

Provozní náklady = všeobecné správní náklady + náklady na prodej a distribuci + odpisy

- EBT vzorec = provozní příjem - úrokové náklady

- Vzorec příjmu Pretax = zisk po zdanění (PAT) + daňové výdaje

- Vzorec příjmu Pretax = Výnosy - Výdaje (bez daní z příjmu)

Příklady příjmu Pretax

Pojďme pochopit koncept Pretax Income pomocí několika příkladů:

Příklad č. 1

Sackett Laboratories se zabývá výrobou léků. Společnost za rok končící prosincem 2017 vykázala celkové výnosy ve výši 40000 USD. Společnost v průběhu roku vynaložila výrobní náklady ve výši 28 000 USD na výrobu léčiv.

Následují výdaje společnosti v průběhu roku:

Na základě výše uvedených informací můžeme provést výpočet příjmu Pretaxu pomocí vzorce (diskutovaného výše)

Vzorec příjmu Pretax = Čistý prodej - Náklady na prodané zboží - Provozní náklady.

Sackett Laboratories tak v průběhu roku vydělal zisk před zdaněním 6200 $.

Příklad č. 2

Pojďme to pochopit pomocí dalšího příkladu velké společnosti kótované na burze.

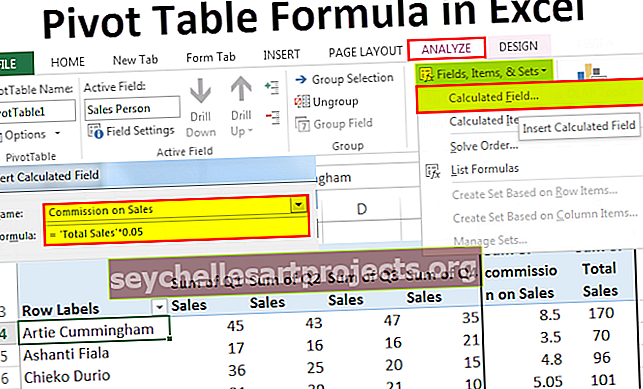

Na výše uvedeném snímku obrazovky snadno vidíme, jak se v letech 2000 až 2004 změnily výdělky společnosti Pretax, a můžeme provést analýzu pro měření provozní efektivity.

Body, které stojí za zmínku na základě výše uvedené analýzy:

Od roku 2000 do roku 2004 se tržby zvýšily o 5,00% (86145 USD v roce 2000 na 104710 USD v roce 2004). Příjem společnosti Pretax však zůstal konstantní na 10% tržeb a čistý zisk zůstal meziročně konstantní na 6,5%.

Zisk před zdaněním tedy pomáhá lépe porozumět růstu tržeb a růstu zisku a poskytuje smysluplné informace o srovnání různých oborů podnikání.

Výhody

- EBT pomáhá při výpočtu efektivní daňové sazby podniku, která funguje jako důležité měřítko pro měření ziskovosti podobných podniků působících v různých jurisdikcích. Analýzou efektivní daňové sazby mohou analytici zjistit, zda se podniková zpráva o výdajích na daň z příjmu liší od daňových výdajů na základě zákonné sazby daně z příjmů. Totéž lze vypočítat takto:

Efektivní daňová sazba = Výdaje na daň z příjmu / Příjmy před zdaněním

- Pomáhá při snadném srovnání provozní efektivity různých firem ve stejném odvětví ve stejné jurisdikci a také v jiné jurisdikci.

- Zisk před zdaněním pomáhá lépe porozumět příjmům vykázaným společností. Porovnáním zisku před zdaněním s výnosy lze pochopit, zda je prodej dosažen kompromisem s obchodními maržemi nebo lepší cenou a efektivitou podnikání. Pochopme totéž s malým příkladem:

Jak je patrné z výše uvedených čísel, čisté výnosy vzrostly z 35 000 USD v roce 2016 na 50 800 USD v roce 2018 a příjmy společnosti Pretax z 3 000 USD v roce 2016 na 4 000 USD v roce 2018. Efektivní marže však poklesly z 8,57% v roce 2016 na 7,87% v roce 2018. Zisk před zdaněním pomáhá lépe

Důležitý bod k poznámce o příjmech Pretax a zdanitelných příjmech

Pokud je zdanitelný příjem nižší než příjem Pretax a očekává se, že příčina rozdílu se v budoucích letech zvrátí, vytvoří se odložený daňový závazek. Podobně, pokud je zdanitelný příjem vyšší než zisk před zdaněním a očekává se, že se rozdíl v budoucích letech zvrátí, vytvoří se odložená daňová aktiva. Je důležité, aby analytici a osoby sledující podnikání vzali v úvahu totéž při hodnocení výkonnosti podniku.

Omezení

- Ignoruje daňový účinek a jako takový není ideálním opatřením, pokud někdo plánuje zahájit podnikání, protože zdanění je důležitým odlivem peněz a vyžaduje pečlivé zvážení.

- Určitý podnik nese vyšší daň ve srovnání s jinými podniky, jako je Sin Sin, vyšší dovozní sazby. Při absenci daňového dopadu může být obchodní rozhodnutí ovlivněno tímto podnikáním, které má vysoké daňové sazby.

Závěr

Analytici a investoři používají ke sledování výkonnosti podniků Pretax Income. Jedná se o důležitý sledovač metrik zisku, aby se zabránilo dopadu zdanění různých jurisdikcí a daňových sazeb. Zisk před zdaněním se stanoví podle ustanovení stanovených v Obecně uznávaných účetních zásadách (GAAP), která jsou jednotná po celém světě. Zisk před zdaněním je také konzistentnějším měřítkem zisku než čistý příjem. Posledně jmenovaný bude ovlivněn daňovým úvěrem, daňovými pokutami atd., Což způsobí, že výdělky budou volatilnější a bude se obtížně promítat do dalších let.