Přenos rizika (definice, typy) | Jak to funguje?

Co je přenos rizik?

Přenos rizik lze definovat jako mechanismus řízení rizik, který zahrnuje převod budoucích rizik z jedné osoby na druhou a jedním z nejběžnějších příkladů řízení rizik je nákup pojištění, kde se riziko jednotlivce nebo společnosti přenáší na třetí strana (pojišťovna).

Přenos rizik ve své skutečné podstatě je přenos důsledků rizik z jedné strany (jednotlivce nebo organizace) na druhou (třetí strana nebo pojišťovna). Tato rizika se mohou, ale nemusí, v budoucnu nutně vyskytnout. Přenos rizik lze provést nákupem pojistné smlouvy, smluvními dohodami atd.

Jak funguje přenos rizik?

- Jednou z nejběžnějších oblastí, kde dochází k přenosu rizik, je pojištění. Pojistnou smlouvu lze definovat jako dobrovolné ujednání mezi jednotlivcem nebo organizací (pojistníkem) a pojišťovnou. Pojistník je pojištěn proti možným finančním rizikům zakoupením pojistné smlouvy od pojišťovny.

- Pojistník bude muset pravidelně a pravidelně platit pojišťovně, aby zajistil, že jeho pojistná smlouva nezanikne z důvodu selhání včasných plateb, tj. Pojistného. Pojistník si může vybrat z různých pojistných smluv nabízených různými společnostmi.

Příklad přenosu rizika

Kupuje si pojištění automobilu za 5 000 $, které platí pouze pro jeho fyzické poškození a toto pojištění platí do 31. prosince 2019. A měl dopravní nehodu 20. listopadu 2019. Jeho auto utrpělo vážné fyzické poškození a náklady na opravu stejných účtů na 5 050 USD. A může od svého poskytovatele pojištění požadovat maximálně 5 000 $ a náklady na odpočinek nese výhradně on.

Typy

# 1 - Pojištění

- V pojistném mechanismu může jednotlivec nebo společnost zakoupit pojistnou smlouvu od preferované pojišťovny a podle toho se chránit před dopady finančních rizik, která v budoucnu nastanou.

- Pojistník bude muset provést včasné platby nebo pojistné, aby zajistil, že uzavřená pojistná smlouva zůstane platná a nezlyhá z důvodu neprovedení včasných plateb.

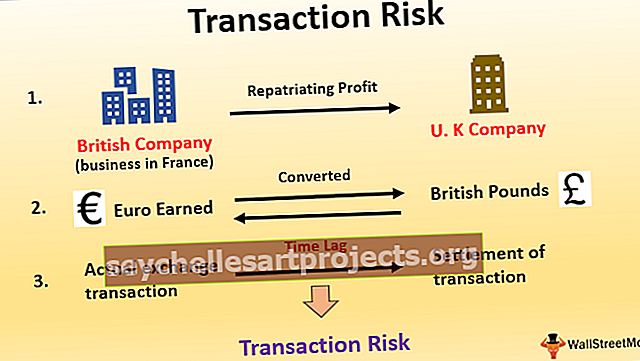

# 2 - Deriváty

Lze jej definovat jako finanční produkt, který dosahuje své hodnoty z finančního aktiva nebo úrokové sazby. Deriváty většinou nakupují firmy za účelem ochrany před finančními riziky, jako je riziko týkající se směnného kurzu atd.

# 3 - Smlouvy s doložkou o odškodnění

Smlouvy s doložkami o odškodnění využívá také jednotlivec nebo organizace pro účely převodu rizik. Smlouvy s takovou doložkou musí zahrnovat převod finančních rizik z odškodnění na odškodnění. V takovém ujednání nese budoucí finanční ztráty Odškodník.

# 4 - Outsourcing

Outsourcing je druh přenosu rizik, kdy je proces nebo projekt zadáván externě za účelem převodu různých typů rizik z jedné strany na druhou.

Důležitost

- To lze definovat jako strategii zajišťující, že je finanční aktivum chráněno proti budoucím nepředvídaným událostem. Pomáhá při alokaci rizik spravedlivým způsobem, tj. Ukládá odpovědnost za finanční rizika na třetí stranu (pojišťovna v případě pojištění a odškodník v případě smlouvy), která převzala odpovědnost za ochranu pojistníka nebo odškodnění za budoucí nepředvídané události.

- To znamená, že v případě nešťastné události může být pojistník nebo odškodněná osoba ujištěna, že o ztráty vzniklé v důsledku následků takové události se řádně postará pojišťovna nebo pojistitel.

Různé způsoby přenosu rizika

# 1 - Osvědčení o pojištění

- Osvědčení o pojištění se používá za účelem minimalizace finanční odpovědnosti jednotlivce nebo organizace. Osvědčení o pojištění se vyhotovuje mezi pojistníkem a pojišťovnou nebo poskytovatelem pojištění.

- Toto osvědčení musí odrážet nezbytné informace, jako je datum vydání osvědčení, název poskytovatele pojištění, název pojistné smlouvy, čísla pojistných smluv, datum zahájení a ukončení platnosti pojistné smlouvy, jméno, adresa a další podrobnosti pojištění agent, výše způsobilého krytí pro každý typ finančního rizika atd.

# 2 - Hold-Harmless Clause

To je také známé jako klauzule neškodná pro uložení. Jedná se o smlouvy s doložkami o odškodnění, které probíhají mezi odškodníkem a odškodněným. Tato dohoda musí odrážet důležité informace, jako je odpovědnost odškodného proti jakékoli ztrátě, poškození nebo budoucím nepředvídaným událostem vůči odškodnému atd.

Výhody

- Ochrana proti budoucím nepředvídaným událostem - Chrání jednotlivce nebo organizaci před nepředvídanými finančními riziky, která by mohla mít formu poškození, krádeže, ztrát atd. Pojistník nebo odškodněná osoba může vždy mít jistotu, že v budoucnu budou existovat nepředvídané události. nese poskytovatel pojištění nebo pojistitel v důsledku převodu rizika prostřednictvím pojistné smlouvy nebo dohody o neškodnosti.

Nevýhody

- Drahé - Jednou z nejčastějších nevýhod může být úroveň nákladů, které má jednotlivec nebo organizace nést za nákup a údržbu pojištění, derivátů nebo doložky o odškodnění.

- Časově náročné - časově náročné je další nevýhoda. Nákup pojistné smlouvy může trvat hodně času, stejně jako nárok na pojištění. To by mohlo být opravdu únavné a jedním z odrazujících faktorů využívajících přenos rizika.