Možnosti psaní hovorů | Výplata | Příklad | Strategie

Co jsou možnosti psaní hovorů

Opce jsou jedním z derivátových nástrojů používaných ve světě financí za účelem přenosu rizika z jednoho subjektu na jiný a lze je také použít k zajištění nebo arbitráži nebo spekulacím. Podle definice jsou opce na koupi finančním nástrojem, který dává jeho držiteli (kupujícímu) právo, ale nikoli povinnost koupit podkladové aktivum za předem stanovenou cenu během období platnosti smlouvy.

V tomto článku podrobně popisujeme možnosti volání -

Možnosti psaní hovorů

Psaní možností volání se také nazývá prodej možností volání.

Jak víme, tato kupní opce dává držiteli právo, nikoli však povinnost koupit akcie za předem stanovenou cenu. Zatímco v písemné formě kupní opce osoba prodá kupní opci držiteli (kupujícímu) a je povinna prodat akcie za realizační cenu, pokud ji držitel uplatní. Prodávající na oplátku obdrží prémii, kterou platí kupující.

Příklad možností psaní hovoru

Předpokládejme, že dva investoři, pan A a pan B, provedli průzkum akcií společnosti TV Inc. Pan A má ve svém portfoliu 100 akcií společnosti TV Inc a v současné době se společnost TV Inc obchoduje za cenu 1 000 USD / -. Pan A je vůči akciím pesimistický a má pocit, že za jeden měsíc bude TV Inc obchodovat na stejné úrovni, nebo poklesne ze současné úrovně, a proto chce prodat kupní opci. Chce si však dlouhodobě udržet podíly TV Inc ve svém portfoliu. Z tohoto důvodu umisťuje prodej call opce na TV Inc za realizační cenu 1200 $ / -, s prémií 400 $ / - (4 $ / akcii) a splatností dalšího měsíce. Velikost jedné smlouvy zde předpokládáme jako 100 akcií.

Na druhé straně pan B cítí, že podíl TV Inc poroste z $ 1000 / - na $ 1200 / -. A proto chce koupit kupní opci. Nyní však nechce své portfolio rozšiřovat. Z tohoto důvodu vydal objednávku na koupi opce na volání na TV Inc za realizační cenu 1200 $ / -, s prémií 400 $ / - a splatností následujícího měsíce.

Mr. A zjistil, že někdo citoval opci buy on call s nabídkovou cenou $ 400 / - za realizační cenu $ 1200 / -. Přijal smlouvu na objednávku a opci mezi těmito dvěma.

Během doby splatnosti cena akcií TV Inc stoupá na 1300 $ / - a proto pan B využil své kupní opce (protože kupní opce je v penězích). Nyní, podle smlouvy, musí pan A prodat 100 akcií TV Inc za cenu 1200 $ / - panu B, což by zase bylo ziskové pro pana B, protože může prodat akcie za 1300 $ / - v spotový trh.

Zde pan B koupil na spotovém trhu akcie společnosti TV Inc za cenu 1 200 $ / - v hodnotě 1300 $ /. Zatímco pan A vydělal 400 $ / - jako prémie při psaní opce na koupi, ale musel prodat akcie za $ 1200 / - což mělo hodnotu 1300 $ / -.

V našem příkladu nám přijde na mysl zřejmá otázka, že pokud má pan A pocit, že akcie TV Inc klesnou z jeho současné úrovně, mohl si koupit prodejní opci místo prodeje kupní opce. V případě nákupu prodejní opce namísto psaní kupní opce musel (jako držitel) zaplatit prémii a ztratil by možnost získat prémii prodejem kupní opce.

S výše uvedeným příkladem můžeme dojít k závěru, že při psaní kupní opce autor (prodejce) opouští své právo a je povinen prodat podklad za realizační cenu, pokud je uplatní kupující.

Výplata za psaní možností volání

Kupní opce dává držiteli opce právo koupit aktivum do určitého data za určitou cenu. Proto kdykoli je prodejní nebo zapisovací značka prodejní opce, dává výplatu buď nula, protože držitel opce výzvu neprovádí, ani rozdíl mezi realizační cenou a cenou akcií, podle toho, co je minimální. Proto,

Výplata možnosti krátkého hovoru = min (X - S T , 0) nebo - max (S T - X, 0)

Můžeme vypočítat výplatu pana A s dostupnými podrobnostmi předpokládanými ve výše uvedeném příkladu.

- Výplata pana A = min (X - S T , 0)

- = min (1200 - 1300, 0)

- = - 100 $ / -

Pokud by se cena akcií společnosti TV Inc přesunula na 1100 $ / - a skončila by z peněz, výplata pro pana A by byla následující

- Výplata pana A = min (X - S T , 0)

- = min (1200 - 1100, 0)

- = $ 0 / -

Strategie podílející se na psaní opcí

Ve výše uvedeném příkladu jsme zjistili, že pan A (autor opce na koupi) vlastní 100 akcií společnosti TV Inc. akcie panu B a uzavřel smlouvu. Existoval by však scénář, kdy podkladový majetek nevlastní prodejce nebo obchoduje jednoduše na základě svých spekulací. Tento argument poskytuje prostor pro strategie obchodování s opcemi, které se podílejí na psaní možností volání.

Strategii psaní možností volání lze provést dvěma způsoby:

- psaní krytého hovoru

- psaní nahého hovoru nebo nahého krátkého hovoru

Pojďme si nyní podrobně promluvit o těchto dvou strategiích spojených s psaním možností volání.

# 1 - Psaní krytého hovoru

Při psaní strategie krytých hovorů investor píše ty opce, u nichž vlastní podkladový kapitál. Jedná se o velmi oblíbenou strategii při psaní. Tuto strategii přijímají investoři, pokud mají pocit, že akcie v krátkodobém nebo krátkodobém horizontu klesnou nebo budou konstantní, ale chtějí si držet akcie ve svém portfoliu.

Jak ceny akcií klesají, končí výdělkem jako prémie. Na druhou stranu, pokud cena akcií stoupne, prodají podkladový aktivum kupujícímu call opcí.

Ve výše uvedeném příkladu jsme viděli, že pan A napsal kupní opci na akcie TV Inc, které drží, a později je prodal kupujícímu panu B, protože ceny akcií nebyly přesunuty podle jeho očekávání a kupní opce skončil v penězích. Zde pan A pokryl svou pozici držením podkladového aktiva (akcie TV Inc). Kdyby se však ceny akcií posunuly podle jeho očekávání a klesly, získal by čistou výplatu ve výši 400 $ / - jako prémii. Avšak v případě kupujícího, pokud se ceny akcií zvýší podle jeho očekávání, může teoreticky vydělat neomezený zisk.

Tímto způsobem spisovatel omezuje své ztráty rozdílem mezi realizační cenou, za kterou se podkladové aktivum prodává, a prémií vydělanou zkratem nebo prodejem kupní opce.

Příklad psaní krytého hovoru

Předpokládat,

- S T = 1 200 $ / -

- X = 1 500 $ / -

- C O = 400 / -

Investor sepsal krytou kupní opci a v době expirace cena akcií stoupla na 1600 $ / -.

Výplata pro prodejce je níže:

- Výplata = min. (X - ST, 0)

- = max (1500 - 1600, 0)

- = - 100 $ / -

- Čistá výplata zapisovatele = 400 - 100 = 300 $ / -

# 2 - Psaní nahého hovoru nebo nahého krátkého hovoru

Psaní nahého hovoru je na rozdíl od strategie krytého hovoru, protože prodejce call opcí nevlastní podkladové cenné papíry. Jinými slovy, můžeme říci, že pokud není možnost kombinována s offsetovou pozicí v podkladové akci.

Abychom tomu porozuměli, pojďme se zamyslet nad druhou stranou transakce v kupních opcích, kde osoba napsala kupní opci a ponechává právo koupit (nebo je povinna prodat) určitou částku akcie za určitou cenu, ale nevlastní podkladové cenné papíry. Tuto strategii v zásadě přijímá investor, když jsou velmi spekulativní nebo si myslí, že ceny akcií se nebudou pohybovat nahoru.

V tomto typu strategie prodávající vydělává prostřednictvím prémie placené kupujícím. Ztráty by však byly teoreticky neomezené, pokud by ceny akcií vzrostly a uplatnily by je kupující. Proto existuje omezený zisk s obrovským potenciálem proinflačního rizika.

Kromě toho by se výplata za psaní volných možností hovoru rovnala stejně jako psaní krytého hovoru. Jediný rozdíl je v době uplatnění kupujícím, prodávající musí koupit podkladový kapitál z trhu nebo si musí akcie půjčit od makléře a prodat je kupujícímu za realizační cenu.

Příklad psaní nahého hovoru

Předpokládejme, že akcie společnosti ABC se aktuálně obchodují za 800 $ / - a call opce za realizační cenu $ 1000 / - se splatností jeden měsíc a prémií 50 $ / -. Zde můžu prodat nahý hovor (předpokládám, že nedlužím akcie ABC) a vydělat částku 50 $ / - prostřednictvím prémie. Tímto záměrně spekuluji, že se cena akcií ABC nebude pohybovat nad 850 $ / - (800 $ + prémie 50 $) až do vypršení platnosti smlouvy. V této strategii začnu způsobovat ztráty, jakmile se akcie ABC začnou pohybovat z úrovně 850 $ / - a to může být teoreticky neomezené. Proto existuje obrovský potenciál ztráty prostřednictvím rizika vzestupu a omezený potenciál zisku.

Zvažme další příklad:

Předpokládejme, že investor prodá nahou call opci na akcie XYZ za realizační cenu 500 $ / - za prémii 10 $ / - (protože se jedná o krátkou nahou call opci, zjevně nedrží akcie XYZ) se splatností jednoho měsíce.

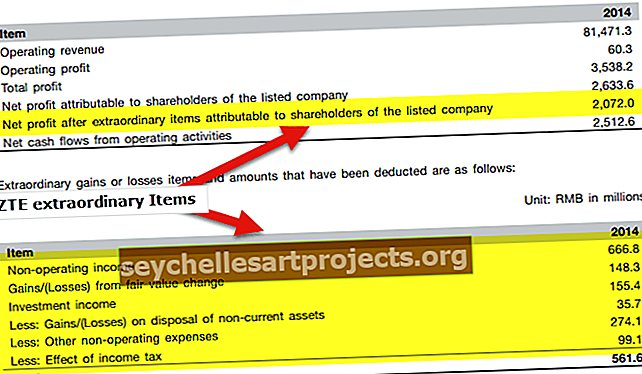

Předpokládejme, že po jednom měsíci se cena akcie XYZ v den expirace přesune na 800 $ / -. Vzhledem k tomu, že opce je v penězích, které vedou k jejímu uplatnění kupujícím, musí investor koupit akcie XYZ z trhu za cenu 800 USD / - a prodat je kupujícímu za 500 USD / -. Zde investor ztrácí 300 $ / -. Pokud by byla cena akcie XYZ přesunuta na 400 $ / -, získala by prémii, protože v tomto scénáři opce vyprší z peněz a kupující ji nebude uplatňovat. Výplaty jsou shrnuty níže.

Výplaty jsou shrnuty níže.

| Scénář 1 (když opce vyprší z peněz) | |

| Strike Price of XYZ | 500 |

| Možnost Premium | 10 |

| Cena při splatnosti | 800 |

| Čistá výplata | -290 |

| Scénář-2 (když opce vyprší v penězích) | |

| Strike Price of XYZ | 500 |

| Možnost Premium | 10 |

| Cena při splatnosti | 400 |

| Čistá výplata | 10 |

Ve zkratce

- Kupní opce dává držiteli právo, nikoli však povinnost kupovat akcie za předem stanovenou cenu během doby platnosti opce.

- Při psaní kupní opce dává prodávající (autor) kupní opce právo kupujícímu (držiteli) koupit aktivum k určitému datu za určitou cenu.

- Možnost psaní hovoru lze provést dvěma různými způsoby, viz. psaní krytého hovoru a psaní otevřeného hovoru.

- Psaní nahých hovorů s sebou nese obrovský potenciál rizika vzhůru nohama s omezeným ziskem jako prémie, zatímco při psaní možnosti krytého volání je riziko vzestupu kryto.

- Možnost výplaty při písemném volání lze vypočítat jako min (X - S T , 0).

- Kvůli vysokým potenciálním závazkům při psaní opce na nákup musí spisovatel udržovat marži u svého makléře i na burze.