Poměr sortino (vzorec, příklady) | Jak vypočítat poměr Sortino?

Co je Ratio Ratio?

Ukazatel Sortino je statistický nástroj, který se používá k vyhodnocení návratnosti investice pro danou úroveň špatného rizika a vypočítá se odečtením bezrizikové míry návratnosti od očekávané návratnosti portfolia a vydělením výsledkem směrodatné odchylky záporného portfolia (odchylka poklesu).

Vzorec

Vzorec Ratio Ratio je uveden níže: -Rf / σd

Vzorec Sortino Ratio = (Rp - Rf) / σd

kde

- Rp je očekávaná míra návratnosti portfolia

- Rf je bezriziková nebo minimální přijatelná míra návratnosti

- σd je směrodatná odchylka záporného výnosu aktiva

Jedná se tedy o mimořádný výnos nad rámec cílové míry návratnosti nebo bezriziková míra návratnosti na jednotku směrem dolů.

Výpočet poměru Sortino je podobný Sharpovu poměru, který je běžným měřítkem kompromisu rizika a výnosu, jediný rozdíl spočívá v tom, že druhý používá při hodnocení výkonnosti portfolia jak vzestupnou, tak i zápornou volatilitu, avšak první používá pouze volatilitu protihodnoty. . Stejně jako Sharpe poměr je lepší poměr Sortino lepší.

Jak vypočítat Ratio Ratio?

Zvažme příklad, abychom pochopili důležitost tohoto poměru. Nechť existují dvě různá schémata investičního portfolia A & B s anualizovanými výnosy 10%, respektive 15%. Za předpokladu, že odchylka A směrem dolů je 4%, zatímco pro B je 12%. Rovněž s ohledem na bezrizikovou sazbu fixního vkladu ve výši 6%.

- Výpočet poměru sortino pro A je: (10-6) / 4 = 1

- Výpočet poměru sortino pro B je: (15-6) / 12 = 0,75

Nyní, i když má B větší anualizovaný výnos než A, je jeho poměr Sortino menší než u A. Pokud se tedy investoři více zajímají o rizika zpomalení spojená se systémem než o očekávané výnosy, půjdou na režim A, protože vydělává více výnosu na jednotku špatného rizika, ale také má větší pravděpodobnost, že se vyhne jakékoli velké ztrátě.

Příklad

Poměr Sortino byl pojmenován po Frankovi Sortino, který jej vyvinul, aby rozlišoval mezi dobrou a špatnou volatilitou, což u Sharpeho poměru nebylo možné. Hodnocení výkonnosti portfolia pomocí Sharpeho poměru je lhostejné ke směru volatility, tj. Zacházení s volatilitou je stejné pro odchylku nahoru nebo dolů. Odchylka směrem dolů se používá pro výpočet poměru Sortino, přičemž zohledňuje pouze období, kdy byla míra návratnosti nižší než cílová nebo bezriziková míra návratnosti.

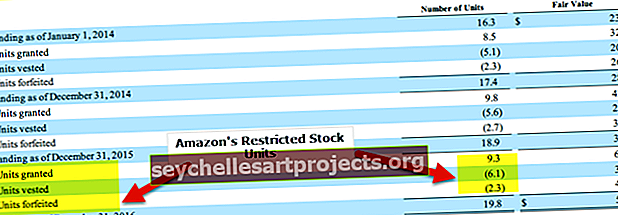

Pro ilustraci si vezměme další příklad; za předpokladu schématu investičního portfolia s níže uvedenými výnosy za 12 měsíců:

Další parametry:

Bezriziková míra návratnosti: 6%

Směrodatnou odchylku vzorku můžeme odvodit z výše uvedené tabulky pomocí vzorce:

- σ = sqrt (rozptyl / n-1), kde n je velikost vzorku

- σ = sqrt (6,40% / 11) à σ = 7,63%

a Sharpeův poměr lze vypočítat pomocí vzorce:

- (Rp-Rf) / σ

Sharpeův vzorec = (7% - 6%) / 7,63%

Sharpeho poměr = 0,1

Z výše uvedené tabulky lze jasně vidět, že rozptyl ve sloupci (RR (Avg) 2 vypadá, že ignoruje směr volatility, jako kdybychom porovnávali období 5 a období 10, kde existují stejné, ale opačné rozdíly mezi skutečným výnosem a průměrná míra návratnosti je odchylka stejná pro oba, bez ohledu na odchylku vzestupu nebo zpomalení od průměrné míry.

Můžeme tedy říci, že i když by rozdíl + 13% mezi výnosem a průměrným výnosem za období 8 byl -13%, směrodatná odchylka by byla stále stejná, což rozhodně není vhodné hodnocení, podstatná negativní odchylka by znamená mnohem rizikovější portfolio. Může poskytnout podobné hodnocení pro portfolia s různými souvisejícími riziky, protože toto opatření je lhostejné k tomu, zda je výnos nad nebo pod průměrnou mírou návratnosti.

Nyní, když se podíváme na to, jak vypočítáme poměr Sortino níže:

Zde se pro výpočet odchylky směrem dolů berou v úvahu pouze záporné odchylky, tj. Pouze období, kdy míra návratnosti byla nižší než cílová nebo bezriziková míra návratnosti, jak je v tabulce zvýrazněno žlutě, přičemž jsou ignorovány všechny pozitivní odchylky brát je jako nulu.

Můžeme odvodit odchylku vzorku směrem dolů z výše uvedené tabulky pomocí vzorce:

- σd = sqrt (2,78% / 12) à σ = 4,81%

a poměr Sortino lze vypočítat pomocí vzorce:

- Vzorec Soriano Ratio = (Rp-Rf) / σd

- Poměr sortino = (7% - 6%) / 4,81%

- = 0,2

Postřehy

- Je vidět, že poměr Sortino je u tohoto investičního portfolia o něco vyšší než poměr Sharpe, protože došlo k velmi malému počtu porušení cíle nebo bezrizikové míry návratnosti

- Sharpeův poměr také generalizoval velké odchylky jako 13%, což ve skutečnosti nebyl riskantní posun a ve skutečnosti dobrý pro investory

- Jak již bylo zmíněno dříve, můžeme vidět, jak je poměr Sortino schopen rozlišovat mezi dobrými a špatnými odchylkami prostřednictvím výpočtu odchylky směrem dolů.

- Jeho výpočet je obzvláště užitečný pro ty retailové investory, kteří chtějí investovat s určitými definovanými cíli a cílovou mírou návratnosti

- Je to také lepší nástroj pro měření výkonnosti správce fondu, jehož výnosy jsou pozitivně vychýlené, protože bude ignorovat všechny pozitivní odchylky při výpočtu volatility nebo rizika a poskytne vhodnější hodnocení

Omezení poměru Sortino spočívá v tom, že by měl být dostatek událostí špatné volatility, aby byl výpočet odchylky směrem dolů statisticky významný.