Konvexita dluhopisu | Vzorec | Doba trvání | Výpočet

Co je konvexita dluhopisu?

Konvexnost dluhopisu je míra, která ukazuje vztah mezi cenou dluhopisu a výnosem dluhopisu, tj. Změna doby trvání dluhopisu v důsledku změny úrokové míry, což pomáhá nástroji pro řízení rizik měřit a spravovat portfolio vystavení úrokovému riziku a riziku ztráty očekávání

Vysvětlení

Jak víme, cena dluhopisu a výnos jsou nepřímo úměrné, tj. Jak se zvyšuje výnos, cena klesá. Tento vztah však není přímka, ale konvexní křivka. Konvexita měří zakřivení v tomto vztahu, tj. Jak se doba trvání mění se změnou výnosu dluhopisu.

Doba trvání dluhopisu je lineární vztah mezi cenou dluhopisu a úrokovými sazbami, kde, jak úrokové sazby rostou, klesá cena dluhopisu. Jednoduše řečeno, vyšší doba trvání znamená, že cena dluhopisu je citlivější na změny kurzu. Pro malou a náhlou změnu dluhopisu je doba výtěžku dobrým měřítkem citlivosti ceny dluhopisu. U větších změn ve výtěžku však měření doby trvání není účinné, protože vztah je nelineární a je křivkou. Existují čtyři různé typy opatření durace, jmenovitě Macaulayova doba trvání, modifikovaná doba trvání, efektivní doba trvání a doba trvání klíčové sazby, které všechny měří, jak dlouho trvá splacení ceny dluhopisu interními peněžními toky. Liší se v tom, jak zacházejí se změnami úrokových sazeb, vloženými možnostmi dluhopisů a možnostmi splácení dluhopisů. Oni všakneberou v úvahu nelineární vztah mezi cenou a výnosem.

Konvexita měří citlivost trvání dluhopisu na změnu výnosu. Konvexita je dobrým měřítkem pro změny cen dluhopisů s většími výkyvy úrokových sazeb. Matematicky vzato je konvexita druhou derivací vzorce pro změnu cen dluhopisů se změnou úrokových sazeb a první derivací durační rovnice.

Vzorec konvexity dluhopisů

Příklad výpočtu konvexity

U dluhopisu v nominální hodnotě 1 000 USD s pololetním kupónem 8,0% a výnosem 10% a splatností 6 let a současnou cenou 911,37 je doba trvání 4,82 roku, upravená doba trvání je 4,59 a výpočet pro konvexnost by bylo:

Roční konvexita: Pololetní konvexita / 4 = 26 2643 Pololetní konvexita: 105 0573

Ve výše uvedeném příkladu lze konvexitu 26.2643 použít k předpovědi změny ceny pro 1% změnu výnosu:

Pokud se použije pouze upravená doba trvání:

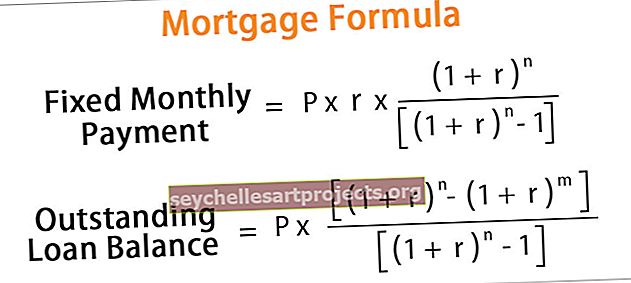

Změna ceny = - Upravená doba trvání * Změna výnosu

Změna ceny za 1% zvýšení výnosu = (- 4,59 * 1%) = -4,59%

Cena by tedy poklesla o 41,83

Aby se přizpůsobil konvexnímu tvaru grafu, změna cenového vzorce se změní na:

Změna ceny = [ - Upravená doba trvání * Změna výnosu ] + [ 1/2 * Konvexita * (změna výnosu) 2 ]

Změna ceny za 1% zvýšení výnosu = [ -4,59 * 1% ] + [1/2 * 26,2643 * 1%] = -4,46%

Cena by tedy klesla pouze o 40,64 namísto 41,83

To ukazuje, jak se u stejného 1% zvýšení výnosu předpokládané snížení ceny změní, pokud se použije pouze doba trvání oproti, když se upraví také konvexnost křivky cenového výnosu.

Cena s 1% nárůstem výnosu, jak předpovídá Modified duration, je 869,54 a jak předpovídá pomocí modifikovaného durace a konvexity dluhopisu, je 870,74. Tento rozdíl ve změně ceny 1,12 je způsoben skutečností, že křivka cenového výnosu není lineární, jak předpokládá vzorec trvání.

Vzorec pro aproximaci konvexity

Jak je vidět na výpočtu konvexity, může to být docela zdlouhavé a dlouhé, zejména pokud je dluhopis dlouhodobý a má četné peněžní toky. Vzorec pro aproximaci konvexity je následující:

Konvexita a řízení rizik

Jak je patrné ze vzorce Konvexita je funkcí ceny dluhopisu, YTM (Výnos do splatnosti), Času do splatnosti a součtu peněžních toků. Počet toků kupónů (peněžní toky) mění dobu trvání a tím i konvexnost dluhopisu. Doba trvání nulového dluhopisu se rovná jeho době do splatnosti, ale jelikož stále existuje konvexní vztah mezi jeho cenou a výnosem, dluhopisy s nulovým kupónem mají nejvyšší konvexitu a jeho ceny jsou nejcitlivější na změny ve výnosu.

Ve výše uvedeném grafu je dluhopis A konvexnější než dluhopis B, přestože oba mají stejnou dobu trvání, a proto je dluhopis A méně ovlivněn změnami úrokových sazeb.

Convexity je nástroj pro řízení rizik, který se používá k definování toho, jak riskantní je dluhopis, protože čím více je konvexnost dluhopisu, tím větší je jeho cenová citlivost na pohyby úrokových sazeb. Dluhopis s vyšší konvexitou má větší změnu ceny, když úroková sazba poklesne, než dluhopis s nižší konvexitou. Proto když jsou dva podobné dluhopisy hodnoceny pro investice s podobným výnosem a dobou trvání, je preferován ten s vyšší konvexitou ve stabilních nebo klesajících scénářích úrokových sazeb, protože cenová změna je větší. V klesajícím scénáři úrokových sazeb by byla lepší konvexnost lepší, protože cenová ztráta pro zvýšení úrokových sazeb by byla menší.

Pozitivní a negativní konvexita

Konvexita může být pozitivní nebo negativní. Dluhopis má pozitivní konvexnost, pokud se výnos a doba trvání dluhopisu společně zvyšují nebo snižují, tj. Mají pozitivní korelaci. Výnosová křivka se obvykle pohybuje nahoru. Tento typ je pro obligaci, která nemá opci na volání ani možnost platby předem. Dluhopisy mají zápornou konvexitu, když se zvyšuje výnos, doba se snižuje, tj. Existuje negativní korelace mezi výnosem a durací a výnosová křivka se pohybuje dolů. Obvykle se jedná o dluhopisy s kupní opcí, cenné papíry zajištěné hypotékou a dluhopisy, které mají možnost splácení. Pokud má dluhopis s předplacením nebo kupní opcí prémii, která má být zaplacena za předčasný odchod, může se konvexita změnit na pozitivní.

Kuponové platby a periodicita plateb dluhopisu přispívají k konvexnosti dluhopisu. Pokud existuje více pravidelných kupónových plateb po dobu životnosti dluhopisu, pak je konvexita vyšší, což zvyšuje imunitu vůči úrokovým rizikům, protože periodické platby pomáhají potlačit účinek změny tržních úrokových sazeb. Pokud existuje paušální částka, pak je konvexnost nejméně, což z ní činí riskantnější investici.

Konvexita dluhopisového portfolia

U portfolia dluhopisů by konvexita měřila riziko všech dluhopisů dohromady a je váženým průměrem jednotlivých dluhopisů bez použití dluhopisů nebo tržní hodnoty dluhopisů použitých jako váhy.

I když konvexita bere v úvahu nelineární tvar křivky ceny a výnosu a upravuje se pro predikci změny ceny, stále zbývá nějaká chyba, protože jde pouze o druhý derivát rovnice ceny a výnosu. Chcete-li získat přesnější cenu za změnu výnosu, přidání dalšího derivátu by dalo cenu mnohem blíže skutečné ceně dluhopisu. Dnes se sofistikovanými počítačovými modely předpovídajícími ceny je konvexnost spíše měřítkem rizika dluhopisu nebo portfolia dluhopisů. Konvexnější je dluhopis nebo portfolio dluhopisů méně riskantní, protože cenová změna pro snížení úrokových sazeb je menší. Takže konvexnější dluhopis by měl nižší výnos jako tržní ceny s nižším rizikem.

Úrokové riziko a konvexnost

Měření rizika dluhopisu zahrnuje řadu rizik. Patří mezi ně mimo jiné:

- Tržní riziko, které se mění v tržní úrokové sazbě nerentabilním způsobem

- Riziko předčasného splacení, kterým je dluhopis, je splaceno dříve, než je datum splatnosti, což narušuje peněžní toky

- Riziko selhání, kterým je emitent dluhopisů, by nezaplatilo úrok ani jistinu

Riziko úrokové sazby je univerzálním rizikem pro všechny držitele dluhopisů, protože veškeré zvýšení úrokové sazby by snížilo ceny a veškeré snížení úrokové sazby by zvýšilo cenu dluhopisu. Toto úrokové riziko se měří změnou doby trvání a dále se zpřesňuje konvexitou. Konvexita je měřítkem systémového rizika, protože měří účinek změny hodnoty portfolia dluhopisů s větší změnou tržní úrokové sazby, zatímco modifikovaná doba trvání stačí k předpovědi menších změn úrokových sazeb.

Jak již bylo zmíněno dříve, konvexita je u běžných dluhopisů pozitivní, ale u dluhopisů s opcemi, jako jsou splatné dluhopisy, cenné papíry zajištěné hypotékou (které mají možnost platby předem) mají dluhopisy negativní konvexitu při nižších úrokových sazbách, protože riziko předčasného splacení se zvyšuje. U takových dluhopisů se zápornou konvexitou se ceny významně nezvyšují s poklesem úrokových sazeb, protože peněžní toky se mění v důsledku platby předem a předčasných hovorů.

Vzhledem k tomu, že se peněžní tok rozprostírá více, konvexita se zvyšuje s rostoucím úrokovým rizikem s většími mezerami mezi peněžními toky. Takže konvexita jako měřítko je užitečnější, pokud jsou kupóny více rozložené a mají menší hodnotu. Pokud máme dluhopis s nulovým kupónem a portfolio dluhopisů s nulovým kupónem, je konvexita následující:

- doba trvání dluhopisu s nulovým kupónem, která se rovná jeho splatnosti (protože existuje pouze jeden peněžní tok), a proto je jeho konvexnost velmi vysoká

- zatímco trvání portfolia dluhopisů s nulovým kupónem lze upravit délku trvání dluhopisu s nulovým kupónem změnou nominální hodnoty a hodnoty splatnosti dluhopisů s nulovým kupónem v rámci portfolia. Konvexnost tohoto portfolia je však vyšší než u dluhopisu s nulovým kupónem. Je tomu tak proto, že peněžní toky z dluhopisů v portfoliu jsou rozptýlenější než u jediného dluhopisu s nulovým kupónem.

Konvexita dluhopisů s prodejní opcí je pozitivní, zatímco dluhopis s kupní opcí je negativní. Je to proto, že když je prodejní opce v penězích, pak pokud trh klesá, můžete dát dluhopis, nebo pokud trh jde nahoru, zachováte všechny peněžní toky. Díky tomu je konvexita pozitivní, nebo dluhopis s kupní opcí, který by emitent nazval dluhopisem, pokud se tržní úroková sazba sníží, a pokud se tržní sazba zvýší, peněžní tok by byl zachován. Vzhledem k možné změně peněžních toků je konvexnost dluhopisu negativní, protože úrokové sazby klesají.

Měřená konvexita dluhopisu, pokud se neočekává žádná změna budoucích peněžních toků, se nazývá modifikovaná konvexita. Pokud se v budoucích peněžních tocích očekávají změny, je konvexnost, která se měří, efektivní konvexnost.

Závěr

Konvexita vzniká v důsledku tvaru křivky ceny a výnosu. Pokud by byl graf tržního výnosu plochý a všechny posuny cen byly paralelními posuny, pak by více konvexní portfolio, tím lépe by fungovalo a nebylo by místo pro arbitráž. Protože je však výnosový graf zakřivený, u dlouhodobých dluhopisů je křivka cenového výnosu hrbovitá, aby se přizpůsobila nižší konvexitě ve druhém období.

Nakonec je konvexnost měřítkem citlivosti dluhopisu nebo úrokové míry portfolia a měla by být použita k hodnocení investic na základě rizikového profilu investora.