Střednědobé poznámky (definice, příklady) | Nejlepší 2 typy MTN

Co jsou střednědobé poznámky (MTN)?

Střednědobé směnky jsou dluhové cenné papíry vydané organizací na dobu nepřetržitě se splatností obvykle od 5 let do 10 let. Na rozdíl od dluhopisů, které jsou vydávány jednou, je MTN vydáván a prodáván nepřetržitě dealerem nebo různými dealery po určitou dobu. MTN jsou obchodovány na střednědobém makléřství bankovek, které nikoli na burze. Investiční banka, která působí jako dealer, prodává směnky investorům s vynaložením maximálního úsilí a prodejce nemá žádnou povinnost prodat určitou částku nebo celé směnky jménem emitenta.

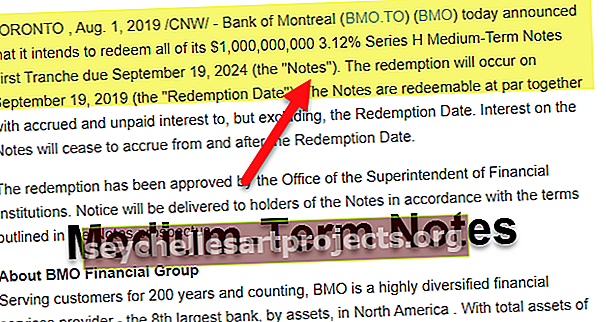

- Střednědobé směnky jsou zaměřeny na velké institucionální investory a jednotlivce s vysokým čistým jměním, na rozdíl od dluhopisů vydávaných masám na otevřeném trhu. Střednědobé směnky lze odvolat, což znamená, že emitent může splatnou částku splatit investorům po stanoveném čase, jak je uvedeno v prospektu a souvisejících dokumentech vydaných v době emise.

- Emitent musí vygenerovat jedinečné identifikátory pro dluhopisy, které jsou vydávány ve střednědobém programu dluhopisů. Těmito identifikátory mohou být Mezinárodní identifikační číslo cenných papírů (ISIN) nebo Výbor pro jednotné identifikační postupy zabezpečení (CUSIP) v závislosti na trhu, na kterém je vydáván.

Druhy střednědobých bankovek

V závislosti na umístění emise bankovek se tyto bankovky nazývají střednědobé bankovky USA nebo střednědobé bankovky Euro.

# 1 - Střednědobé poznámky USA

Střednědobé směnky, které se vydávají investorům ve Spojených státech, se nazývají Střednědobé směnky USA. Jsou vydávány a obchodovány ve Spojených státech a je třeba je vydávat prostřednictvím amerického střednědobého programu. Emitent musí podat registraci v regálu cenných papírů v hodnotě 100 až 1 miliard dolarů u americké Komise pro cenné papíry.

Jakmile SEC schválí původní žádost, emitent předloží prospekt popisující střednědobou poznámku. Prospekt obsahuje veškeré informace o vydávání směnek na široké úrovni. Obsahuje také informace o všech investičních bankách, které se podílejí na prodeji těchto bankovek. Investiční banky účtují poplatek za upisování za sestavení strukturovaných produktů na základě vydání dluhopisů.

Příklad

18. července 2019 vydala společnost The Federal Home Loan Mortgage Corporation (Freddic Mac) střednědobou směnku za 50 000 000 $. Dluhopisy nesou pevnou úrokovou splátku ve výši 2,25% a jsou splatné v lednu 2022. Hodnota bankovek je 1 000 $ za bankovku a její přírůstky. První datum výplaty úroků je 18. ledna 2020. Upisovateli bankovek jsou Jefferies & Co. Inc., Wells Fargo Securities LLC a BNY Mellon Capital Markets LLC.

Podle cenového dodatku dluhopisů jsou dluhopisy splatné po datu první platby úroků. Dluhopisy mají pevný kupón, který bude vyplácen půlročně vždy 18. ledna a 18. července.

Vzhledem k tomu, že dluhopisy jsou vydávány ve Spojených státech pro investory ve Spojených státech, jedná se o střednědobý dluhopis v USA.

# 2 - Euro střednědobé bankovky

Pokud jsou dluhopisy vydávány a obchodovány mimo USA a Kanadu, směnky se nazývají Euro střednědobé směnky. Emitentům se usnadňuje snadný vstup na zahraniční trhy za účelem získání kapitálu vydáním střednědobých bankovek Euro. Střednědobé bankovky Euro umožňují emitentům přístup k široké škále trhů a měn. Stejně jako střednědobé dluhopisy v USA jsou střednědobé dluhopisy v eurech vydávány průběžně s různou splatností.

Příklad

Telefónica Emisiones, SAU, španělský telekomunikační poskytovatel, vydal bankovky v hodnotě 40 000 000 000 EUR. Tyto směnky měly být vydávány v sériích a každá série měla jednu nebo více tranší emise. Úroková sazba z těchto dluhopisů bude buď pevná, nebo pohyblivá, což bude dále upřesněno v konečných podmínkách vydání dluhopisu. Dluhopisy jsou splatné po stanovené době v závislosti na vystaveném dokladu.

Prodejci podílejícími se na vydávání bankovek jsou BNP Paribas, Banco Bilbao Vizcaya Argentaria, SA, Banco Santander, SA, Barclays Bank PLC, Merrill Lynch International, BofA Securities Europe SA, Deutsche Bank AG, UBS Europe SE, Commerzbank Aktiengesellschaft, Credit Suisse Securities (Europe) Limited, Goldman Sachs International, HSBC Bank plc, JP Morgan Securities plc, Citigroup Global Markets Limited, Mizuho International plc, Morgan Stanley & Co. International plc, NatWest Markets NV, Société Générale a UniCredit Bank AG, abychom jmenovali málo.

Jelikož je dluhopis vydáván mimo USA a Kanadu, jedná se o střednědobý dluhopis v eurech.

Výhody

- Míra návratnosti MTN je vyšší než u jiných krátkodobých investic.

- Umožňuje investorům investovat do bezpečnosti mezi krátkodobými a dlouhodobými investičními možnostmi.

- Střednědobé směnky jsou přizpůsobené cenné papíry šité na míru potřebám emitenta, které emitentům pomáhají vydělat z emise dluhu více za nižší cenu.

- Umožňuje emitentovi vstoupit na diverzifikované trhy spolu s množstvím strukturovaných produktů.

- Trh MTN umožňuje emitentovi diskrétně získávat kapitál, protože emitent, obchodník a investor jsou jedinými účastníky, kteří se účastní primární transakce.

Nevýhody

- Náklady na obsluhu střednědobých bankovek jsou dílčí, a proto mohou kompenzovat úspory provedené na splátkách úrokových sazeb.

- Vzhledem k tomu, že americká střednědobá emise bankovek má přísnou emisní dokumentaci, vydavatelé upřednostňují vydávání veřejných dluhopisů namísto vydávání více bankovek.

Závěr

- Střednědobé směnky jsou dluhové cenné papíry, které obchodník prodává jménem emitenta nepřetržitě po dobu s dobou splatnosti od 9 měsíců do 30 let.

- Střednědobé dluhopisy jsou úročeny a mohou mít pevné nebo plovoucí úrokové sazby spojené s úrokovou sazbou, jako je Euribor nebo LIBOR.

- Střednědobé směnky mohou mít také složité úrokové sazby, které lze spojit se swapovými sazbami nebo jinými strukturovanými produkty.