Obecné prohlášení o velikosti (význam, příklady) | Nejlepší 2 typy

Co je to prohlášení o běžné velikosti?

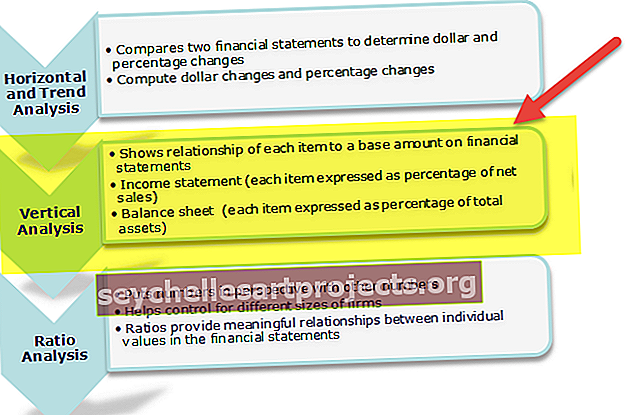

Běžná velikost účetní závěrky je technika používaná k identifikaci, kde společnost použila své zdroje a v jakém poměru jsou tyto zdroje rozděleny mezi různé účty rozvahy a výkazu zisku a ztráty. Analýza určuje relativní váhu každého účtu a jeho podíl na zdrojích aktiv nebo generování výnosů.

Ve společné velikosti se každý prvek účetní závěrky (Výkaz zisku a ztráty a Rozvaha) zobrazuje jako procento jiné položky. Aktiva, pasiva a základní kapitál jsou vyjádřeny jako procento z celkových aktiv. V případě výkazu zisku a ztráty je každý prvek příjmů a výdajů definován jako procento z celkového prodeje.

Existují dva typy výpisů z běžné velikosti - a) rozvaha ab) výkaz zisku a ztráty

# 1 - Prohlášení o běžné velikosti v rozvaze

Jako příklad běžné velikosti si vezměme rozvahu společností skupiny Tata k 30. 9. 2016.

Podíváme-li se pouze na výše uvedenou rozvahu, nedává to moc smysl.

Dovolte mi převést všechny prvky této rozvahy jako procento „ celkem“, což je 119 020 (běžná velikost rozvahy) . Rozvaha se poté zobrazí takto -

Nyní se podívejte na výše uvedenou rozvahu. Vypadá hodně intuitivně, že? Když provádíme běžnou velikost, data poskytují finanční přehledy.

V tomto případě jsme pro vytvoření běžné velikosti rozvahy převedli všechny prvky rozvahy jako procento z celkové částky. -

Samostatně můžeme z rozvahy odvodit následující závěry:

- Rezervy a přebytek, což je 58,3%, je nejvyšší část. Společnost má obrovské množství rezerv.

- Poměr dluhu k vlastnímu kapitálu v této společnosti je (19,6 ÷ 1) = 0,33, což je málo. To znamená, že společnost nevyužívá dostatečný dluh. Čím více dluhu přináší finanční páku a daňové úspory.

- Většina rezerv a přebytečná část je investována do dlouhodobých investic.

- Většina dlouhodobých půjček je investována do stálých aktiv.

- Společnost investovala převážně do krátkodobých investic než do současných investic.

- Společnost je značně kapitálově náročnou společností, protože investuje do dlouhodobých aktiv (zejména dlouhodobý majetek je velmi vysoký, což je téměř 42,5%)

- Pohledávky z obchodních vztahů společnosti jsou 0,7%, zatímco závazky z obchodního styku jsou 5,6%. Znamená to, že společnost neposkytuje dlužníkům mnoho úvěrů, zatímco si užívá úvěrové období od svých věřitelů.

Jak je vidět výše, prohlášení o běžné velikosti vám může poskytnout mnohem lepší přehled o finanční situaci společnosti, než když se na ni budete dívat jinak.

Běžné výkazy velikosti rozvahy za různá období

V pokračování výše uvedeného příkladu běžné velikosti porovnejme nyní dvouleté rozvahy stejné společnosti.

Převeďme to samé na procenta a odvozme nějaké závěry.

Po převodu dvouletých rozvah to můžeme odvodit.

- Rezervy se nepatrně zvýšily o 2% ve srovnání s rokem 2015. To znamená, že se musela zvýšit ziskovost.

- Dlouhodobé půjčky se snížily o 1%; to znamená, že muselo dojít k některým marginálním splátkám půjček.

- Krátkodobé půjčky vzrostly o 1,7%.

- Úrovně zásob zůstaly téměř stejné.

- Došlo k nepatrnému nárůstu obchodních pohledávek.

- Základní kapitál zůstal stejný, což znamená, že nedochází k novému vydání kapitálu.

# 2 - Výkaz běžné velikosti výkazu zisku a ztráty

Pojďme nyní provést společnou velikost výkazu zisku a ztráty pro různá období a analyzovat to samé na základě samostatného období a pro různé roky. Následuje účet P&L společnosti skupiny Tata.

Letadlo, které se dívá na výše uvedené prohlášení o příjmech, může být matoucí. Pojďme tedy převést stejné jako procento tržeb nebo celkový příjem z provozu. (Společná velikost výkazu zisku a ztráty)

Následující závěry lze odvodit po převodu stejné účetní závěrky jako účetní velikosti běžné velikosti a srovnání za různá období.

- Dochází ke snížení nákupu hotových, polotovarů z oceli a dalších výrobků, protože procento pokleslo z 3,3% v prosinci 2015 na 1,4% v prosinci 2016.

- Spotřeba surovin na ~ 23% zůstává podle minulého trendu.

- Náklady na zaměstnance se snížily z 11% v prosinci 2015 na 8,5% v prosinci 2016

- Příliš nízké náklady na energii ze 6% na 5% v prosinci 2016

- Celkové výdaje se podstatně snížily z 91,5% v prosinci 2015 na 82,2% v prosinci 2016

- Náklady na daň z příjmu se zvýšily třikrát z 1,6% v prosinci 2015 na 4,2% v prosinci 2016

Samostatně (tj. Analýzou jediného období) lze odvodit následující závěry.

- Surovina přispívá k vysokým nákladům ve výrobním procesu, což je téměř 23% každého prodeje.

- Čistá marže ziskovosti v období prosince 2016 je 8,5%

- Vzhledem k tomu, že PBT je 12,7% a daňové náklady jsou 4,2% z prodeje, sazba daně společnosti je kolem 30%

- Společnost má více konečných zásob než počáteční, protože změny stavu zásob za období prosinec 2016 jsou negativní.

Společné prohlášení o velikosti výkazu příjmů společnosti Colgate

- Ve společnosti Colgate si všimneme, že hrubá zisková marže se pohybuje v rozmezí 56% - 59%.

- Prodej obecných a správních nákladů se snížil z 36,1% v roce 2007 na 34,1% v roce končícím v roce 2015.

- Provozní příjem v roce 2015 výrazně poklesl.

- Čistý příjem se podstatně snížil na méně než 10%.

- Efektivní daňové sazby v roce 2015 vyskočily na 44%. V letech 2008 až 2014 se pohybovala v rozmezí 32–33%.

Společné prohlášení o velikosti rozvahy společnosti Colgate

- Peníze a peněžní ekvivalenty vzrostly ze 4,2% v roce 2007 na 8,1% celkových aktiv.

- Pohledávky poklesly ze 16,6% v roce 2007 na 11,9% v roce 2015.

- Zásoby se celkově snížily z 11,6% na 9,9%.

- Ostatní oběžná aktiva se za posledních 9 let zvýšila z 3,3% na 6,7% celkových aktiv.

- Na straně pasiv činí Závazky v současné době 9,3% celkových aktiv.

- V roce 2015 došlo k výraznému skoku v dlouhodobém dluhu na 52,4%.

- Nekontrolní podíly také vzrostly za období 9 let a nyní jsou na 2,1%

Výhody

- Výkazy zisku a další finanční zprávy různých společností lze snadno srovnávat, i když mají různou velikost. Například rozvaha společností Apple Inc a Samsung může být snadno srovnatelná po převedení obou na procentní vyjádření.

- V rámci jedné společnosti lze snadno srovnávat roční nebo čtvrtletní změny prvků. Například výkaz zisku a ztráty společnosti Apple Inc z různých let může být srovnatelný, pokud je stejný převeden na procento. Poskytuje dokonalý údaj o tom, o kolik se tržby z prodeje zlepšily nebo snížily. Kolik se každý výdaj pohnul. O kolik se odpisy zvýšily nebo snížily.

- Podporuje efektivní rozhodování managementu;