Značení na trh (MTM) - význam, kroky a příklady

Marking to Market Význam

Marking to Market (MTM) znamená ocenění cenného papíru při aktuální obchodní ceně, a proto vede ke každodennímu vypořádání zisků a ztrát obchodníky v důsledku změn jeho tržní hodnoty.

- Pokud v určitý obchodní den hodnota cenného papíru vzroste, obchodník zaujímající dlouhou pozici (kupující) shromáždí peníze ve výši změny hodnoty cenného papíru od obchodníka držejícího krátkou pozici (prodejce).

- Na druhou stranu, pokud hodnota cenného papíru poklesne, prodávající obchodník vybere peníze od kupujícího. Peníze se rovnají změně hodnoty cenného papíru. Je třeba poznamenat, že hodnota při splatnosti se příliš nemění. Strany zapojené do smlouvy si však navzájem vyplácejí zisky a ztráty na konci každého obchodního dne.

Kroky pro výpočet značky na trhu v budoucnosti

Mark to market in futures zahrnuje níže 2 kroky:

Krok 1 - Stanovení ceny vypořádání

- Různá aktiva budou mít různé způsoby určení ceny vypořádání, ale obecně to bude zahrnovat zprůměrování několika obchodovaných cen pro daný den. V rámci toho se uvažuje o posledních několika transakcích dne, protože to představuje značné aktivity dne.

- Závěrečná cena se nepovažuje, protože ji mohou manipulovat bezohlední obchodníci, aby driftovali ceny určitým směrem. Průměrná cena pomáhá snižovat pravděpodobnost takových manipulací.

Krok 2 - Realizace zisku / ztráty

- Realizace zisku a ztráty závisí na průměrné ceně považované za vypořádací cenu a předem dohodnuté smluvní ceně

Příklad výpočtu mark na trh v budoucnosti

Příklad č. 1

Předpokládejme, že dvě strany uzavírají futures kontrakt zahrnující 30 balíků bavlny po 150 $ za balík se splatností 6 měsíců. Hodnota zabezpečení se zvyšuje na 4 500 $ [30 * 150]. Na konci následujícího obchodního dne se cena za balík zvýšila na 155 USD. Obchodník na dlouhé pozici získá od obchodníka na krátké pozici 150 $ [$ 155 - 150 $] * 30 balíků pro tento konkrétní den.

Na druhou stranu, pokud značka tržní ceny každého balíku klesne na 145 $, tento rozdíl 150 $ by obchodník inkasoval na krátké pozici od obchodníka na dlouhé pozici pro daný den.

Z pohledu vedení účetních knih by všechny zisky byly považovány za „ostatní úplný příjem“ v sekci ekvity v rozvaze. Na straně aktiv rozvahy se o stejnou částku také zvýší účet obchodovatelných cenných papírů.

Ztráty budou ve výkazu zisku a ztráty zaznamenány jako „Nerealizovaná ztráta“. O tuto částku by se také snížil účet obchodovatelných cenných papírů.

Příklad č. 2

Uvažujme o případu, kdy zemědělec pěstující jablka očekává v růstu cen komodity. Zemědělec zvažuje zaujetí dlouhé pozice ve 20 kontraktech na jablka 21. července. Dále za předpokladu, že každá smlouva představuje 100 bušlů, zemědělec směřuje proti růstu cen o 2 000 bušlů jablka [20 * 1 000].

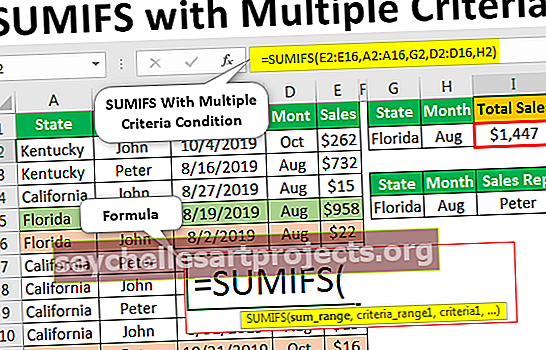

Řekněme, že pokud je tržní cena jedné smlouvy 21. července 6,00 $, na účet farmáře bude připsáno 6,00 $ * 2 000 bušlů = 12 000 $. Nyní, v závislosti na změně ceny každý den, by farmář buď vydělal nebo ztratil počáteční částku 12 000 $. Níže uvedená tabulka by byla užitečná.

(v $)

Přičemž:

Změna hodnoty = budoucí cena aktuálního dne - cena k předchozímu dni

Zisk / ztráta = změna hodnoty * celkové množství [2 000 bušlů v tomto případě]

Kumulativní zisk / ztráta = zisk / ztráta aktuálního dne - zisk / ztráta předchozího dne

Zůstatek na účtu = stávající zůstatek +/- kumulativní zisk / ztráta.

Vzhledem k tomu, že zemědělec má v futures na jablka dlouhou pozici, jakékoli zvýšení hodnoty kontraktu by bylo částkou kreditu na jeho účtu.

Podobně snížení hodnoty bude mít za následek debet. Lze pozorovat, že 3. den poklesly futures na jablka o 0,03 USD [6,12 USD - 6,15], což vedlo ke ztrátě 0,03 USD * 2 000 = 60 USD. Zatímco tato částka je odepsána z účtu farmáře a přesná částka by byla připsána na účet obchodníka na druhém konci. Tato osoba by si u futures na pšenici udržovala krátkou pozici. Tato teorie se stává ziskem pro jednu stranu a ztrátou pro druhou.

Výhody markování na trh v futures kontraktu

- Denní marketing na trhu snižuje riziko protistrany pro investory do futures kontraktů. Toto vypořádání probíhá, dokud nevyprší platnost smlouvy.

- Snižuje správní režii pro výměnu;

- Zajišťuje, že na konci kteréhokoli obchodního dne, po provedení denního vypořádání, nebudou existovat žádné nevyřízené závazky, které nepřímo snižují úvěrové riziko.

Nevýhody Mark na trhu v budoucnosti

- Vyžaduje neustálé používání monitorovacích systémů, což je velmi nákladné a mohou si je dovolit pouze velké instituce.

- Během nejistoty to může být důvodem k obavám, protože hodnota aktiv může dramaticky kolísat kvůli nepředvídatelnému vstupu a výstupu kupujících a prodávajících.

Závěr

Účelem stanovení tržní ceny je zajistit, aby byly všechny maržové účty vedeny finančně. Pokud je tržní cena nižší než kupní cena, tj. Držitel budoucnosti vytváří ztrátu, musí být účet doplněn o minimální / přiměřenou úroveň. Tato částka se nazývá variační marže. Rovněž zajišťuje, že se na celkových činnostech podílejí pouze skuteční investoři.

Pokud držitel dosáhne zisku, je třeba připsat kredit na maržový účet. Konečným účelem je zajistit výměnu, která nese riziko zajištění pevné ochrany obchodů.

Je třeba také poznamenat, že pokud držitel futures utrpí ztrátu a není schopen dobít maržový účet, burza „uzavře člena“ uzavřením smlouvy o započtení. Množství ztráty se odečte od zůstatku na klientově maržovém účtu a vyplácí se zůstatek.