Skutečná úroková sazba (definice) | Nominální vs skutečná úroková sazba Vysvětlil

Jaká je skutečná úroková sazba?

Skutečné úrokové sazby jsou úrokové sazby odvozené po zvážení dopadu inflace, která je prostředkem k získání výnosů různých vkladů, půjček a záloh očištěných o inflaci, a proto odráží skutečné náklady fondů dlužníkovi, avšak obecně se nepoužívá v odvození nákladů.

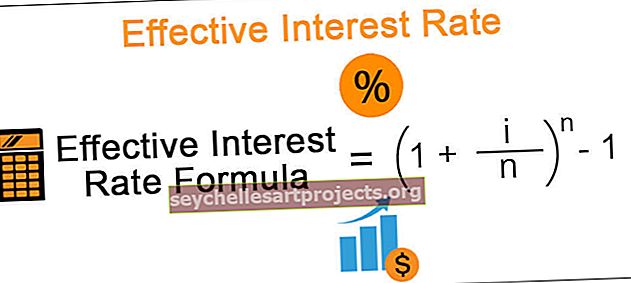

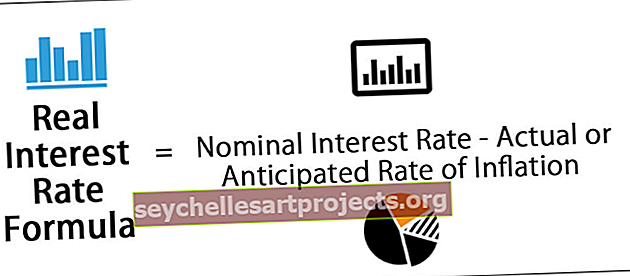

Reálný úrokový vzorec

Lze jej snadno vypočítat odečtením skutečné nebo očekávané míry inflace od úrokové sazby kótované pro jakýkoli druh úspor nebo investic, který je také známý jako nominální úroková sazba.

Reálná úroková sazba = Nominální úroková sazba - skutečná nebo očekávaná míra inflace

Pomáhá přinést v perspektivě skutečnost, že investice by měla být nejprve hodnocena podle toho, zda by pomohla udržet kupní sílu počáteční investice, než člověk začne uvažovat o skutečných ziskech.

Aby bylo možné vypočítat skutečnou návratnost jakékoli investice, je třeba zohlednit daně a inflaci a porozumění této koncepci je prvním krokem tímto směrem.

Jak vypočítat skutečnou úrokovou sazbu?

Pokud jste provedli fixní vklad 10 000 $ s roční úrokovou sazbou 3%, ale míra inflace pro daný rok je rovněž 3%, výpočet skutečné úrokové sazby by byl takový.

Řešení-

- Nominální úroková sazba = 3%

- Skutečná nebo očekávaná míra inflace = 3%

Reálná úroková sazba = Nominální úroková sazba - skutečná nebo očekávaná míra inflace

Proto,

- = 3% - 3% = 0%

V našem příkladu se ukázalo, že je 0%, což znamená, že kupní síla investice zůstala na stejné úrovni, aniž by došlo k jakékoli skutečné změně v obou směrech.

Pokud by ve stejném příkladu byla nominální úroková sazba 5% a míra inflace stejná na 3%, vedlo by to k výpočtu reálné úrokové sazby 2%, což naznačuje výnosy upravené o inflaci. To v podstatě znamená, že se kupní síla investice v uvedeném roce zvýšila o 2%.

zdroj - gulfnews.com

Pokud vezmeme základní myšlenku o krok napřed, je tato úroková sazba také užitečná pro pochopení toho, jak investice funguje a zda by výnosy mohly být skutečně v souladu s cíli. Na základě představy o tom, kolik můžete na konkrétní investici skutečně vydělat, lze pro dosažení investičního cíle také prozkoumat životaschopné alternativy. Například pokud vyděláváte 3% ročně na běžném spořicím účtu, mohlo by se to skutečně promítnout do 1% poklesu kupní síly, pokud je míra inflace v daném roce 4%.

To je důvod, proč i když se míra inflace nemusí jevit jako důležitý faktor, který je třeba vzít v úvahu, může to významně ovlivnit vaše investice.

Rozdíl mezi nominální a skutečnou úrokovou sazbou

- Nominální úroková sazba je sazba uvedená pro jakýkoli vklad nebo investici, což je pouze procento původní částky vydělané ve formě úroku v konkrétním časovém období. Nominální úroková sazba nebere v úvahu žádný faktor, který by mohl ovlivnit úrokovou sazbu nebo návratnost investice, včetně inflace. V tomto smyslu. Při získávání představy o skutečných výnosech není příliš užitečné.

- Skutečná sazba naopak bere v úvahu inflaci a poskytuje prostředky pro výpočet výnosů upravených o inflaci z nejjednodušších vkladů nebo investic do dluhopisů nebo dokonce z běžné půjčky. Při použití nominální úrokové sazby lze odečíst skutečnou nebo očekávanou míru inflace, abychom dospěli k reálné sazbě pro tuto investici.

Reálná úroková sazba a CPI

Míra inflace se počítá na roční nebo měsíční bázi a kromě dopadů na národní i osobní finance tvoří důležitý ekonomický ukazatel. Index spotřebitelských cen (CPI) sleduje, jak inflace ovlivňuje ceny spotřebního zboží v maloobchodě, a to je obvykle považováno za měřítko pro měření inflace a je široce používáno pro výpočty, kde je zohledněna inflace.

Vzhledem k tomu, že růst cen ovlivňuje ekonomickou aktivitu příměji než většina ostatních faktorů, zveřejňují vlády údaje o očekávané míře inflace také pro následující měsíce a roky. To je často popisováno jako rozsah pro nedostatek přesnosti a přesné údaje lze získat pouze za uplynulé roky. Přestože jsou tyto očekávané údaje přibližné, mají velkou důležitost při vytváření odhadů pro ekonomiku jako celek.

Pro výpočet této sazby se hodí i hodnoty CPI, které pomohou poskytnout spolehlivé přiblížení toho, co by člověk na investici mohl skutečně vydělat. Po pochopení inflačně upravených úrokových sazeb si lze vybrat vhodné investiční cesty a vyhnout se možnosti, kdy by míra inflace mohla překročit nominální úrokovou sazbu, což by mělo za následek negativní RIR, jak jsme již diskutovali.

To by efektivně odvedlo kupní sílu původně investované částky a pro srovnání by bylo lepší utratit peníze za spotřební materiál místo investování, pokud výnosy nedrží očekávanou míru inflace.

Relevance a použití

- Nabízí krátký pohled do této elegantní myšlenky kupní síly při práci zohledněním dopadu inflace na návratnost jakékoli investice.

- Kupní síla a inflace jsou dva vzájemně provázané pojmy, které se zde zaměřují a hrají klíčovou roli při určování směru jakékoli ekonomiky i stavu osobních financí.

- Ukazuje rozsah zvýšení nebo poklesu kupní síly. Růst cen na základě tržních faktorů vede k inflaci a vede k úměrnému poklesu kupní síly peněz, a proto žádná pevná částka nekoupí stejné množství zboží v různých časových okamžicích.

- Kupní síla je v neustálém stavu toku a inflace je zde rozhodujícím faktorem pro kontrolu toho, které vlády vytvářejí politiky za účelem stabilizace ekonomiky a pomoci dovolit svým lidem zasloužit si hodnotu jejich peněz.

Závěr

Pomáhá posoudit a pochopit, jak míra inflace přímo ovlivňuje návratnost investic, a také se stává hlavním faktorem pro výběr správné investiční cesty. Toto je také první krok k pochopení toho, jak makroekonomické síly utvářejí volby a výsledky jednotlivých peněz, a vytvářejí tak základ pro informovanější volby jednotlivců a skupin.