Příklady možností volání | Top 5 praktických příkladů možností volání

Definice a příklady možností volání

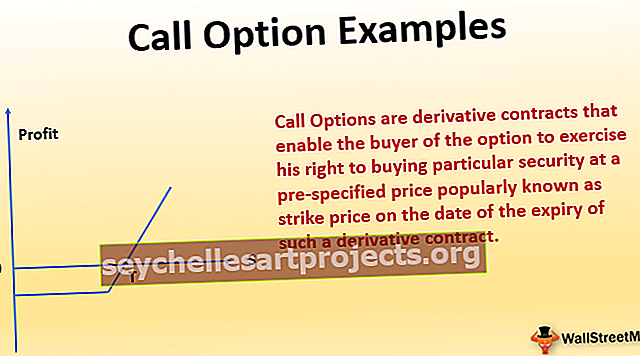

Call Options jsou derivátové smlouvy, které kupujícímu opce umožňují uplatnit jeho právo na nákup konkrétního cenného papíru za předem stanovenou cenu, obecně známou jako realizační cena, v den ukončení platnosti takové derivátové smlouvy. Je důležité si uvědomit, že kupní opce je právo, nikoli povinnost. Následující příklady možností volání nabízejí nástin nejběžnějších příkladů možností volání a jejich užitečnost při běžném podnikání i při spekulacích.

Příklady možností volání

Rozumíme příkladům možnosti volání.

Zde si můžete stáhnout tuto šablonu aplikace Excel - příklady možností volání - Šablona aplikace Excel s možností voláníPříklad možnosti volání č. 1

Alex, obchodník na plný úvazek, žije v Chicagu a je na vzestupu v indexu S&P 500, který se 2. července 2019 aktuálně obchoduje na úrovních 2973,01. Domnívá se, že index S&P 500 do konce července 2019 překročí úrovně 3000 a rozhodl se koupit opci na volání s realizační cenou 3000. Podrobnosti stejné jsou uvedeny níže:

Index S&P 500 se v den ukončení platnosti uzavřel na 3020 úrovních. V takovém případě je zisk dosažený Alexem za předpokladu, že držel opci do data exspirace, ekvivalentní 8 $ (po očištění o 12 $, které zaplatil)

Body získané po uplynutí platnosti = 3020 - 3000 = 20 bodů

Naopak, pokud k datu vypršení platnosti indexu S&P vypršela úroveň pod 3000 úrovní, bude call opce bezcenná a ztráta pro Alexa bude ekvivalentní prémii, kterou zaplatil za získání call opce.

Příklad možnosti volání č. 2

SIRI je společnost pro správu investic a specializuje se na správu portfolia koše cenných papírů jménem svých klientů po celém světě. Společnost drží ve svém portfoliu akcie Facebooku za průměrnou cenu 150 USD. Společnost věří, že akcie Facebooku zůstanou v průběhu března 2019 v rozmezí 140 až 160 USD, a rozhodla se prodat call opci s realizační cenou 170 USD za průměrnou cenu 3 USD. Na konci březnového měsíce akcie skončila na 168 USD. Vzhledem k tomu, že cena akcií je nižší než realizační cena, opce skončila pro kupující call opce bezcenná a SIRI dokázala prodat call opce do kapsy prémie 3 $ za lot. To je jeden z důvodů prodeje prodejních opcí.

Příklad možnosti volání č. 3

Nákup možností volání je vynikající způsob, jak zaujmout pozice s nízkou investicí. Prostřednictvím níže uvedeného příkladu pochopíme totéž:

Greg je vzestupný, pokud jde o akcie HDFC Bank, a očekává, že společnost dosáhne vynikajících výsledků za čtvrtletí končící v březnu 2019. Akcie HDFC Bank se obchodují za 200 USD a Greg má 10 000 USD na investování do stejných. Greg očekává, že akcie HDFC Bank dosáhnou do konce měsíce 250 $. Má dvě možnosti:

Možnost 1: Nakupte 50 akcií HDFC Bank v hotovosti a investujte tak 10 000 $.

Možnost 2: Kupte si možnost jednoho hovoru s realizační cenou 200 $, která je k dispozici za 20 $ s 500 sdílenými akciemi.

V obou výše uvedených případech bude jeho celková investice činit pouze 10 000 $.

Nyní předpokládejme, že akcie dosáhly na konci měsíce úrovně 250 USD.

Můžeme tedy vidět call opce, protože pákové obchody zvětšují výnosy, pokud se akcie pohybují ve směru kupujícího opcí.

Příklad možnosti volání č. 4

Možnosti volání spolu s možnostmi put lze kombinovat pro zajištění i s omezeným rizikem. Pochopme tento nástroj pomocí dalšího příkladu:

Ryan, investor, se domnívá, že cena RELIANCE, která je v současné době na trhu na hodnotě 55 USD, se v příštích třech měsících výrazně posune nahoru nebo dolů. Chtěl tímto krokem vydělat peníze, ale bez skutečného nákupu akcií a také tím, že podstoupí menší riziko.

Ryan vytvořil obkročmo nákupem hovoru a odložil realizační cenu 55 $, která vyprší za tři měsíce. Výzva $ 55CE ho stála $ 9 a PUT $ 55PE ho stála $ 6 s akciemi velikosti 500.

Jeho celková cena je tedy následující:

Nyní vstupem do této strategie bude Ryanův potenciální zisk / ztráta po vypršení platnosti následující:

Příklad možnosti volání č. 5

Možnosti volání využívají instituce také ke zvýšení návratnosti portfolia zápisem možností volání. Podívejme se na příklad, abychom tomu porozuměli:

Akcie TCS se 1. března 2019 obchodují na 120 USD. Max Mutual Fund drží 100000 akcií TCS a neočekává, že by se cena akcií TCS v příštích několika měsících velmi posunula. Společnost Max Mutual Funds se rozhodla zapsat (prodat) kupní opce na akcie.

Předpokládejme, že se březnové hovory za 130 $ obchodují za 8 $ a Max Mutual Fund prodává 100 lotů (každý po 1000 akcií). Jako opční spisovatel max. Podílový fond obdrží prémii 800 $ a převezme závazek dodat 100 000 akcií po 130 $, pokud kupující uplatní smlouvy po skončení platnosti.

Nyní předpokládejme, že v březnu se cena akcie nepohnula a opce vypršela bezcenná. Hodnota podkladového portfolia akcií se nemění, ale napsáním call opce max podílový fond vydělal 800 $, což zvýší celkovou návratnost portfolia maximálního podílového fondu. Možnosti volání tedy pomáhají při zvětšování návratnosti.

Závěr

Existuje nespočet situací, kdy investiční opce mohou využít investiční opce ke zvýšení jejich návratnosti nebo k minimalizaci rizika.