Volný peněžní tok (význam, příklady) | Co je FCF v oceňování?

Co je bezplatný peněžní tok (FCF)?

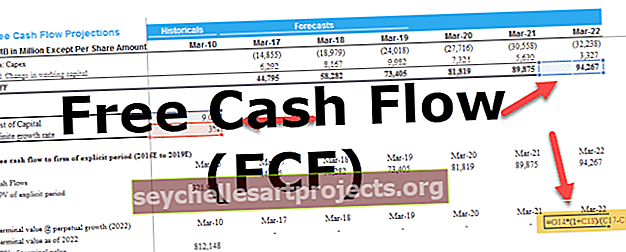

Volný peněžní tok (FCF) je peněžní tok do firmy nebo do vlastního kapitálu po splacení všech dluhů a dalších závazků. Jedná se o měřítko toho, kolik peněz společnost vygeneruje po započtení požadovaného pracovního kapitálu a kapitálových výdajů (CAPEX) společnosti.

Význam FCF podrobně vysvětlen

Jedná se o měření finanční výkonnosti a zdraví společnosti. Čím více FCF má společnost, tím lepší je. Jedná se o finanční termín, který skutečně určuje, co je přesně k dispozici pro distribuci mezi držiteli cenných papírů společnosti. FCF tedy může být nesmírně užitečným měřítkem pro pochopení skutečné ziskovosti jakéhokoli podniku. Je těžší s ním manipulovat a může to vyprávět mnohem lepší příběh společnosti než běžněji používané metriky, jako je zisk po zdanění.

FCF není nic jiného než část hotovosti, která zůstává v rukou společnosti po zaplacení všech jejích kapitálových výdajů, jako je nákup nových strojů, vybavení, pozemků a budov atd., A uspokojení všech potřeb jejího provozního kapitálu, jako jsou závazky z účtů. FCF se počítá z výkazu peněžních toků společnosti. Podnik, který generuje značné množství hotovosti po zajištěném intervalu, je považován za nejlepší podnik než jiné podobné podniky, protože musíte platit všechny své běžné účty jako plat, nájem, kancelářské výdaje pouze v hotovosti a nemůžete nést to ze svého čistého příjmu. Schopnost jejího podniku generovat hotovost tedy skutečně záleží na zúčastněných stranách, zejména těch, které si dávají větší pozor na likviditu společnosti než na její ziskovost jako dodavatelé podniku.Společnost se správným řízením pracovního kapitálu poskytuje silné a udržitelné likvidní signály a FCF je navíc.

Proto v oblasti podnikových financí je většina projektů vybírána na základě jejich načasování přílivu a odlivu hotovosti, nikoli podle čistého příjmu. Protože výkaz zisku a ztráty zahrnuje všechny peněžní i nepeněžní výdaje, jako jsou odpisy a amortizace, nepeněžní výdaje nepředstavují skutečný odliv hotovosti za dané období.

Vzorec volného peněžního toku

Níže je uveden jednoduchý vzorec volného peněžního toku

Výpočet peněžních toků zdarma

Vypočítejte FCF pro rok 2008

Krok 1 - Peněžní tok z operací

Peněžní tok z operací je součet čistých příjmů a nepeněžních výdajů, jako jsou odpisy a amortizace. Kromě toho přidáváme změny pracovního kapitálu. Upozorňujeme, že tato změna pracovního kapitálu může být pozitivní nebo negativní.

Proto peněžní tok z operací = čistý příjem + nepeněžní výdaje + (-) změny pracovního kapitálu.

Krok 2 - Najděte nepeněžní výdaje

Bezhotovostní náklady zahrnují odpisy a amortizaci. Zde ve výkazu zisku a ztráty máme k dispozici pouze údaje o odpisech. Budeme předpokládat, že amortizace je nulová.

Krok 3 - Výpočet změn pracovního kapitálu

Z výše uvedeného vidíme změny pracovního kapitálu = pohledávky z účtů (2007) - pohledávky z účtů (2008) + zásoby (2007) - zásoby (2008) + závazky (2008) - závazky (2007)

změny pracovního kapitálu = 45 - 90 + 90 - 120 + 60 - 60 = -75

To znamená, že došlo k peněžnímu odlivu ve výši - 75 USD v důsledku změn pracovního kapitálu.

Krok 4 - Zjistěte kapitálové výdaje

Protože nám není poskytnut výkaz peněžních toků, použijeme k odvození těchto čísel rozvahu a výkaz zisku a ztráty. Existují dva způsoby výpočtu kapitálových výdajů -

Hrubý přístup OOP -

Kapitálové výdaje = změna hrubého hmotného majetku a zařízení (hrubý OOP) = hrubý OOP (2009) - hrubý OOP (2007) = 1200 - 900 $ = 300 $

Vezměte prosím na vědomí, že se jedná o peněžní odliv - 300 $

Čistý přístup OOP

Capex = změna čistého OOP + odpisy a amortizace = čistý OOP 2008 - čistý OOP 2007 + odpisy a amortizace =

(1200-570) - (900-420) + 150 $ = 630-480 + 150 = 300 $

Vezměte prosím na vědomí, že se jedná o peněžní odliv - 300 $

Krok 5 - Zkombinujte všechny výše uvedené komponenty ve formuli FCF

Jednotlivé prvky můžeme kombinovat, abychom našli dlouhý vzorec FCF a vypočítali volný peněžní tok.

Vzorec FCF se rovná

Čistý příjem + Odpisy a amortizace + (-) Pohledávky (2007) - Pohledávky (2008) + Zásoby (2007) - Zásoby (2008) + Závazky (2008) - Závazky (2007) - (Čistý PPE 2008 - Čistý PPE 2007 + Odpisy a amortizace)

Výpočet FCF = 168 $ + 150 $ - 75 $ - 300 $ = - $ 57

Druhy volných peněžních toků (FCF)

V zásadě existují dva typy - jeden je FCFF, a další je FCFE .

# 1 - Volný peněžní tok do firmy (FCFF)

FCFF jednoduše znamená schopnost podniku generovat hotovostní započtení všech jeho kapitálových výdajů. Lze vypočítat FCFF pomocí peněžních toků z operací nebo pomocí čistého příjmu společnosti. Vzorce pro výpočet volného peněžního toku do firmy (FCFF) jsou;

Další informace o FCFF najdete v tomto podrobném článku FCFF

# 2 - FCFE

FCFE je peněžní tok dostupný pro akcionáře společnosti. Tato částka ukazuje, kolik hotovosti lze rozdělit akcionářům společnosti jako dividendy nebo zpětné odkupy akcií po vyřízení všech výdajů, reinvestic a splácení dluhu. FCFE se také nazývá pákový volný peněžní tok. Vzorec pro výpočet volných peněžních toků do vlastního kapitálu je:

Chcete-li se dozvědět více o volném peněžním toku do vlastního kapitálu, podívejte se na tento podrobný článek Volný peněžní tok do vlastního kapitálu

Důležitost volného peněžního toku

Společnost může expandovat, vyvíjet nové produkty, vyplácet dividendy, snižovat své dluhy nebo hledat jakékoli možné obchodní příležitosti, které jsou pro expanzi společnosti nezbytné, pouze pokud zahrnuje odpovídající FCF. Proto je často žádoucí, aby podniky držely více FCF, aby podpořily růst společnosti. Opačně to však nemusí vždy platit, společnost s nízkým FCF mohla do svých současných kapitálových výdajů investovat obrovské částky, což společnosti přinese dlouhodobý růst. Investoři rádi investují do řady malých podniků, které mají stabilní a předvídatelný růst svých volných peněžních toků, takže jejich pravděpodobnost návratnosti jejich investic se bude s růstem společností zvyšovat.

Analytici se více obávají přílivu peněz generovaných provozními činnostmi společnosti, protože čistě předpovídají skutečnou výkonnost společnosti. Provozní peněžní tok zahrnuje pouze hotovost generovanou hlavní činností společnosti a ignoruje vliv neobvyklých zisků nebo ztrát / výdajů, jako je likvidace závazku společnosti nebo zpoždění plateb dodavatelů a mnoho dalších strategií podobné povahy pro zaznamenávání peněžních toků jedno období dříve nebo později.

Závěr a použití při oceňování

FCF může poskytnout užitečnou techniku analýzy diskontovaných peněžních toků, která může odvodit hodnotu firmy s volnými peněžními toky nebo hodnotu společného kapitálu firmy. Mnoho lidí používá FCF jako náhradu za výdělky při oceňování podniků, které mají zralý charakter. Stejně jako poměry ceny k výnosům mohou být při oceňování podniku užitečné i poměry ceny k volným peněžním tokům. Chcete-li vypočítat poměr ceny k volným peněžním tokům, můžete jednoduše rozdělit cenu akcie volným peněžním tokem na akcii nebo tržní kapitalizací společnosti vydělenou celkovým volným peněžním tokem.

Free Cash Flow Výnos je celkový poměr zhodnocení návrat na populaci, která určuje FCF na akcii společnost se očekává, že vydělávat na jeho tržní cena za akcii. Poměr se vypočítá tak, že se hodnota FCF na akcii vydělí cenou akcie. Obecně platí, že čím vyšší je poměr, tím je lepší. A mnoho lidí upřednostňuje výplatu volných peněžních toků jako metriku ocenění nad výnosem.

Nakonec je FCF jen další metrika a neříká vám všechno, ani nebude použita pro všechny druhy společností. Ale pozorování, že mezi příjmy a FCF je velmi velký rozdíl, vás téměř jistě udělá lepším investorem.