EBITDA (význam, příklady) | Jak interpretovat EBITDA?

Význam EBITDA

EBITDA se týká výnosů z podnikání před odečtením úrokových nákladů, daňových nákladů, odpisů a nákladů na amortizaci, které se používají k zobrazení skutečných výnosů z podnikání a na základě výkonu pouze z hlavních operací podniku a také se používají k porovnání výkonnosti obchoduje s konkurencí svých konkurentů.

Z níže uvedeného grafu vyplývá, že EBITDA Google se zvýšil o 274% z 8,13 miliardy USD v roce 2008 na 30,42 USD v roce 2016.

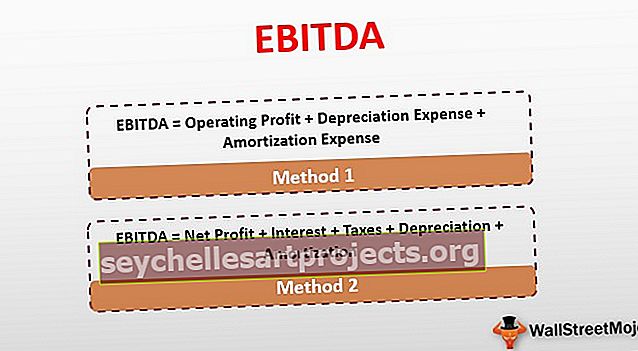

Nejlepší 2 metody k nalezení EBITDA

Pojďme diskutovat o následujících metodách.

Metoda č. 1

EBITDA = provozní zisk + náklady na odpisy + náklady na amortizaci

Zde by bylo užitečné udělat si představu o finančních podmínkách, které používáme, abychom lépe porozuměli výdělkům před odpisy a amortizací daní z úroků a jejich výpočtu.

Provozní zisk

V zásadě se jedná o zisk vydělaný z hlavních operací společnosti a také známý jako EBIT (zisk před úroky a daněmi). Poskytuje věrnou představu o schopnosti společnosti generovat zisky při současném odstraňování jakýchkoli jiných příjmů než těch ze základních operací. Například společnost může vydělávat na svých investicích a prodeji aktiv, ale tyto příjmy z provozního zisku vylučujeme.

Podívejme se, jak to můžeme vypočítat:

Provozní zisk nebo EBIT (zisk před úroky a daněmi) = výnosy - výdaje

- Předpokládejme, že společnost za určitý fiskální rok vykázala tržby ve výši 30 000 000 USD a provozní náklady činily 12 000 000 USD.

- Provozní zisk společnosti nebo EBIT = 30 000 000 $ - 12 000 000 $ = 18 000 000

Tyto náklady by zahrnovaly odpisy, amortizaci, platy a služby, náklady na prodané zboží spolu s obecnými a administrativními náklady.

Amortizace:

Odpisy jsou náklady na aktiva společnosti alokované na dobu jejich životnosti. Zahrnuje hmotný majetek, jako jsou budovy, stroje a zařízení atd., Jehož část je v účetních výkazech za každý fiskální rok alokována jako odpisový náklad.

Podívejme se, jak se odpisy počítají:

Předpokládejme, že společnost koupila některá aktiva s životností 10 let. Pokud tato hmotná aktiva (stroje, zařízení atd.) Stojí 6 000 000 USD, pak můžeme vypočítat roční náklady na odpisy dělením celkových nákladů celkovým počtem let, které by mohly trvat. V tomto případě by to bylo 6 000 000 $ / 10 = 600 000 $ roční odpisy

Amortizace:

Odpisováním se liší pouze v tom, že se jedná o alokaci nehmotného majetku společnosti po celou dobu její životnosti. Tato nehmotná aktiva by mohla zahrnovat intelektuální práva a další věci, které nemusí být kryty konvenčními aktivy firmy. Předpokládejme, že pokud tato nehmotná aktiva stojí 2 250 000 USD, což by vydrželo celkem 5 let, pak můžeme vypočítat amortizaci takto: 2 250 000 USD / 5 = 450 000 USD

Příklad EBITDA

Pro výpočet EBITDA je důležité si uvědomit, že výnosy, úroky a daně firmy jsou vykázány ve výkazu zisku a ztráty. Naproti tomu údaje o odpisech a amortizaci lze najít ve výkazu peněžních toků nebo ve výkazu zisku a ztráty.

EBIT jsme již vypočítali v našem příkladu výše. Posunutí o krok dále,

Nyní předpokládejme, že provozní zisk firmy je 18 000 000 $, náklady na odpisy 600 000 $ a amortizační náklady 450 000 $.

EBITDA = 18 000 000 $ + 600 000 $ + 450 000 $ = 19 050 000

Metoda č. 2

Velmi záleží na tom, jak společnosti tyto metriky interpretují a jak definují věci, jako je provozní zisk a provozní příjem. V některých případech může společnost interpretovat tuto metriku takovým způsobem, aby zahrnovala všechny generované výdaje a výnosy, včetně těch z hlavních operací i z jiných zdrojů. Při výpočtu EBITDA založeného na tomto přístupu by bylo třeba začít s čistým příjmem a přidat zpět úroky, daně, odpisy a amortizaci. Jak již bylo vysvětleno, zahrnovalo by to také příjmy z druhotných zdrojů, včetně prodeje aktiv nebo investic.

EBITDA = Čistý zisk + Úroky + Daně + Odpisy + Amortizace

Příklad EBITDA

Předpokládejme, že pokud má společnost čistý zisk ve výši 20 000 000 USD a daně v hodnotě 3 000 000 USD a splátky úroků ve výši 1 000 000 USD, s odpisy a amortizací, jak je uvedeno výše.

S tímto přístupem by EBITDA činil 20 000 000 + 3 000 000 $ + 1 000 000 $ + 600 000 $ + 450 000 $ = 25 050 000 $

Nyní tyto dvě metody přinesly zcela odlišné údaje o EBITDA, což může být zavádějící, pokud nebude rozdíl vysvětlen pomocí určitých investičních zisků nebo výnosů z prodeje aktiv, které některá z těchto metod možná nezohlednila. Dostáváme se k další logické otázce.

EBITDA společnosti Starbucks

Níže je uveden snímek výkazu zisku a ztráty společnosti Starbucks Corp. Upozorňujeme, že zisk před odpisy a amortizací daní z úroků není přímo uveden ve výkazu zisku a ztráty.

- EBITDA = EBIT + odpisy a amortizace.

- EBITDA (2017) = EBIT (2017) + odpisy a amortizace (2017)

- = 4 134,7 USD + 1 011,4 USD = 5 146,1 milionu USD

Stejně tak můžete vypočítat EBITDA také pro roky 2016 a 2015.

EBITDA není měřítkem GAAP

Většina odborníků souhlasí s tím, že EBITDA není součástí standardizovaných metrik výkonu, které se počítají pomocí určitých konkrétních norem. Jedna z hlavních kritik odpisů a amortizace zisků před zdaněním úroků vychází ze skutečnosti, že se jedná o non-GAAP měřítko provozního výkonu společnosti. GAAP znamená Obecně přijímané účetní zásady, což představuje společný soubor standardů dodržovaných při provádění jakýchkoli výpočtů souvisejících s účetnictvím.

Obecně se opatření a výpočty, které nejsou v souladu s GAAP, nepovažují za rovnocenné s opatřeními, která jsou v souladu s GAAP, a to z toho důvodu, že v druhém případě mají společnosti vyšší míru uvážení, než je požadováno v jakýchkoli účetních výpočtech. Umožňuje firmě manipulovat s údaji v non-GAAP opatřeních, aby vyhovovala jejím zájmům. To je také případ EBITDA, který lze manipulovat tak, aby uměle „nafukoval“ výdělky společností, a proto je hlavním důvodem jeho rozšířené kritiky.

Pokud však vezmeme v úvahu tyto nevýhody při výpočtu a zvážení Zisk před úrokovými daněmi Odpisy a amortizace jako měřítko provozních zisků společnosti, bylo by možné použít toto jako jediný z několika výpočtů dostupných pro tento účel . Abychom lépe porozuměli této metrice, měli bychom začít s jejím základním výpočtem a studovat její základní komponenty, než přejdeme ke konkrétním údajům souvisejícím s EBITDA, které používají analytici, spolu s analýzou jejich důvěryhodnosti nebo nedostatku.

Manipulace a interpretace EBITDA

Lze s EBITDA manipulovat tak, aby ukazoval nadměrné výdělky? Jak jsme již naznačili výše, různé metody výpočtu EBITDA způsobily mezi investory nejasnosti ohledně spolehlivosti a důvěryhodnosti této metriky. Z výše uvedených ilustrací je zřejmé, že pouhou odlišnou definicí provozního zisku a příjmu a zahrnutím nebo vyloučením příjmu z vedlejších operací by bylo možné dospět k drasticky se měnícím číslům.

- Neodmyslitelným problémem odpisů a amortizace výnosů před zdaněním úroků je, že společnost může zdarma použít jednu z metod pro výpočet čísla v jednom roce a následovat další v příštím roce v souladu s údaji, které ukazují společnost v lepším světle. Například pokud společnost nemá dostatečný příjem z hlavních operací, ale vydělává dobrou částku z jiných investic nebo prodeje aktiv, může se rozhodnout zobrazit nafouknuté výdělky pomocí metody výpočtu EBITDA, kde tyto dodatečné zdroje jsou zahrnuty také příjmy. Další aspekt souvisí s odpisy a amortizací, což jsou nepeněžní výdaje. Jejich čísla jsou přesto náchylná k manipulaci ze strany firmy s úmyslem nafouknout její EBITDA.

- Zásadním problémem, který umožňuje takové manipulace, je to, že EBITDA je non-GAAP metrika, jak jsme již diskutovali na začátku tohoto článku. Často se také mylně považuje za spolehlivé měřítko peněžního toku firmy. Naproti tomu je míněno spíše jako měřítko ziskovosti, a to při zohlednění spolehlivých údajů o změnách pracovního kapitálu a dalších údajů. To bylo původně uvedeno do populárního použití u společností se značným objemem dluhu jako indikátor jeho schopnosti splácet dluh.

Toto opatření si pomalu získalo popularitu, protože společnosti dlouhodobě odepisovaly drahá aktiva. Použitím zisku před odpisy a amortizací daní z úroků by mohly poskytnout věrnější obraz o svých příjmech přidáním zpětných odpisů a amortizace. Později však toto opatření začalo být široce využíváno řadou společností, jejichž ziskovost nemohla být přesně vykreslena prostřednictvím této metriky, zejména technologických společností, které neměly žádná tak drahá aktiva, která by mohla být odepsána po relativně dlouhou dobu.

Závěr

Na základě výše uvedené analýzy můžeme snadno pochopit, že EBITDA nemusí být nejspolehlivější metrikou pro měření provozní ziskovosti, zvláště pokud se používá izolovaně. Pokud je však používán s trochou opatrnosti, mohl by být použit k vyhodnocení firemního zisku (pokud je použit spolu s dalšími spolehlivými údaji a čísly) a umožňuje srovnání různých firem také z hlediska jejich schopnosti splácet dluh.

Schopnost obsluhovat dluh je důležitou součástí pro přežití a růst jakéhokoli podniku a poměr čistého dluhu k EBITDA může být při měření této schopnosti velmi užitečný. To znamená, že při jeho používání je třeba mít na paměti nedostatky před odpisy a amortizací daní z úroků, přičemž jedním z hlavních problémů je, že se nejedná o přesný ukazatel provozních peněžních toků žádné společnosti. Je to proto, že nebere v úvahu změny pracovního kapitálu společnosti, což je klíčový determinant v kontextu provozních peněžních toků pro společnost.

Dalším problémem, jak jsme již diskutovali na začátku tohoto článku, je EBITDA. Jedná se o metriku bez GAAP, díky níž je společnost náchylná k manipulaci ve snaze ukázat vyšší ziskovost, než je. Pokud si tato omezení pamatujete, není důvod, proč analytici nemohou použít zisk před odpisy a amortizací daní z úroků jako další nástroj pro hodnocení a porovnávání ziskovosti firmy spolu se studiem a porovnáním jejich schopnosti splácet dluh.