Riziko selhání (definice, typy) | Jak vyhodnotit riziko selhání?

Co je riziko selhání?

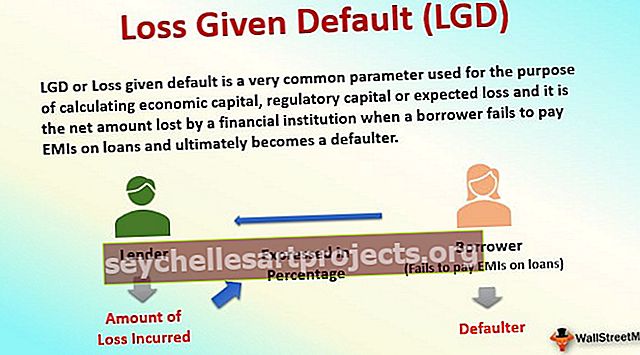

Riziko selhání je druh rizika, které měří šance na neplnění závazků, jako je nesplacení jistiny nebo úroků, a je matematicky vypočítáno na základě minulých závazků, finančních podmínek, tržních podmínek, likvidní pozice a současných závazků atd. Mnoho faktory ovlivňují selhání, jako jsou utrpěné těžké ztráty, zablokování peněz v dlouhodobých aktivech, špatný peněžní tok a finanční situace, ekonomické podmínky, jako je recese atd. Měří se podle ratingů vydaných ratingovými agenturami.

Druhy hodnocení rizika selhání

Nižší hodnocení zvyšuje riziko a naopak. Pokud je riziko selhání vysoké, bude úrok větší než běžný úrok, aby přilákal zákazníky k investování. Je rozdělen na dva typy investičního a neinvestičního stupně.

# 1 - Investiční stupeň

Investment Grade je typ ratingu uděleného ratingovými agenturami na základě výkonu společnosti, který určuje nižší riziko selhání a investoři se mohou rozhodnout pro investice do společnosti. Hodnocení kategorie AAA, AA, A, BBB se obecně považuje za kategorii investičního stupně.

# 2 - Neinvestiční stupeň

Hodnocení neinvestičního stupně považované za vysoce rizikové cenné papíry a ukazuje, že šance na selhání jsou vyšší. Společnosti s neinvestičním stupněm nabízejí vyšší úrokovou sazbu a nižší kupní ceny kvůli své povaze rizika. Společnostem neinvestičního stupně bylo někdy obtížné přilákat zákazníky k nákupu cenných papírů. Stupeň pod BB ratingovými agenturami označuje neinvestiční stupeň.

Jak snížit riziko selhání?

# 1 - Nabídka vysoké úrokové sazby

Dlužník by měl nabídnout vyšší úrokovou sazbu ve srovnání s tržní sazbou, aby si uchoval víru investorů.

# 2 - Správná správa pozice peněžních toků

Pokud je společnost hodnocena v neinvestičním stupni, měla by udržovat řádný peněžní tok, aby včas splácela dluh a zlepšila image trhu.

# 3 - Příznivá struktura kapitálu

Vlastní kapitál by měl být větší než vypůjčený kapitál, aby byla zachována solventnostní pozice.

# 4 - příznivé poměry

Ratingové agentury hodnotí cenné papíry podle finanční pozice a poměrové analýzy dlužnické společnosti. proto, aby se snížilo riziko selhání, by poměry jako poměr dluhu k vlastnímu kapitálu, poměr ziskovosti, poměr obratu akcií, poměr solventnosti, poměr pracovního kapitálu atd. měly být pro obchodní organizaci příznivé.

# 5 - Další opatření

- Snižte náklady

- Udržujte procento zisku

- Splácení bankovních půjček včas.

- Nízké investice do dlouhodobých kapitálových aktiv

Posouzení rizika selhání

Lze jej posoudit pomocí následujících způsobů:

# 1 - Hodnocení kreditu

K tomuto riziku lze přistupovat podle hodnocení udělených ratingovými agenturami. Pokud jsou hodnocení rovna nebo nižší než BB, pak je riziko vysoké.

# 2 - Minulý výkon a čtvrtletní výsledky

Lze jej hodnotit podle minulých výsledků společnosti, jako kdyby společnost v minulosti splácela dluh, k riziku selhání je třeba přistupovat jako k vysokému nebo Pokud jsou zveřejňovány špatné čtvrtletní výsledky, šance na ztrátu a riziko jsou vysoké.

# 3 - Pozice na trhu a dobrá vůle

Pokud má společnost nebo dlužník na trhu vyšší reputaci, znamená to, že společnost nebo dlužník má velkou dobrou vůli. Dá se tedy věřit dlužníkovi a investovat nebo půjčit peníze na základě reputace na trhu s vírou, že dlužník překoná nepříznivou situaci.

# 4 - Typ dlužníka

Lze jej posoudit také od dlužníka. Pokud je dlužníkem vládní společnost, šance na ztrátu se stanou nízkou, proto bude riziko níže. Zatímco pokud je dlužníkem nově vytvořená soukromá společnost, šance na riziko jsou vyšší, proto je riziko selhání třeba hodnotit jako vysoké.

Prémie za výchozí riziko

Jedná se o prémii za převzetí rizika investování do rizikových cenných papírů. Je to rozdíl mezi sazbou nabízenou vysoce rizikovými cennými papíry a bezrizikovou sazbou. Tato prémie je způsob, jak přilákat zákazníky nabídkou vysokých úrokových sazeb nebo snížené kupní ceny. jedná se o kompenzační opatření proti cenným papírům na nositele rizika.

Závěr

- Riziko selhání je riziko selhání dlužníka. Ukazuje neschopnost dlužníka splácet vypůjčené prostředky. Měří se podle hodnocení udělených ratingovými agenturami.

- Existují dva typy investičních fondů s rizikem selhání a neinvestujících fondů. Hodnocení investujících fondů je AAA, AA nebo BBB, což ukazuje nízké riziko a znamená, že peníze lze investovat, zatímco v případě neinvestičního rizika jsou uvedené ratingy nižší nebo rovny BB, což je známka vysoce rizikových cenných papírů.

- Dlužník poskytuje vyšší úrokovou sazbu, aby snížil riziko.

- Rozdíl mezi vysoce rizikovými cennými papíry a bezrizikovou sazbou se nazývá tržní riziková prémie, která svým charakterem kompenzuje nositele rizika.