Účetní poměry (vzorce, příklady) Nejlepší 4 typy

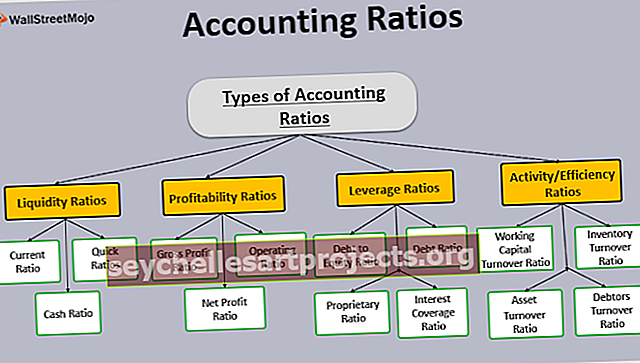

Co jsou účetní poměry?

Účetní poměry jsou poměry, které označují výkonnost společnosti porovnáním různých údajů z účetních výkazů, srovnávají výsledky / výkonnost společnosti za poslední období, označují vztah mezi dvěma účetními položkami, kde se analýzy účetní závěrky provádějí pomocí likvidity, ukazatele solventnosti, aktivity a ziskovosti.

Existují 4 hlavní typy účetních poměrů -

- Ukazatel likvidity

- Poměr ziskovosti

- Pákový poměr

- Poměry aktivity

Pojďme si podrobně promluvit o každém z nich -

Typy účetních poměrů se vzorci

Existují čtyři typy účetních poměrů se vzorci

# 1 - Likviditní poměry

Tento první typ vzorce účetního poměru se používá ke zjištění likviditní pozice společnosti. Slouží k určení platební schopnosti společnosti vůči jejím krátkodobým závazkům. Vysoký poměr likvidity naznačuje, že hotovostní pozice společnosti je dobrá. Likvidní poměr 2 nebo více je přijatelný.

Současný poměr

Current Ratio se používá k porovnání krátkodobých aktiv s krátkodobými závazky podniku. Tento poměr naznačuje, zda může společnost uhradit své krátkodobé závazky.

Současný poměr = oběžná aktiva / krátkodobé závazkyKrátkodobý majetek zahrnuje hotovost, zásoby, pohledávky z obchodního styku, ostatní krátkodobý majetek atd. Krátkodobé závazky zahrnují závazky z obchodního styku a další krátkodobé závazky.

Příklad

Společnost ABC Corp. má ve své rozvaze následující aktiva a pasiva.

Běžná aktiva = Krátkodobý kapitál + Dlužníci + Akcie + Hotovost a banka = 10 000 $ + 95 000 $ + 50 000 $ + 15 000 $ = 170 000 $.

Běžné závazky = dluhopisy + závazky z obchodního styku + kontokorentní úvěr = 50 000 USD + 40 000 USD + 40 000 USD = 130 000 USD

Aktuální poměr = 170 000 $ / 130 000 $ = 1,3

Rychlý poměr

Rychlý poměr je stejný jako aktuální poměr, kromě toho, že zohledňuje pouze rychlá aktiva, která lze snadno zlikvidovat. Nazývá se také poměr kyselinového testu

Rychlý poměr = rychlá aktiva / aktuální pasivaRychlá aktiva vylučují náklady na zásoby a předplacené služby.

Peněžní poměr

Cash Ratio zohledňuje pouze ta krátkodobá aktiva, která jsou okamžitě k dispozici pro likviditu. Peněžní poměr je považován za ideální, pokud je 1 nebo více.

Peněžní poměr = (hotovost + obchodovatelné cenné papíry) / krátkodobé závazky# 2 - Poměr ziskovosti

Tento typ vzorců účetního poměru naznačuje účinnost společnosti při vytváření zisků. Označuje výdělečnou schopnost podniku v souladu s použitým kapitálem.

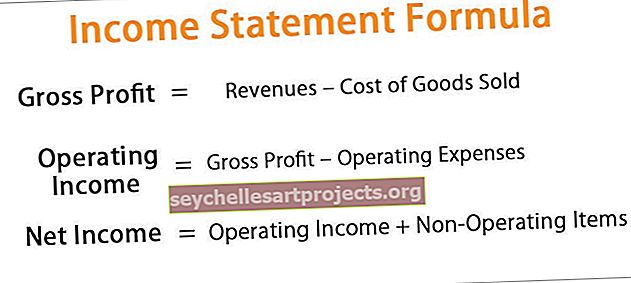

Poměr hrubého zisku

Gross Profit Ratio porovnává hrubý zisk s čistým prodejem společnosti. Udává marži vydělanou podnikem před jeho provozními výdaji. Představuje to jako% z prodeje. Čím vyšší je poměr hrubého zisku, tím výnosnější je podnikání.

Poměr hrubého zisku = (hrubý zisk / čistý výnos z provozu) x 100Čistý výnos z provozu = Čistý prodej (tj.) Prodej (-) Výnosy z prodeje

Hrubý zisk = Čistý prodej - Náklady na prodané zboží

Náklady na prodané zboží zahrnují suroviny, mzdové náklady a další přímé náklady

Příklad

Zinc Trading Corp. má hrubé tržby 100 000 USD, návratnost 10 000 USD a náklady na prodané zboží 80 000 USD.

Čistý prodej = 100 000–10 000 $ = 90 000 $

Hrubý zisk = 90 000 $ - 80 000 $ = 10 000 $

Poměr hrubého zisku = 10 000 $ / 90 000 $ = 11,11%

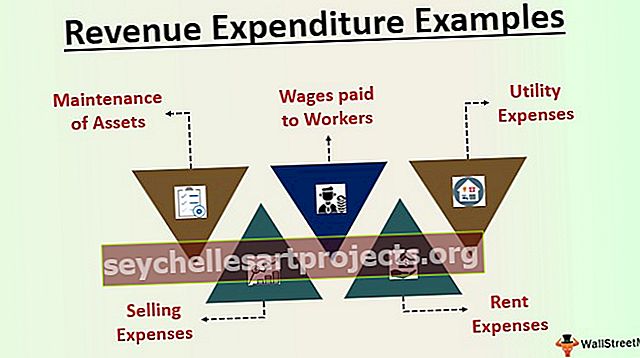

Provozní poměr

Provozní poměr vyjadřuje vztah mezi provozními náklady a čistým prodejem. Používá se ke kontrole efektivity podnikání a jeho ziskovosti.

Provozní poměr = ((náklady na prodané zboží + provozní náklady) / čistý výnos z provozu) x 100Provozní náklady zahrnují správní náklady, náklady na prodej a distribuci, mzdové náklady atd.

Poměr čistého zisku

Čistý ziskový poměr ukazuje celkovou ziskovost dostupnou pro vlastníky, protože zohledňuje provozní i neprovozní výnosy a náklady. Čím vyšší poměr, tím více výnosů pro vlastníky. Pro investory a finančníky je to důležitý poměr.

Poměr čistého zisku = (Čistý zisk po zdanění / Čistý výnos) X 100Návratnost použitého kapitálu (ROCE)

ROCE ukazuje efektivitu společnosti s ohledem na vytváření zisků ve srovnání s prostředky investovanými do podnikání. Udává, zda jsou prostředky využívány efektivně.

Návratnost použitého kapitálu = (Zisky před úroky a daněmi / Použitý kapitál) X 100Příklad

R&M Inc. měla PBIT 10 000 $, celková aktiva 1 000 000 $ a pasiva 600 000 $

Použitý kapitál = 1 000 000 $ - 600 000 $ = 400 000 $

Návratnost použitého kapitálu = 10 000 $ / 400 000 $ = 2,5%

Zisk z akcie

Zisk na akcii ukazuje výnosy společnosti s ohledem na jednu akcii. To je užitečné pro investory pro rozhodování ve vztahu k nákupu / prodeji akcií, protože určuje návratnost investice. Funguje také jako indikátor deklarace dividendy nebo akcií vydávajících bonusy. Pokud je EPS vysoký, bude cena akcií společnosti vysoká.

Zisk na akcii = zisk k dispozici akcionářům / vážený průměr akcií v oběhu# 3 - Pákové poměry

Tyto typy účetních poměrů se označují jako ukazatele solventnosti. Určuje schopnost společnosti platit za své dluhy. Investoři se o tento poměr zajímají, protože pomáhá zjistit, jak solventní je společnost při plnění svých povinností.

Poměr dluhu k vlastnímu kapitálu

Ukazuje vztah mezi celkovými dluhy a celkovým vlastním kapitálem společnosti. Je užitečné měřit pákový efekt společnosti. Nízký poměr znamená, že společnost je finančně zabezpečená; vysoký poměr naznačuje, že podnik je ohrožen, protože je více závislý na dluzích za své operace. Je také známý jako převodový poměr. Poměr by měl být maximálně 2: 1.

Poměr dluhu k vlastnímu kapitálu = celkový dluh / celkový vlastní kapitálPříklad

INC Corp. má celkové dluhy 10 000 USD a její celkový kapitál je 7 000 USD.

Poměr dluhu k vlastnímu kapitálu = 10 000 $ / 7 000 $ = 1,4: 1

Poměr dluhu

Ukazatel dluhu měří závazky ve srovnání s aktivy společnosti. Vysoký poměr naznačuje, že společnost může čelit problémům s solventností.

Poměr dluhu = celková pasiva / celková aktivaProprietární poměr

Ukazuje vztah mezi celkovými aktivy a fondy akcionářů. Udává, kolik prostředků akcionářů je investováno do aktiv.

Proprietary Ratio = Fondy akcionářů / Celková aktivaPoměr krytí úroků

Poměr krytí úroků měří schopnost společnosti dostát závazku splácet úroky. Vyšší poměr znamená, že společnost vydělává dost na pokrytí svých úrokových nákladů.

Poměr krytí úroků = zisk před úroky a daněmi / úrokyPříklad

Duo Inc. má EBIT 1 000 $ a vydala dluhopisy v hodnotě 10 000 $ @ 6%

Úrokový výdaj = 10 000 $ * 6% = 600 $

Poměr úrokového krytí = EBIT / úrokové náklady = 1 000 USD / 600 USD = 1,7: 1

Takže současný EBIT může pokrýt úrokové výdaje 1,7krát.

# 4 - Poměry aktivity / efektivity

Poměr obratu pracovního kapitálu

Stanovuje vztah prodeje k čistému provoznímu kapitálu. Vyšší poměr naznačuje, že finanční prostředky společnosti jsou využívány efektivně.

Poměr obratu pracovního kapitálu = čistý prodej / čistý pracovní kapitálPoměr obratu zásob

Inventory Turnover Ratio udává tempo, kterým se akcie přeměňují na tržby. Je to užitečné pro přeskupování zásob a pro pochopení konverzního cyklu.

Poměr obratu zásob = náklady na prodané zboží / průměrný inventářPoměr obratu aktiv

Ukazatel obratu aktiv označuje výnos jako% investice. Vysoký poměr znamená, že aktiva společnosti jsou lépe spravována a přináší dobré výnosy.

Poměr obratu aktiv = čistý výnos / aktivaPoměr obratu dlužníků

Ukazatel obratu dlužníků udává, jak efektivně je hodnota prodeje úvěrů shromažďována od dlužníků. Ukazuje vztah mezi prodejem úvěrů a odpovídajícími pohledávkami.

Poměr obratu dlužníků = prodej úvěrů / průměrný dlužníkPříklad

Společnost X Corp dosáhla v aktuálním roce celkových tržeb 6 000 $, z toho 20% tvoří hotovostní prodeje. Na začátku je dlužníků 800 $ a na konci roku 1 600 $.

Prodej kreditu = 80% z celkového prodeje = 6 000 $ * 80% = 4 800 $

Průměrní dlužníci = (800 $ + 1600 $) / 2 = 1200 $

Poměr obratu dlužníků = tržby z úvěrů / průměrní dlužníci = 4 800 $ / 1 200 $ = 4krát

Závěr

Účetní poměry jsou užitečné při analýze výkonnosti a finanční situace společnosti. Funguje jako měřítko a slouží k porovnávání mezi průmyslovými odvětvími a společnostmi. Nejsou to jen čísla, protože pomáhají porozumět stabilitě společnosti. Pomáhá investorům v souvislosti s oceňováním akcií. Pro analýzu na makroúrovni lze použít poměry, ale pro správné pochopení podnikání je třeba provést hloubkovou analýzu.