FCFF | Výpočet volných peněžních toků pro firmy (vzorce, příklady)

FCFF (volný hotovostní tok do firmy), také známý jako nezajištěný peněžní tok, je hotovost zbývající společnosti po odpisech, daních a dalších investičních nákladech, které jsou placeny z výnosů, a představuje částku peněžního toku, která je k dispozici držitelé financování - ať už jsou to držitelé dluhů, držitelé akcií, preferovaní držitelé akcií nebo držitelé dluhopisů.

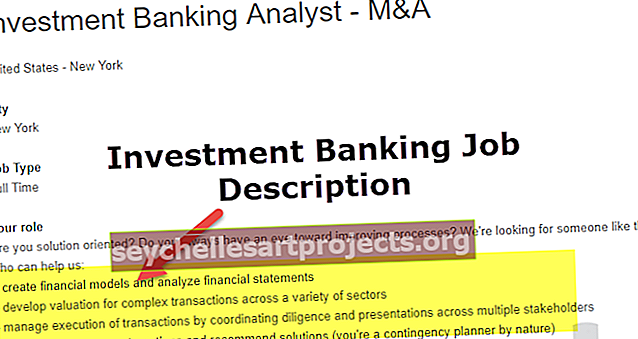

FCFF neboli Free Cash Flow to Firm, je jedním z nejdůležitějších konceptů ve společnostech zabývajících se výzkumem kapitálu a investičním bankovnictvím.

Warren Buffet (výroční zpráva z roku 1992) uvedl: „Hodnota jakékoli akcie, dluhopisu nebo podniku je dnes určena peněžními přítoky a odtoky - diskontovanými s příslušnou úrokovou sazbou - které lze očekávat během zbývající doby životnosti aktiva. “

Warren Buffet se zaměřuje na schopnost společnosti generovat firmám volné peněžní toky . Proč na tom opravdu záleží? Tento článek se zaměří na pochopení toho, co jsou „volné peněžní toky“ obecně a proč by měl být FCFF používán k měření provozního výkonu společnosti. Tento článek je strukturován podle níže -

- Laická definice volného peněžního toku

Nejdůležitější - Stáhněte si šablonu FCFF Excel

Naučte se vypočítat FCFF v aplikaci Excel spolu s oceněním Alibaba FCFF

Zde diskutujeme o FCFF, ale pokud se chcete dozvědět více o FCFE, můžete se podívat na Free Cash Flow to Equity.

Pokud se chcete profesionálně naučit Equity Research, můžete se podívat na více než 40 video hodin kurzu Equity Research Course

# 1 - Co je bezplatný peněžní tok do firmy nebo FCFF

Abychom intuitivně porozuměli Free Cash Flow to Firm (FCFF), předpokládejme, že existuje člověk jménem Peter, který zahájil podnikání s určitým počátečním základním kapitálem (předpokládejme 500 000 $), a také předpokládáme, že bere bankovní půjčka dalších 500 000 $, takže jeho celkový finanční kapitál činí 1 000 000 $ (1 milion $).

- Podnikání začne vydělávat výnosy a budou s tím spojené nějaké výdaje.

- Stejně jako u všech podniků, Peterova činnost také vyžaduje neustálé udržování kapitálových výdajů na aktiva každý rok.

- Dluhový kapitál získaný v roce 0 je 500 000 USD

- Základní kapitál získaný v roce 0 je 500 000 USD

- Neexistují žádné peněžní toky z operací a peněžní toky z investic, protože podnikání teprve začíná.

FCFF - video o peněžních tocích zdarma

Scéna # 1 - Peterův obchod s nedostatečnými výdělky

Rok 1

- Předpokládáme, že podnikání právě začalo a v 1. roce vygeneruje skromných 50 000 $

- Peněžní tok z investic do aktiv je vyšší o 800 000 USD

- Čistá hotovostní pozice na konci roku je 250 000 USD

2. rok

- Předpokládejme, že Peterův obchod vygeneroval v roce 2 pouze 100 000 $

- Kromě toho, aby udržel a řídil podnikání, musí pravidelně investovat do aktiv ( Capex údržby ) ve výši 600 000 USD

- Co si myslíte, že se v takové situaci stane? Myslíte si, že hotovost na začátku roku je dostatečná? - NE.

- Peter bude muset získat další sadu kapitálu - předpokládejme, že tentokrát získá z banky dalších 250 000 $ .

3. rok

- Nyní analyzujme Peterovu stresovou situaci :-). Za předpokladu, že se jeho podnikání nedaří podle očekávání a dokázal vygenerovat pouze 100 000 $

- Jak již bylo uvedeno dříve, nelze se vyhnout výdajům na udržovací kapitál; Peter musí utratit dalších 600 000 $, aby udržel aktiva v chodu.

- Peter bude potřebovat další sadu externího financování ve výši 500 000 USD, aby udržel provoz v chodu.

- Dluhové financování dalších 250 000 USD při relativně vyšší sazbě a Peter investuje dalších 250 000 USD jako základní kapitál.

4. rok

- Opět v roce 4 byl Peterův podnik schopen vygenerovat pouze 100 000 $ jako peněžní toky z operací.

- Výdaje na údržbu (nevyhnutelné) jsou na 600 000 $

- Peter požaduje další financování ve výši 500 000 USD. Tentokrát předpokládejme, že nemá žádnou částku jako vlastní kapitál. Znovu se blíží k bance za dalších 500 000 $. Tentokrát však banka souhlasí, že mu poskytne půjčku ve velmi vysoké sazbě (vzhledem k tomu, že podnik není v dobré kondici a jeho výdělky jsou nejisté)

Rok 5

- Peter opět dokázal vydělat pouze 100 000 $ jako peněžní toky z hlavních operací

- Nevyhnutelné kapitálové výdaje stále činí 600 000 USD

- Tentokrát banka odmítá poskytnout další půjčku!

- Peter není schopen pokračovat v podnikání na další rok a podá návrh na bankrot!

- Po podání žádosti o bankrot jsou obchodní aktiva společnosti Peters zlikvidována (prodána) za 1 500 000 USD

Kolik banka dostává?

Banka poskytla celkovou půjčku ve výši 1 500 000 USD. Vzhledem k tomu, že banka má první právo získat zpět jejich částku půjčky, bude částka přijatá při likvidaci nejprve použita ke službě bance a Peter obdrží zbývající částku (pokud existuje). V tomto případě byla banka schopna získat zpět jejich investovanou částku, protože likvidační hodnota Peterova aktiva je 1 500 000 USD

Kolik Peter (akcionář) dostává?

Peter investoval svůj vlastní kapitál (kapitál) ve výši 750 000 USD. V tomto případě Peter nedostává žádné peníze, protože veškerá likvidovaná částka jde do služeb banky. Upozorňujeme, že výnos pro akcionáře (Peter) je nulový.

Scéna # 2 - Peterův obchod roste a ukazuje opakující se výdělky

Pojďme si nyní udělat další případovou studii, kde se Petrovo podnikání nedaří a ve skutečnosti každým rokem roste.

-

- Peterovo podnikání neustále roste z CFO ve výši 50 000 USD v roce 1 na CFO ve výši 1 500 000

- Peter v roce 2 získá pouze 50 000 $ kvůli požadavkům na likviditu.

- Poté nepotřebuje žádnou další sadu peněžních toků z financování, aby „přežil“ budoucí roky.

- Konečná hotovost pro Peterovu společnost roste na konci roku 5 na 1350 000 $

- Vidíme, že přebytek hotovosti je pozitivní (CFO + Finance) od roku 3 a každým rokem roste.

Kolik banka dostává?

Banka poskytla celkovou půjčku ve výši 550 000 USD. V tomto případě se Petrově podnikání daří dobře a vytváří pozitivní peněžní toky; je schopen splácet bankovní půjčku spolu s úroky ve vzájemně dohodnutém časovém rámci.

Kolik Peter (akcionář) dostává?

Peter investoval svůj vlastní kapitál (kapitál) ve výši 500 000 USD. Peter má ve firmě stoprocentní vlastnictví a jeho návratnost kapitálu bude nyní záviset na ocenění tohoto podniku, které generuje pozitivní peněžní toky.

# 2 - Laická definice volných peněžních toků do firmy (FCFF)

Abychom ocenili laickou definici volného peněžního toku do firmy nebo FCFF, musíme provést rychlé srovnání Případové studie 1 a Případové studie 2 (diskutováno výše)

| Položka | Případová studie 1 | Případová studie 2 |

| Příjmy | Stagnující, neroste | Rostoucí |

| Peněžní tok z operací | Stagnující | Vzrůstající |

| Přebytek hotovosti (finanční ředitel + finance) | Záporný | Pozitivní |

| Trend v přebytečné hotovosti | Stagnující | Vzrůstající |

| Vyžaduje vlastní kapitál nebo dluh k zajištění kontinuity podnikání | Ano | Ne |

| Hodnota kapitálu / hodnota akcionáře | Nula nebo velmi nízká | Více než nula |

Poučení ze dvou případových studií

- Pokud je přebytek hotovosti (CFO + Finance) pozitivní a roste, pak má společnost hodnotu

- Pokud je přebytek hotovosti (CFO + Finance) po delší dobu záporný, může být návratnost pro akcionáře velmi nízká nebo blíže nule

Intuitivní definice volného peněžního toku do firmy - FCFF

Obecně řečeno, „přebytek hotovosti“ není nic jiného než výpočet volného peněžního toku do firmy nebo FCFF . Ocenění DCF se zaměřuje na peněžní toky generované provozními aktivy podniku a na to, jak tato aktiva udržuje (finance).

Vzorec FCFF = Cashflows from operations (CFO) + Cashflows from Investment (Finance)

Podnik generuje hotovost prostřednictvím svých každodenních operací dodávek a prodeje zboží nebo služeb. Část peněz se musí vrátit do podnikání, aby obnovila dlouhodobá aktiva a podpořila provozní kapitál. Pokud se podniku daří, mělo by generovat hotovost nad rámec těchto požadavků. Jakákoli další hotovost je zdarma k dispozici držitelům dluhů a akcií. Extra hotovost se označuje jako Free Cash Flow to firm

# 3 - Cash Flow zdarma - analytický vzorec

Volný peněžní tok do firemního vzorce lze vyjádřit následujícími třemi způsoby -

1) FCFF vzorec počínaje EBIT

Výpočet volného peněžního toku pro firmu nebo FCFF = EBIT x (sazba 1 daně) + bezhotovostní poplatky + změny pracovního kapitálu - kapitálové výdaje

| Vzorec | Komentáře |

| EBIT x (sazba 1 daně) | Tok do celkového kapitálu, Odstraní vliv kapitalizace na výdělky |

| Přidat: Bezhotovostní poplatky | Přidejte zpět všechny bezhotovostní poplatky, jako jsou odpisy, amortizace |

| Doplnit: Změny pracovního kapitálu | Může to být odliv nebo příliv hotovosti. Sledujte meziročně velké výkyvy v prognózovaném provozním kapitálu |

| Méně: Kapitálové výdaje | Kritické pro stanovení úrovní CapEx požadovaných pro podporu prodeje a marží v prognóze |

2) Vzorec FCFF počínaje čistým příjmem

Čistý příjem + odpisy a amortizace + úrok x (1 daň) + změny pracovního kapitálu - kapitálové výdaje

3) FCFF vzorec počínaje EBITDA

EBITDA x (sazba 1 daně) + (odpisy a amortizace) x sazba daně + změny pracovního kapitálu - kapitálové výdaje

Nechám na vás, abyste sladili jeden vzorec s druhým. Primárně můžete použít kterýkoli z daných vzorců FCFF. Jako analytik akcií jsem zjistil, že je snazší použít vzorec, který začínal EBIT.

Další poznámky k položkám vzorců FCFF

Čistý příjem

- Čistý příjem je převzat přímo z výkazu zisku a ztráty.

- Představuje příjem, který mají akcionáři k dispozici po zdanění, odpisech, amortizaci, úrokových nákladech a výplatě prioritních dividend.

Bezhotovostní poplatky

- Bezhotovostní poplatky jsou položky, které ovlivňují čistý příjem, ale nezahrnují platbu v hotovosti. Níže jsou uvedeny některé běžné bezhotovostní položky.

| Bezhotovostní položky | Úprava čistého příjmu |

| Amortizace | Přidání |

| Amortizace | Přidání |

| Ztráty | Přidání |

| Zisky | Odčítání |

| Náklady na restrukturalizaci (náklady) | Přidání |

| Zrušení restrukturalizační rezervy (výnos) | Odčítání |

| Amortizace slevy dluhopisů | Přidání |

| Amortizace dluhopisové prémie | Odčítání |

| Odložené daně | Přidání |

Úroky po zdanění

- Jelikož úroky jsou daňově odečitatelné, úroky po zdanění se připočítávají zpět k čistému příjmu

- Úroková cena je peněžní tok do jedné ze zúčastněných stran ve společnosti (držitelé dluhů), a proto tvoří součást FCFF

Kapitálové výdaje

- Investice do stálých aktiv je peněžní odliv potřebný pro společnost, aby udržovala a rozšiřovala své operace

- Je možné, že společnost získává aktiva, aniž by vynakládala hotovost pomocí akcií nebo dluhů

- Analytik by měl zkontrolovat poznámky pod čarou, protože tyto akvizice aktiv možná v minulosti nepoužívaly hotovost a peněžní ekvivalenty, ale mohou ovlivnit prognózu budoucích volných peněžních toků do firmy

Změna pracovního kapitálu

- Změny pracovního kapitálu, které ovlivňují FCFF, jsou položky, jako jsou zásoby, pohledávky a závazky.

- Tato definice pracovního kapitálu nezahrnuje hotovost a peněžní ekvivalenty a krátkodobý dluh (splatné směnky a aktuální část dlouhodobého splatného dluhu).

- Nezahrnujte neprovozní krátkodobá aktiva a závazky, např. Splatné dividendy atd.

# 4 - Příklad FCFF v aplikaci Excel

S výše uvedeným pochopením vzorce se nyní podívejme na funkční příklad výpočtu volných peněžních toků do firmy. Předpokládejme, že vám byla poskytnuta rozvaha a výkaz zisku a ztráty pro společnost, jak je uvedeno níže. Zde si můžete stáhnout ukázku FCFF Excel

Vypočítejte FCFF (volný peněžní tok do firmy) pro rok 2008

Řešení

Pokusme se tento problém vyřešit pomocí přístupu EBIT.

FCFF vzorec = EBIT x (1 daň) + Dep & Amort + změny pracovního kapitálu - kapitálové výdaje

EBIT = 285, sazba daně je 30%

EBIT x (1 daň) = 285 x (1-0,3) = 199,5

Odpisy = 150

Změny pracovního kapitálu

Kapitálové výdaje = změna hrubého hmotného majetku a zařízení (hrubé OOP) = 1 200 - 900 USD = 300 USD

Výpočet FCFF = 199,5 + 150 - 75 - 300 = -25,5

Výpočet volného peněžního toku pro firmu je poměrně přímočarý. Proč nepočítáte FCFF pomocí dalších dvou vzorců FCFF - 1) Počínaje čistým příjmem 2) Počínaje EBITDA

# 5 - Alibaba FCFF - pozitivní a rostoucí FCFF

Dne 6. května 2014 podala čínská společnost Alibaba s těžkou váhou pro elektronický obchod registrační dokument, který měl být zveřejněn v USA, což může být matkou všech počátečních veřejných nabídek v historii USA. Alibaba je v USA a dalších regionech poměrně neznámá entita, i když její obrovská velikost je srovnatelná nebo dokonce větší než Amazon nebo eBay. Pro ocenění Alibaba jsem použil přístup diskontovaných peněžních toků a zjistil jsem, že tato úžasná společnost má hodnotu 191 miliard dolarů!

Pro společnost Alibaba DCF jsem provedl analýzu finančních výkazů a prognózy finančních výkazů a poté vypočítal volný hotovostní tok do firmy. Zde si můžete stáhnout finanční model Alibaba.

Níže je uveden bezplatný peněžní tok do společnosti Alibaba. Tok volných peněžních toků je rozdělen na dvě části - a) Historický FCFF ab) Prognóza FCFF.

- K historickým volným peněžním tokům vůči společnosti se dospěje z výkazu zisku a ztráty, rozvahy a peněžních toků společnosti z jejích výročních zpráv.

- Prognóza Výpočet volných peněžních toků firmám se provádí až po prognózování finančních výkazů (říkáme tomu jako příprava finančního modelu v aplikaci Excel). Základy finančního modelování jsou mírně složité a v tomto článku nebudu diskutovat o podrobnostech a typech finančních modelů.

- Bereme na vědomí, že bezplatný peněžní tok Alibaba do firmy rok od roku roste

- Abychom našli ocenění Alibaba, musíme najít současnou hodnotu všech budoucích finančních let (do věčnosti - hodnota terminálu)

# 6 - Box FCFF - negativní a rostoucí

Dne 24. března 2014 podala společnost Online storage společnost Box žádost o IPO a představila své plány na získání 250 milionů USD. Společnost se snaží vybudovat největší cloudovou platformu pro ukládání dat a konkuruje velkým společnostem, jako je Google Inc a jeho rival, Dropbox. Pokud chcete dále porozumět tomu, jak je Box oceňován, přečtěte si můj článek o Oceňování IPO Boxu

Níže jsou projekce Box FCFF na příštích 5 let

- Box je klasický případ rychle rostoucí cloudové společnosti, která přežívá díky cash flow z financí (viz případová studie č. 1)

- Box roste velmi rychlým tempem a měl by být schopen generovat volné peněžní toky do budoucna.

- Protože Box Free Cash Flow to Firm je záporných pro příštích 5 let, nemusí být moudré vypočítávat hodnotu Boxu pomocí přístupu Diskontované cash flow. V tomto případě je navržen přístup využívající relativní ocenění.

- Mám z tohoto IPO dost strach a ve skutečnosti jsem napsal článek o 10 nejstrašidelnějších detailech IPO. Vezměte prosím na vědomí, že jednou z nejstrašidelnějších podrobností v Box IPO je negativní bezplatný peněžní tok společnosti.

# 7 - Proč záleží na bezplatných peněžních tocích

- EPS lze vylepšit, ale Free Cash Flow to Firm nemůže - Ačkoli se EPS k měření výkonnosti společnosti široce používá, může být EPS snadno upraven (kvůli trikům účetních zásad) vedením a nemusí být nutně nejlepší měřítko pro výkon. Doporučuje se použít opatření, které neobsahuje účetní triky. Volný peněžní tok do firmy může být jedním z takových opatření, s nimiž nelze manipulovat účetními změnami.

- Nelze se brzy zbavit, pokud jsou volné peněžní toky do firmy pozitivní a rostou - společnosti, které produkují trvale vyšší a rostoucí úrovně volných peněžních toků do firmy, se pravděpodobně brzy neztratí, a investoři by to měli vzít v úvahu při investování do firmy .

- Dobrý ukazatel pro investory usilující o zhodnocení kapitálu - Pro investory orientované na růst budou společnosti s vysokými volnými peněžními toky do firmy pravděpodobně investovat své volné hotovosti pro Capex, které jsou nezbytné pro rozvoj jejich hlavního podnikání. Rostoucí úrovně volných peněžních toků jsou obecně vynikajícím ukazatelem budoucích zisků.

- Dobrý ukazatel pro investory, kteří hledají pravidelné dividendy - Pro investory s příjmy mohou být volné peněžní toky spolehlivým ukazatelem schopnosti společnosti udržet si dividendu nebo dokonce zvýšit její výplatu.

Nyní, když víte, že do firmy jsou zdarma peněžní toky, a co FCFE - bezplatný peněžní tok do vlastního kapitálu? Podívejte se na podrobný článek o volných peněžních tocích do vlastního kapitálu zde.

Závěr

Bereme na vědomí, že přebytek hotovosti generovaný společností (CFO + Finance) lze přibližně odhadnout jako volný hotovostní tok do firmy.Rovněž si všimneme, že EPS nemusí být nejlepším měřítkem pro měření výkonnosti společnosti, protože je náchylný k účetním trikům vedení. Lepším způsobem, jak měřit výkon společnosti investičními bankami a investory, je výpočet volných peněžních toků do firmy (FCFF), protože zkoumá schopnost společnosti přežít a růst bez externích zdrojů financování (kapitál nebo dluh). Diskontování všech budoucích volných peněžních toků do společnosti nám poskytlo hodnotu podniku společnosti. FCFF je navíc široce využíván nejen růstovými investory (hledajícími kapitálový zisk), ale také investory s příjmy (hledajícími pravidelné dividendy). Pozitivní a rostoucí FCFF znamená vynikající možnosti budoucího výdělku; negativní a stagnující FCFF však může být pro podnik příčinou obav.

Co bude dál?

Pokud jste se dozvěděli něco nového nebo jste si užili tento bezplatný peněžní tok na pevný příspěvek, zanechte prosím níže komentář. Dej mi vědět, co si myslíš. Mnohokrát děkuji a buďte opatrní.

Užitečný příspěvek

- Vzorec FCF

- FCFE

- Ocenění Alibaba FCFF

- Chyby v DCF <