Metody oceňování | Průvodce po 5 nejlepších modelech oceňování akcií

Metody oceňování vlastního kapitálu

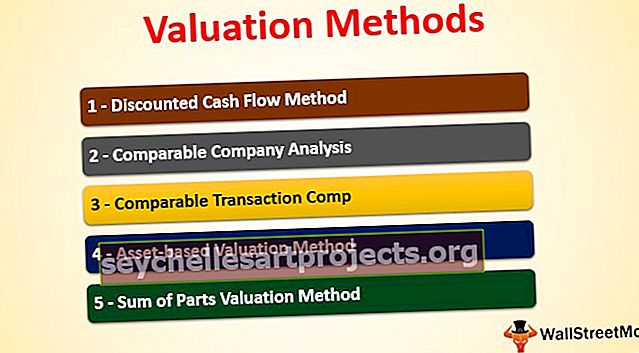

Metody oceňování jsou metody oceňování podniku / společnosti, které jsou primárním úkolem každého finančního analytika, a existuje pět metod oceňování společnosti, kterými jsou diskontovaný peněžní tok, který představuje současnou hodnotu budoucích peněžních toků, srovnatelná analýza společnosti, srovnatelné transakční společnosti, ocenění aktiv, což je reálná hodnota aktiv a součet částí, kde jsou přidány různé části entit.

Seznam 5 nejlepších metod oceňování akcií

- Metoda diskontovaných peněžních toků

- Srovnatelná analýza společnosti

- Srovnatelná transakční komp

- Metoda oceňování na základě aktiv

- Součet metody ocenění dílů

Pojďme si podrobně promluvit o každém z nich.

# 1 - Zlevněný peněžní tok

Níže uvedená tabulka shrnuje model oceňování diskontovaných peněžních toků Alibaba.

- DCF je čistá současná hodnota (NPV) peněžních toků plánovaných společností. DCF je založen na principu, že hodnota podniku nebo aktiva je skutečně založena na jeho schopnosti generovat peněžní toky.

- Proto se DCF spoléhá více na základní očekávání podnikání než na faktory veřejného trhu nebo historické modely. Jedná se o teoretičtější přístup, který se opírá o různé předpoklady.

- Analýza DCF pomáhá získat celkovou hodnotu podniku (tj. Hodnotu podniku), včetně dluhu i vlastního kapitálu.

- Při výpočtu se vypočítá současná hodnota (PV) očekávaných budoucích peněžních toků. Nevýhodou této techniky je odhad budoucích peněžních toků a konečné hodnoty spolu s vhodnou diskontní sazbou upravenou o riziko.

- Všechny tyto vstupy podléhají podstatnému subjektivnímu posouzení. Jakákoli malá změna ve vstupu významně změní ocenění akcií. Pokud je hodnota vyšší než náklady, je třeba zvážit investiční příležitost.

# 2 - Srovnatelná analýza společnosti

Níže je srovnatelná analýza společnosti Box IPO Equity Valuation Model

- Tato metoda oceňování akcií zahrnuje srovnání provozních metrik a modelů oceňování veřejných společností s cílovými společnostmi.

- Použití vícenásobného ocenění akcií je nejrychlejší způsob oceňování společnosti. Kromě toho je užitečné srovnávat společnosti, které provádějí srovnatelné analýzy společností. Důraz je kladen na zachycení provozních a finančních charakteristik firmy, jako je očekávaný budoucí růst v jediném čísle. Toto číslo se poté vynásobí finanční metrikou, aby se získala podniková hodnota.

- Tato metoda ocenění akcií se používá pro cílové podnikání s identifikovatelným tokem příjmů nebo výnosů, které může podnik udržovat. Pro podniky, které jsou stále ve fázi vývoje, se jako základ oceňovacích modelů používají předpokládané příjmy nebo výdělky.

# 3 - Srovnatelná transakční komp

Níže je srovnatelná transakce Comp of IPO Valuation

- Hodnota společnosti používající tuto metodu ocenění akcií se odhaduje analýzou ceny, která byla za podobných okolností zaplacena za podobné společnosti. Tento druh oceňovací metody pomáhá porozumět násobkům a prémiím placeným v konkrétním odvětví a tomu, jak byla ocenění soukromého trhu hodnocena jinými stranami.

- Tato metoda oceňování akcií vyžaduje znalost průmyslu a dalších aktiv. Při výběru společností pro tento typ analýzy je třeba mít na paměti, že existují podobnosti mezi faktory, jako jsou finanční charakteristiky, stejné odvětví a velikost transakce, typ transakce a charakteristiky kupujícího.

- Tato metoda oceňování akcií šetří čas na použití veřejně dostupných informací. Hlavní nevýhodou této oceňovací techniky je však množství a kvalita informací vztahujících se k transakcím. Tyto informace jsou většinou omezené, takže je obtížné vyvodit závěry. Tato obtíž se zhoršuje, pokud se společnost snaží zohlednit rozdíly v tržních podmínkách během předchozích transakcí ve srovnání se současným trhem. Může se například změnit počet konkurentů nebo předchozí trh může být v jiné části hospodářského cyklu.

- I když je každá transakce jiná, a proto ztěžuje přímé srovnání, precedenční analýza transakcí pomáhá zajistit obecné posouzení poptávky trhu po konkrétním aktivu.

- Oceněním v tomto typu analýzy by tedy bylo nejprve vybrat vesmír transakcí, najít potřebné finanční prostředky, poté rozšířit klíčové obchodní násobky a nakonec určit ocenění společnosti. Například pokud vaše společnost předpovídá, že v roce 2016 bude mít EBITDA 200 milionů USD a předchozí transakční analýza ukazuje, že cílové společnosti byly zakoupeny za 20x EBITDA, pak by vaše společnost měla hodnotu přibližně 4 miliardy USD.

# 4 - Na základě aktiv

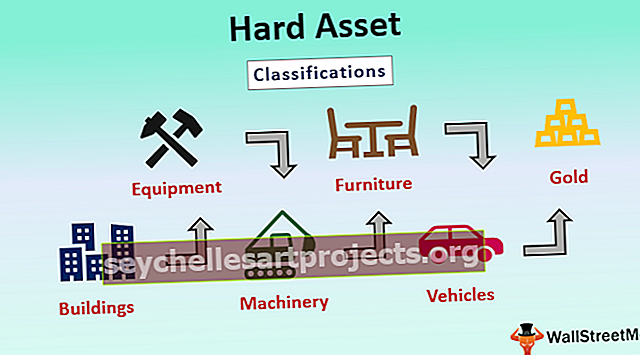

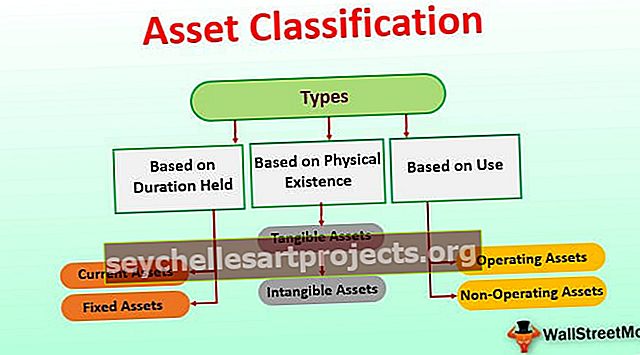

- Metoda oceňování na základě aktiv zohledňuje hodnotu aktiv a pasiv podniku. Podle tohoto přístupu se hodnota podniku rovná rozdílu mezi hodnotou všech jeho příslušných aktiv a hodnotou všech jeho příslušných závazků.

Lze jej snadno pochopit podle následujícího jednoduchého ilustrativního příkladu: -

Ředitelé společnosti ABC Ltd uvažují o koupi celého základního kapitálu společnosti XYZ Ltd.

Toto je rozvaha společnosti XYZ sro:

| Závazky | Aktiva |

| Základní kapitál 50000 | Fixní aktivum 735000 |

| Rezerva a přebytek 400 000 | Skladem 500000 |

| Ostatní věřitel 700000 | Ostatní dlužníci 700000 |

| Kontokorentní úvěr 800000 | Hotovost v ruce 15000 |

| Celkem: 1950000 | Celkem: 1950000 |

Ocenění pomocí přístupu založeného na aktivech:

| Údaje: | Množství |

| Aktiva: | 735000 |

| Fixní aktivum | |

| Skladem | 500 000 |

| Ostatní dlužníci | 700000 |

| Peníze v hotovosti | 15000 |

| Celková aktiva | 1950000 |

| Pasiva: | 700000 |

| Jiný věřitel | |

| Kontokorentní úvěr | 800000 |

| Pasiva celkem | 1500000 |

| Aktiva celkem - pasiva celkem | 450000 |

| Hodnota společnosti | 450000 |

# 5 - Metoda ocenění součtu dílů

Konglomerát s diverzifikovanými obchodními zájmy může vyžadovat jiný model ocenění. Zde oceňujeme každý podnik zvlášť a sčítáme ocenění vlastního kapitálu. Tento přístup se nazývá metoda ocenění součtu dílů.

Pojďme pochopit ocenění Součet dílů na příkladu hypotetické společnosti Mojo Corp.

Aby bylo možné ocenit konglomerát jako MOJO, lze k ocenění každého segmentu použít model oceňování akcií.

- Ocenění automobilového segmentu - Automobilový segment lze nejlépe ohodnotit pomocí poměrů EV / EBITDA nebo PE.

- Oceňování ropného a plynového segmentu - Pro ropné a plynárenské společnosti je nejlepším přístupem použití EV / EBITDA nebo P / CF nebo EV / boe (EV / barel ropného ekvivalentu)

- Ocenění softwarového segmentu - k ocenění softwarového segmentu používáme násobek PE nebo EV / EBIT

- Ocenění bankovního segmentu - k ocenění bankovního sektoru obecně používáme metodu P / BV nebo metodu zbytkového příjmu

- Segment elektronického obchodování - Používáme EV / tržby k oceňování segmentu elektronického obchodování (pokud segment není ziskový) nebo EV / odběratel nebo PE více

Celkové ocenění Mojo Corp = (1) Ocenění automobilového segmentu + (2) Ocenění segmentu ropy a zemního plynu + (3) Ocenění softwarového segmentu + (4) Ocenění bankovního segmentu + (5) Segment elektronického obchodování