Goodwill v účetnictví (definice, příklad) | Jak vypočítat?

Co je goodwill v účetnictví?

Goodwill v účetnictví je nehmotný majetek, který je generován, když jedna společnost kupuje jinou společnost za cenu, která je vyšší než cena součtu reálné hodnoty čistých identifikovatelných aktiv společnosti v době akvizice a je vypočítána odečtením hodnoty reálná hodnota čistého identifikovatelného majetku společnosti z celkové kupní ceny.

Podle účetních standardů US GAAP a IFRS je identifikován jako nehmotné aktivum s neurčitou dobou životnosti. Nejde o amortizaci; pravidelně se však (ročně) kontroluje, zda nedošlo ke snížení hodnoty.

Příklad dobré vůle - akvizice společnosti Apigee společností Google

zdroj: Google SEC Filings

Z výše uvedeného příkladu si povšimneme; Google koupil Apigee Corp za 571 milionů dolarů v hotovosti.

Tady je rozdělení pořizovací částky

- 127 milionů $ bylo přiděleno nehmotnému majetku

- Bylo získáno 41 milionů $.

- Získaná čistá aktiva činila 27 milionů USD

- Zbývajících 376 milionů $ bylo připsáno společnosti Goodwill.

Jak vypočítat goodwill v účetnictví fúzí a akvizic?

Naučíme se vypočítat Goodwill krok za krokem pomocí příkladu. Předpokládejme, že existuje společnost A, která získala společnost B za celkovou protihodnotu ve výši 480 milionů USD.

Pojďme se nyní podívat na kroky -

Krok 1 - Najděte účetní hodnotu aktiv

Účetní hodnotu aktiv najdete v rozvaze společnosti. Níže jsou uvedeny finanční údaje společnosti B.

Krok 2 - Najděte reálnou hodnotu aktiv

Reálnou hodnotu aktiv lze určit pomocí účetní firmy, protože jsou dobře vybaveni k oceňování aktiv firmy. Níže je uveden snímek reálné hodnoty aktiv společnosti B.

Krok 3 - Výpočet úprav reálné hodnoty

Úprava reálné hodnoty je rozdíl mezi reálnou hodnotou aktiv společnosti B a účetní hodnotou aktiv společnosti B

- Úpravy reálné tržní hodnoty = (100 - 80) + (180 - 100) - (40 - 40) - (40-20) = 20 + 80 - 0 - 20 = 80

Krok 4 - Výpočet nadměrné kupní ceny

Přebytečná kupní cena je bez skutečné ceny a účetní hodnoty cílové společnosti.

- Skutečná zaplacená cena - 480 milionů $

- Čistá účetní hodnota společnosti B = 100 $ + 80 + 60–20–40 = 180 $

- Nadměrná kupní cena = skutečná zaplacená cena - čistá účetní hodnota společnosti B = 480 - 180 USD = 300 USD

Krok 5 - Výpočet dobré vůle

Je to rozdíl mezi nadbytečnou kupní cenou a úpravami reálné hodnoty.

- Nadměrná kupní cena - úpravy reálné hodnoty = $ 300 - $ 80 = $ 220 milionů.

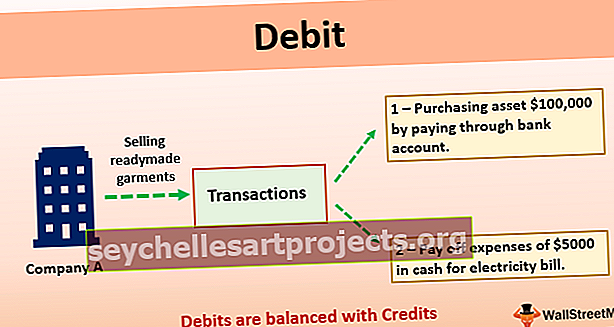

Účetnictví dobré vůle

Účetní zápisy

Obecně se zaznamenává do účetních deníků, pouze když je za ně zaplacena nějaká protihodnota v penězích nebo v hodnotě peněz.

Zápis do deníku se obvykle zaúčtuje takto:

Získané dílo Dr XXX

Goodwill Dr XXX

Hotovost / banka Cr XXX

Vezměme si příklad, abychom porozuměli zápisům deníku dobré vůle. Reálná hodnota čistých aktiv získaných společností ABC & Co při akvizici je 10 milionů $ a zaplacená částka je 12 milionů $, poté je deníkový zápis následující.

Aktiva (stálá aktiva / krátkodobá aktiva) Dr 10 milionů $

Goodwill (12 mil. - 10 mil.) Dr 2 miliony dolarů

Do banky / hotovost / akcie 12 milionů Cr

Co se stane s interně generovaným goodwillem?

Není uznáno jako aktivum, protože se nejedná o identifikovatelné aktivum ovládané podnikem, které lze spolehlivě ocenit pořizovací cenou. Následné výdaje na nehmotná aktiva, jako jsou značky, vydavatelské tituly a položky podobné povahy, jsou uznány jako náklad, aby se zabránilo interně generovanému goodwillu.

A co odpisy?

Podle mezinárodních účetních standardů se již neodepisuje ani neodepisuje. Místo toho by mělo být každý rok testováno na znehodnocení, jak je vysvětleno níže. Podle indických účetních standardů se však sloučení nebo sloučení dobré vůle odepisuje po celou dobu jeho životnosti. Jelikož je obtížné s přiměřenou jistotou odhadnout dobu použitelnosti, navrhuje se amortizovat po dobu nepřesahující pět let, pokud není odůvodněné poněkud delší období.

Pokud se očekává, že společnost zanikne nebo bude v platební neschopnosti, investoři obecně odečtou goodwill z jakéhokoli výpočtu, protože pravděpodobně nebude mít žádnou hodnotu pro další prodej.

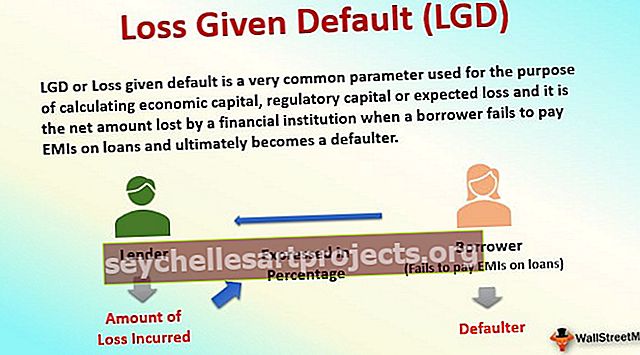

Snížení hodnoty dobré vůle

Goodwill musí být každý rok testován na znehodnocení. Ke snížení hodnoty dochází, když tržní hodnota aktiv poklesne pod účetní hodnotu. Poté je třeba jej snížit o částku, v níž tržní hodnota klesne pod účetní hodnotu.

Například společnost ABC Co koupila společnost za 12 milionů dolarů, přičemž 5 milionů je Goodwill. Po tolika letech podnikání se ztrátami máte pocit, že tržní hodnota aktiv získaných akvizicí společnosti ABC je velmi nízká a nyní je to pouze 9 milionů dolarů. V tomto případě tržní hodnota získaných aktiv poklesla o 3 miliony USD a je třeba ji snížit o stejnou částku.

V tomto případě je položka pro znehodnocení následující,

Ztráta ze znehodnocení A / c Dr 3 miliony

Goodwill A / c Cr 3 miliony

(Goodwill snížen o pokles tržní hodnoty aktiv získaných akvizicí ABC Co)

Pokud v následujících letech reálná hodnota dále poklesla, pak je vykázána v rozsahu pouze 5 milionů USD, a pokud reálná hodnota dále klesá, pak je snížení reálné hodnoty rozděleno mezi všechna aktiva.

Zrušení znehodnocení:

Dojde-li ke zrušení znehodnocení v důsledku zvýšení reálné hodnoty aktiv, pak je zrušení zrušeno alokováno tak, že se částka aktiv převede nejprve na aktiva jiná než Goodwill na poměrném základě a poté se přidělí později Goodwill.

Například ve výše uvedeném příkladu společnost ABC Co získala aktiva za 12 milionů dolarů, kde 5 milionů je Goodwill, a když tržní hodnota aktiv klesla na 6 milionů dolarů, pak musí být sníženo 6 milionů dolarů (12-6). Poté je znehodnoceno na celých 5 milionů dolarů a ostatní nabytá aktiva jsou úměrně o 1 milion dolarů.

V tomto případě, o 2 roky později, se tržní hodnota nabytých aktiv zvýšila o 4 miliony USD, poté byla hodnota 4 milionů USD nejprve rozdělena na aktiva do 12 milionů USD, a pokud zůstatek ještě zbývá, musí být přidělen Dobrou vůli.