Poměry rozvahy | Nejlepší 4 typy poměrů rozvahy

Co je analýza rozvahového poměru?

Poměr rozvahy označuje vztah mezi dvěma položkami rozvahy nebo analýzou položek rozvahy k interpretaci výsledků společnosti na kvantitativní bázi a následujícími rozvahovými poměry jsou finanční poměr, který zahrnuje poměr dluhu k vlastnímu kapitálu, koeficienty likvidity, které zahrnují hotovostní poměr, aktuální poměr, rychlý poměr a poměry efektivity, které zahrnují obrat pohledávek, obrat splatných účtů, poměr obratu zásob.

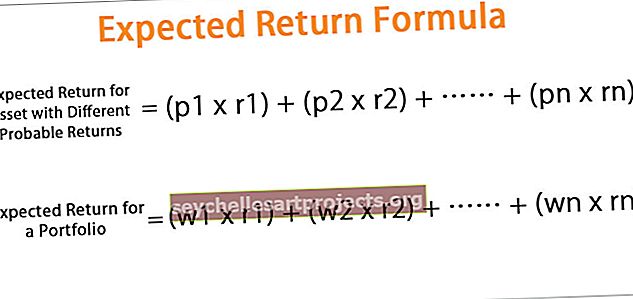

Tyto finanční poměry se používají k posouzení očekávaných výnosů, souvisejících rizik, finanční stability atd. A zahrnují zejména položky rozvahy, jako jsou aktiva, pasiva, vlastní kapitál atd.

Druhy poměru rozvahy

Lze jej zařadit do následujících kategorií:

# 1 - Poměry účinnosti

Tento typ analýzy poměru rozvahy, tj. Poměru efektivity, se používá k analýze toho, jak efektivně společnost využívá svá aktiva. Udává celkovou provozní výkonnost společnosti.

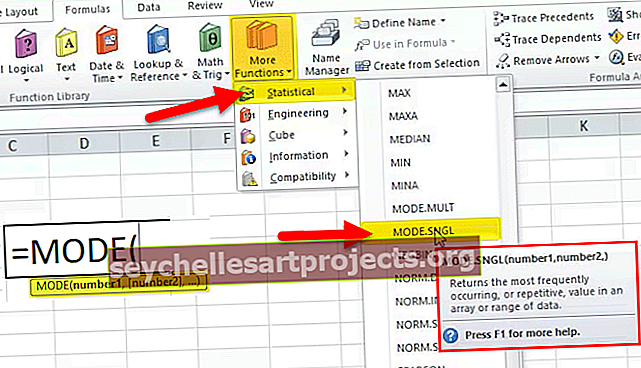

Různé poměry účinnosti jsou následující:

Ukazatel obratu zásob

Vypočítává se vydělením nákladů na prodané zboží průměrným inventářem, který má společnost k rozvahovému dni k dispozici.

Obrat zásob = náklady na prodané zboží / průměrný inventář.Poměr obratu zásob udává, jak rychle se inventář společnosti prodává. Jinými slovy, ukazují, kolikrát za rok společnost prodala svůj kompletní inventář a za rok jej doplnila. Nízký poměr obratu zásob naznačuje nižší tržby nebo to, že společnost drží zásoby zboží, které na trhu není žádané. Vysoký poměr obratu zásob však nemusí nutně znamenat zdravou pozici společnosti, pokud není spojena s dobrými údaji o prodeji.

Ukazatel obratu pohledávek

Poměr obratu pohledávek ukazuje, jak rychle může společnost vymáhat své pohledávky od svých zákazníků. Vypočítává se, jak je uvedeno níže:

Obrat pohledávek = Čistý prodej / Průměrné pohledávkyVysoký poměr obratu pohledávek naznačuje, že peníze, které společnost očekává od svých zákazníků, jsou zaseknuté v úvěru, tj. Zákazníci se snaží platit účty. I když je třeba analyzovat obrat pohledávek ve srovnání s kolegy společnosti ve stejném odvětví, protože úvěrové období poskytované zákazníkům se v jednotlivých odvětvích liší. Například hotovostní a přepravní podnikání bude mít ve srovnání s zpracovatelským průmyslem vždy menší úvěrové období

Poměr obratu závazků

Ukazatel obratu závazků udává, jak rychle je společnost schopna platit svým věřitelům. Vypočítává se vydělením nákupů věřiteli k rozvahovému dni.

Obrat závazků = Nevyřízené nákupy / věřiteléUdává, zda společnost platí svým dodavatelům včas nebo ne. Nízký obrat závazků dále naznačuje, že společnost nevyužívá výhod, které by mohla získat z úvěrového období, které jim poskytnou dodavatelé. Podobně jako u obratu pohledávek na účtu je třeba analyzovat také poměr závazků na základě odvětví, ve kterém společnost působí.

Poměr obratu aktiv

Poměr obratu aktiv se vypočítá jednoduše vydělením prodeje celkovými aktivy společnosti. Ukazuje, jak efektivně společnost využívá svá aktiva k vytváření výnosů.

Obrat aktiv = Čistý prodej / Celková aktivaČistý poměr obratu pracovního kapitálu

Čistý poměr pracovního kapitálu udává, zda byl provozní kapitál společnosti účinně využit k generování tržeb.

Čistý pracovní kapitál = Čistý prodej / Čistý pracovní kapitál# 2 - Liquidity Ratio

Tento typ analýzy poměru rozvahy je také známý jako poměr bankéře. Ukazuje to schopnost firmy dostát svým krátkodobým závazkům. Poměr likvidity je závislý na odvětví a v jednotlivých průmyslových odvětvích se výrazně liší.

Současný poměr

Current Ratio udává, jak snadno může společnost likvidovat svá oběžná aktiva, aby mohla splatit své krátkodobé závazky. Vypočítává se vydělením oběžných aktiv krátkodobými závazky.

Současný poměr = oběžná aktiva / krátkodobé závazkyV ideálním případě by aktuální poměr měl být vyšší než 1,33krát. CR méně než 1 může znamenat, že společnost získává krátkodobé prostředky z trhu za účelem vytváření dlouhodobých aktiv, čímž dochází k odklonění fondů.

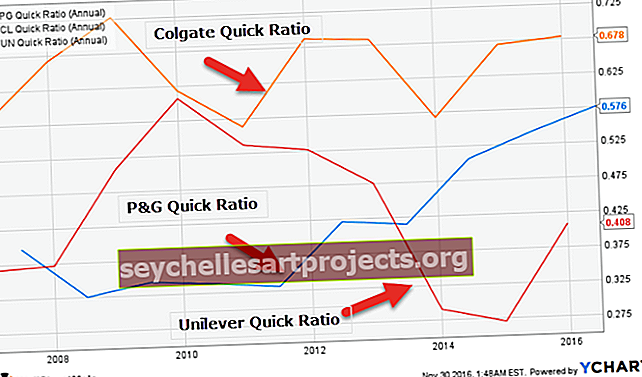

Rychlý poměr

Rychlý poměr je také známý jako poměr kyselého testu. Jedná se o přísnější způsob analýzy likvidity společnosti. Vypočítává se takto:

Rychlý poměr = (aktuální aktiva - inventář)Zásoby jsou hlavní součástí oběžných aktiv společnosti; v době tísně však nemusí být snadno směnitelné na hotovost, a proto jej nelze použít k okamžitému vymáhání dluhu.

Peněžní poměr

Nejkonzervativnějším ukazatelem likvidity je poměr hotovosti. Hotovost je nejlikvidnějším aktivem v rozvaze společnosti, a proto poměr hotovosti udává, jaké je procento, do kterého hotovost přítomná ve společnosti pokrývá krátké závazky společnosti. Obvykle se používá pro společnost v nouzi.

Peněžní poměr = hotovost + obchodovatelné cenné papíry / aktuální# 3 - Solventnostní poměr

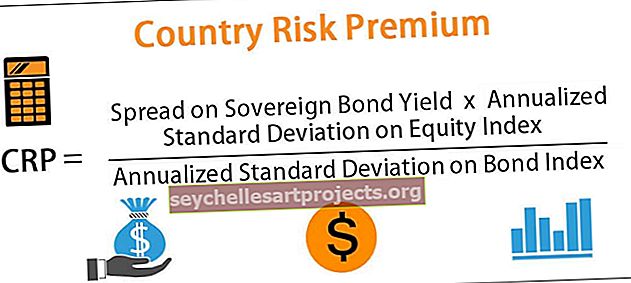

Tento typ rozvahového poměru, tj. Ukazatel solventnosti, měří schopnost společnosti splácet své dluhové závazky. Ukazuje, zda společnost chrlí dostatek peněžních toků ke splnění svého krátkodobého a dlouhodobého dluhového závazku.

Typy koeficientu solventnosti jsou následující,

Poměr dluhu k vlastnímu kapitálu

Poměr dluhu k vlastnímu kapitálu se také nazývá finanční převody. Udává, kolik kapitálu je k dispozici na krytí dluhových závazků.

Dluh k vlastnímu kapitálu = celkový dlouhodobý dluh / fond akcionářůPoměr krytí dluhové služby (DSCR)

Poměr DSCR označuje schopnost společnosti splácet své dluhové závazky.

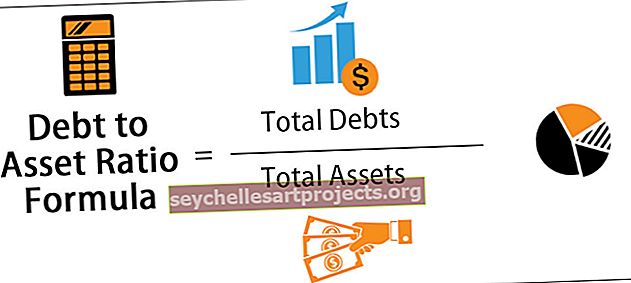

DSCR = (zisk po zdanění + odpisy + úroky ) / ( splátky úroků + splátky jistiny + splátky leasingu)Poměr dluhu k aktivu

Dluh vůči majetku se používá k analýze toho, jaká část aktiv společnosti je financována dluhem. Vysoké číslo označuje vysokou finanční páku

Dluh k aktivu = celková aktiva / celkový dluh# 4 - Poměr ziskovosti

Tyto rozvahové poměry měří celkovou ziskovost podniku. Níže jsou uvedeny typy ukazatelů ziskovosti.

Návratnost aktiva

Návratnost aktiv měří účinnost, s jakou jsou celková aktiva společnosti schopna generovat čistý zisk. Vysoká hodnota poměru označuje efektivní využití aktiv společnosti.

Dluh k aktivu = celková aktiva / celkový dluhNávratnost kapitálu

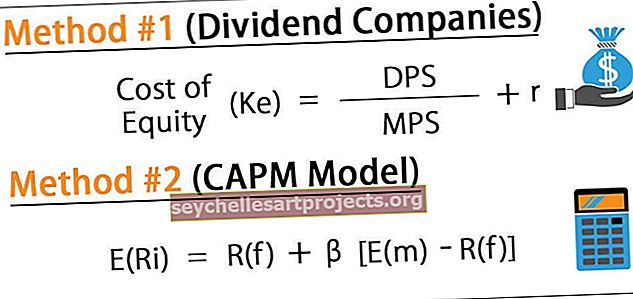

Návratnost vlastního kapitálu je měřítkem výnosů, které společnost generuje ve srovnání s vlastním kapitálem investovaným do firmy.

ROE = čistý příjem / vlastní kapitál akcionáře