Provozní příjem (definice, příklady) Jak interpretovat?

Co je provozní příjem?

Provozní příjem, známý také jako EBIT nebo Opakovaný zisk, je důležitým měřítkem měření zisku a odráží provozní výkonnost podniku a nebere v úvahu neprovozní zisky nebo ztráty, které podnikání utrpělo, dopad finanční páky a daně faktory. Vypočítává se jako rozdíl mezi hrubým ziskem a provozními náklady podniku.

Stručně řečeno, jedná se o příjem / zisk po očištění všech nákladů kromě finančních nákladů.

Jak zjistit provozní příjem

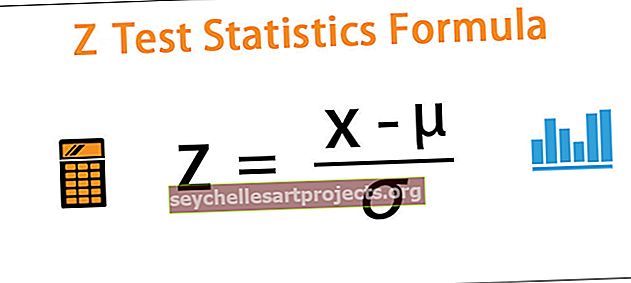

Některé z populárních vzorců provozních výnosů jsou uvedeny níže:

1) Provozní příjem = hrubý zisk - provozní náklady

- Hrubý zisk = čistý prodej - náklady na prodané zboží

- Opex = všeobecné administrativní náklady + výdaje na prodej a distribuci + odpisy

2) Provozní příjem = Čistý prodej - Přímé náklady - Nepřímé náklady

3) Provozní příjem = Čistý prodej - Náklady na prodané zboží - Provozní náklady

4) Provozní příjem = zisk po zdanění (PAT) + daňové výdaje + úrokové výdaje (finanční náklady)

Jak vidíme, všechny tyto vzorce lze použít k odvození provozního příjmu a uživatel se může rozhodnout pro některý z výše uvedených způsobů výpočtu provozního příjmu pro podnik.

Příklady provozních výnosů

Pojďme pochopit koncept výpočtu provozních výnosů pomocí několika příkladů:

ABC limited se zabývá výrobou dárků na míru. Společnost vykázala celkový prodej ve výši 4200 USD během roku končícího v prosinci 2018. Z celkového prodeje bylo společnosti 200 vráceno z důvodu vad. Během roku vznikly společnosti náklady na prodané zboží ve výši 3000 USD při výrobě dárků na míru.

Následují výdaje vzniklé společnosti v průběhu roku:

Na základě výše uvedených informací můžeme provést výpočet.

Nejprve zjistíme čistý prodej, náklady na prodané zboží a provozní náklady.

Krok 1 - Najděte čistý prodej

Krok 2 - Zjistěte cenu prodaného zboží

Krok 3 - Výpočet celkových provozních nákladů

Krok 4 - Najděte provozní příjem

Nyní z výše uvedených informací vypočítáme následující.

(Nezapomeňte, že jsme nezahrnuli úrokové a daňové výdaje, protože nejsou zahrnuty do výpočtu.)

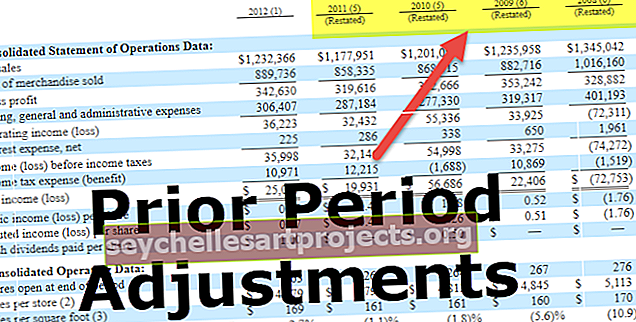

Boeing Inc.

Pojďme to pochopit pomocí dalšího příkladu výpočtu provozního výnosu velké společnosti Boeing Inc.

Následuje účet P&L společnosti Boeing Inc za poslední 3 roky

zdroj: Výroční zpráva Boeingu

Na výše uvedeném snímku obrazovky můžeme snadno vidět, jak se tento příjem (příjmy z provozu) společnosti změnil v letech 2008 až 2010, a můžeme provádět analýzy pro měření provozní efektivity.

Body, které stojí za zmínku na základě výše uvedené analýzy:

- Od roku 2008 do roku 2010 se tržby zvýšily o 5,58% (64306 USD v roce 2010 oproti 60909 USD v roce 2008). Poměr krytí úroků se však snížil z 19,55krát v roce 2008 na 9,63krát v roce 2010. Je důležité si uvědomit, že vyšší poměr krytí úroků je lepším znamením finančního zdraví podniku.

- Od roku 2008 do roku 2009 se tržby zvýšily o 12,10% (68 281 USD v roce 2009 oproti 60 909 USD v roce 2008); Provozní příjem se však snížil v absolutním vyjádření o 1854 USD (2096 USD v roce 2009 oproti 3950 USD v roce 2008) a ukazatel marže provozního zisku se snížil ze 6,49% v roce 2008 na skromných 3,07% v roce 2009.

Pomáhá lépe porozumět růstu výnosů a růstu zisku a pomáhá smysluplně nahlédnout do podnikání.

Výhody

- Používá se k měření provozní efektivity podniku a výpočtem provozní marže různých podniků lze porovnat provozní efektivitu.

- Výpočet je jednoduchý a většinou standardizovaný, což vede také ke snadnému srovnání mezi firmami.

- Je úzce propojen a monitorován bankami a finančními institucemi, které poskytují úvěry podniku. Různé důležité ukazatele, například Poměr krytí úroků, jsou odvozeny pouze z provozních výnosů.

Nevýhody

- Nezahrnuje úrokové náklady ani daňové výdaje podniku. Nejedná se tedy o správné měřítko pro stanovení čisté hodnoty bohatství vytvořeného obchodem pro různé zúčastněné strany.

- Některé společnosti při výpočtu provozního výnosu někdy zahrnují neprovozní položky, jako jsou zisky z investic. Jakýkoli takový účastník / analytik musí před provedením jakéhokoli srovnání a výsledných závěrů zajistit konzistenci metody výpočtu.

- Nenajde mnoho využití, pokud má někdo zájem o nalezení volných peněžních toků podniku, protože se neupravuje o úrokové výdaje, což má za následek peněžní odliv.

Závěr

Provozní příjem je důležitým měřítkem, které zdůrazňuje provozní efektivitu podnikání a to, jak dobré vedení přeměňuje jejich úsilí na zisky. Pomáhá potenciálním investorům a věřitelům podniku posoudit, jak výnosný je podnik, do kterého hodlají investovat / půjčovat, protože ukazuje příjmy z hlavní činnosti společnosti a vylučuje z její působnosti veškerý neprovozní příjem.

Kromě toho pomáhá při měření provozního úspěchu podniku a není ovlivněn finanční pákou a daňovým faktorem. Úspěch podniku závisí na tom, jak dobře je společnost řízena, a pomáhá při plnění těchto kritérií, protože jasně zdůrazňuje poptávku po obchodním produktu a službách zohledněním prodeje a také nákladů, které podniku vzniknou při plnění těchto prodejů. převzetím všech provozních nákladů.