Diverzifikovatelné riziko (definice, příklady) Co je to diverzifikovatelné riziko?

Diverzifikovatelná definice rizika

Diverzifikovatelné riziko, známé také jako nesystematické riziko, je definováno jako riziko specifické pro danou společnost, a proto ovlivňuje spíše cenu dané jednotlivé akcie než ovlivňuje celé odvětví nebo odvětví, ve kterém firma působí. Jednoduchým příkladem diverzifikovatelného rizika by byla pracovní stávka nebo regulační pokuta pro společnost. Takže i když průmysl vykazuje dobrý růst, bude tato konkrétní firma čelit výzvám a její akcionáři mohou vidět nižší ceny, i když se odvětví může dobře vyvíjet.

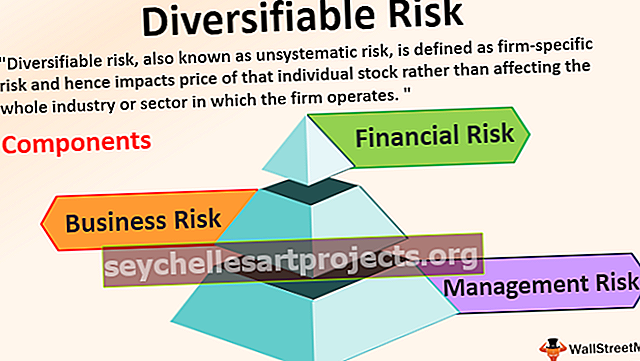

Součásti diverzifikovatelného rizika

Tři hlavní složky diverzifikovatelného rizika jsou následující:

# 1 - Obchodní riziko

Obchodní riziko vzniká kvůli výzvám, kterým firma při podnikání čelí. Mohou být interní i externí, ale jsou specifické pouze pro firmu. Řekněme, že velká farmaceutická firma vynakládá značné množství finančních prostředků na výzkum a vývoj, ale nemohla pro ni najít patent, pak to ovlivní peněžní tok a ziskovost firmy. Toto bude interní příklad diverzifikovatelného rizika. Na druhou stranu, pokud je firma schopna uvolnit nový produkt na trh, ale po 2 týdnech je zakázán, protože neprošel některými kontrolami, bude to vnější obchodní riziko.

# 2 - Finanční riziko

Finanční riziko je čistě interní riziko firmy, protože souvisí s strukturou kapitálu a peněžních toků napříč firmou. Aby byla firma solventní a prošla dobou nepokojů, je nutné, aby kapitálová struktura byla robustní a aby společnost měla optimální úroveň dluhu a vlastního kapitálu.

# 3 - Manažerské riziko

Toto je pro společnost nejrizikovější a nejobtížněji spravovatelný segment. Změna ve vedení má obrovský dopad, protože vždy existuje hrozba rezignace blízkých spolupracovníků odcházejícího vůdce. To má dopad nejen na budoucí strategický růst, ale také na současné strategické transformace, kterými společnost prochází. A přinejmenším lze říci, že lze říci, že žádná strategie na světě nemůže čelit problému správy a řízení společností.

Příklady diverzifikovatelného rizika

Nejjednodušší způsob, jak zmírnit diverzifikovatelné riziko, je diverzifikovat. Zkusme to pochopit na jednoduchém příkladu. Zvažte podílový fond, který investuje jménem svých investorů a je na vzestupu v IT odvětvích. Fond chce investovat 120 000 USD.

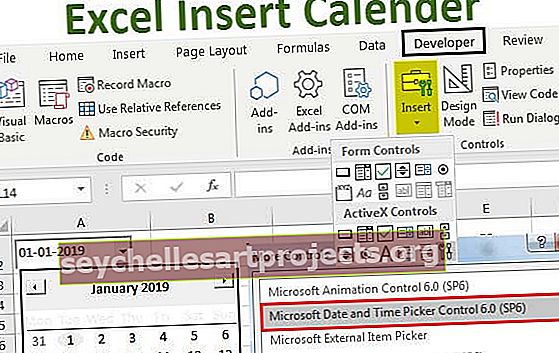

Tuto šablonu Excel Diversifiable Risk Excel si můžete stáhnout zde - Šablona Excel Diversifiable Risk ExcelMohou existovat dva scénáře:

# Scénář 1

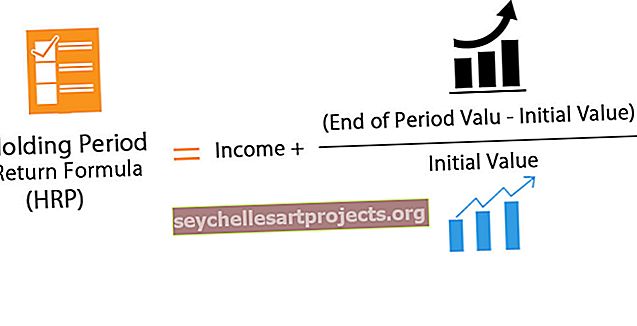

Vzhledem k tomu, že podílový fond je v IT sektoru vzestupný, investuje do firmy nejen s nejrobustnějším modelem, ale je také lídrem na trhu ve svém segmentu - Google (Alphabet). Společnost doufá v dvouciferný růst a investuje s časovým rámcem 5 let za cenu 1200 $. Akcie poskytují konzistentní výnos 15% po dobu prvních 3 let podle očekávání. Ve 4. roce však Evropská unie zavedla některá nařízení k omezení dlouhodobých problémů s ochranou soukromí. To ovlivňuje obchodní model Google a ovlivňuje jeho ziskovost. To vede ke zhroucení akcií o 40%. Google však tyto problémy brzy vyřeší a v 5. roce je akcie zpět na správné cestě a poskytuje návratnost 20%. Celková návratnost za 5 let je celkem 14% kvůli 1 velmi špatnému roku.

Investice bez diverzifikace

Částka příspěvku 5 let Googlu

- = 1368,79 * 100,00

- Částka za 5 let Googlu = 136878,75

Vrátit se

- = (136878,75–120000,00) / 120000,00

- Návratnost = 14%

# Scénář 2

Místo toho, aby všechny peníze vložila do Googlu, firma investuje do 4 hlavních IT firem - Google, Facebook, Apple, Accenture, přičemž počáteční investice se rovná 120 000 USD. Předpokládejme, že facebook, apple a Accenture poskytují mnohem nižší výnosy ve srovnání s Google, ale nejsou ovlivněny žádným regulačním rozhodnutím. Proto i když nedávají vysoké výnosy, ale také nespadly jako Google v roce 4.

Investice s diverzifikací

Částka příspěvku 5 let Googlu

= 1368,79 * 50,00

- Částka příspěvku 5 let od Facebooku = 68439,38

Vrátit se

- = (68439,38-60000,00) / 60000,00

- Návratnost = 14%

Částka příspěvku 5 let Facebooku

= 322,10 * 100,00

- Částka příspěvku 5 let Facebooku = 32210,20

Vrátit se

- = (32210,20-20000,00) /20000,00

- Návratnost = 61%

Podobně vypočítáme částku po 5 letech a návratnost Apple a Accenture.

Jablko

Accenture

Celková návratnost pro scénář 2, s ohledem na peněžní toky společnosti Apple a Accenture podobné Facebooku.

Celková částka po 5 letech bude tedy následující,

- = 68439,38 + 32210,2 + 26764,51 + 25525,63

- Celková částka za 5 let = 152939,72

Návrat bude -

= (152939,72 - 60000 - 60000) / (60000 + 60000)

Návratnost = 27%

Podrobné výpočty naleznete v přiloženém listu aplikace Excel výše.

Rozdíl ve výnosech ze dvou scénářů jasně ukazuje, jak diverzifikace chrání vaše výnosy a počáteční investice.

Důležité poznámky o diverzifikovatelném riziku

- Diverzifikovatelné nebo nesystematické riziko je riziko specifické pro danou společnost ve srovnání se systematickým rizikem, kterým je specifické riziko průmyslového odvětví nebo konkrétněji riziko ovlivňující celý trh nebo odvětví. Jedná se o nepředvídatelné riziko a může nastat kdykoli, může to být způsobeno - podvodem, stávkou za práci, regulační pokutou, přeskupením managementu, interními faktory nebo jakýmikoli novinkami specifickými pro firmu.

- Diverzifikovatelné riziko v tomto pojmu znamená riziko, které lze snížit bez negativního dopadu na výnosy, a nejlepší na tom je, že jej lze zmírnit dodržováním jednoduchých diverzifikačních strategií ve vašich investicích. Například pro diverzifikaci rizika u IT akcií lze diverzifikovat jeho investice do Google, Accenture a Facebook.

Závěr

Diverzifikovatelné riziko by mohlo znít jako zbytečné, ale je to jedna z nezbytných investic, které by člověk měl provést, pokud chce mít nejen lepší výnosy, ale také chránit počáteční jistinu. Nemůže existovat žádný jiný způsob, jak zajistit, že na vás nebudou mít vliv nesystematická rizika specifická pro danou firmu.