Hranice bezpečnostního trhu (sklon, vzorec) Průvodce rovnicí SML

Co je to Security Market Line (SML)?

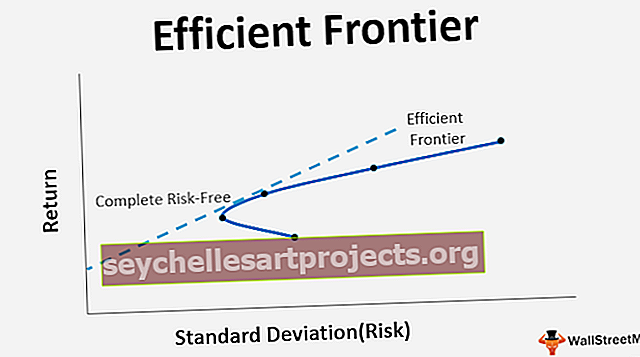

Linka bezpečnostního trhu (SML) je grafickým znázorněním modelu oceňování kapitálových aktiv (CAPM) a poskytuje očekávanou návratnost trhu na různých úrovních systematického nebo tržního rizika. Nazývá se také „charakteristická linie“, kde osa x představuje beta nebo riziko aktiv a osa y představuje očekávaný výnos.

Rovnice na trhu s bezpečností

Rovnice je následující:

SML : E (R i ) = R f + β i [E (R M ) - R f ]

Ve výše uvedeném vzorci řádku trhu s cennými papíry:

- E (R i ) je očekávaná návratnost zabezpečení

- R f je bez rizika rychlost a představuje na ose y na SML

- β i je nediferencovatelné nebo systematické riziko. Je to nejdůležitější faktor SML. Podrobně o tom pojednáme v tomto článku.

- E (R M ) se očekává návratnost tržního portfolia M.

- E (R M ) - R f je znám jako Market Risk Premium

Výše uvedenou rovnici lze graficky znázornit takto:

Vlastnosti

Charakteristiky linie bezpečnostního trhu (SML) jsou uvedeny níže

- SML je dobrým vyjádřením nákladů na investiční příležitosti, které poskytuje kombinaci bezrizikového aktiva a tržního portfolia.

- Portfolio zabezpečení s nulovou beta verzí nebo portfolio s nulovou beta verzí má očekávanou návratnost portfolia, která se rovná bezrizikové sazbě.

- Sklon linie bezpečnostního trhu je určen tržní rizikovou prémií, která je: (E (R M ) - R f ). Vyšší prémie za tržní riziko strmější sklon a naopak

- Všechna aktiva, která mají správnou cenu, jsou zastoupena na SML.

- Aktiva nad hodnotou SML jsou podhodnocena, protože poskytují vyšší očekávaný výnos pro danou míru rizika.

- Aktiva, která jsou pod hodnotou SML, jsou nadhodnocena, protože mají nižší očekávané výnosy při stejné míře rizika.

Příklad linie zabezpečení na trhu

Nechte bezrizikovou sazbu o 5% a očekávaný výnos z trhu je 14%. Zvažte dva cenné papíry, jeden s beta koeficientem 0,5 a druhý s beta koeficientem 1,5 vzhledem k tržnímu indexu.

Pojďme nyní pochopit příklad řádku trhu s bezpečností, výpočet očekávané návratnosti pro každé zabezpečení pomocí SML:

Očekávaný výnos pro zabezpečení A podle rovnice řádku trhu s cennými papíry je uveden níže.

- E (R ) = R f + p i [E (R M ), - R f ]

- E (R ) = 5 + 0,5 [14-5]

- E (R ) = 5 + 0,5 x 9 = 9,5%

Očekávaný výnos pro zabezpečení B:

- E (R B ) = R f + β i [E (R M ) - R f ]

- E (R B ) = 5 + 1,5 [14 - 5]

- E (R B ) = 5 + 1,5 × 9 = 18,5%

Jak je tedy vidět výše, Zabezpečení A má nižší beta; proto má nižší očekávaný výnos, zatímco bezpečnost B má vyšší koeficient beta a má vyšší očekávaný výnos. Je to v souladu s obecnou finanční teorií vyššího rizika a vyššího očekávaného výnosu.

Sklon linie trhu s cennými papíry (Beta)

Beta (sklon) je základním měřítkem v rovnici linie bezpečnostního trhu. Pojďme o tom tedy podrobně diskutovat:

Beta je měřítkem volatility nebo systematického rizika nebo cenného papíru nebo portfolia ve srovnání s trhem jako celkem. Trh lze považovat za orientační tržní index nebo koš univerzálních aktiv.

Pokud Beta = 1, pak má akcie stejnou úroveň rizika jako na trhu. Vyšší beta, tj. Větší než 1, představuje rizikovější aktivum než trh a beta menší než 1 představuje menší riziko než trh.

Vzorec pro Beta:

β i = Cov (R i , R M ) / Var (R M ) = ρ i, M * σ i / σ M

- Cov (R i , R M ) je kovariancí aktiva i a trhu

- Var (R M ) je rozptyl trhu

- ρ i, M je korelace mezi aktivem i a trhem

- σ i je směrodatná odchylka aktiva i

- σ i je směrodatná odchylka tržního indexu

Ačkoli Beta poskytuje jediné opatření k pochopení volatility aktiva vzhledem k trhu, beta nezůstává konstantní s časem.

Výhody

Vzhledem k tomu, že SML je grafickým znázorněním CAPM, výhody a omezení SML jsou stejné jako u CAPM. Podívejme se na výhody:

- Snadné použití: SML a CAPM lze snadno použít k modelování a odvození očekávaného výnosu z aktiv nebo portfolia

- Model předpokládá, že portfolio je dobře diverzifikované, a proto zanedbává nesystematická rizika usnadňující srovnání dvou diverzifikovaných portfolií

- CAPM nebo SML zvažuje systematické riziko, které ostatní modely zanedbávají, jako je model Dividend Discount Model (DDM) a vážený průměr nákladů kapitálu (WACC).

To jsou významné výhody modelu SML nebo CAPM.

Omezení

Pojďme se podívat na omezení:

- Bezrizikovou sazbou je výnos krátkodobých státních cenných papírů. Bezriziková sazba se však může časem měnit a může mít ještě kratší dobu trvání, což způsobí volatilitu

- Tržní výnos je dlouhodobý výnos z tržního indexu, který zahrnuje výplaty kapitálu i dividend. Tržní návratnost by mohla být záporná, což je obecně vyváženo používáním dlouhodobých výnosů.

- Tržní výnosy se počítají z minulých výkonů, které nelze v budoucnu považovat za samozřejmost.

- Sklon SML, tj. Tržní riziková prémie a koeficient beta, se může časem měnit. Může dojít k makroekonomickým změnám, jako je růst HDP, inflace, úrokové sazby, nezaměstnanost atd., Které mohou SML změnit.

- Významným vstupem SML je koeficient beta; předpovídat přesnou beta verzi modelu je však obtížné. Spolehlivost očekávaných výnosů z SML je tedy sporná, pokud nebudou brány v úvahu správné předpoklady pro výpočet beta.

Závěr

SML poskytuje grafické znázornění modelu oceňování kapitálových aktiv, aby poskytoval očekávané výnosy pro systematické nebo tržní riziko. Portfolia za spravedlivé ceny leží na SML, zatímco podhodnocené a nadhodnocené portfolio leží nad a pod řádkem. Investice investora s rizikem averze je častěji v blízkosti osy y než na začátku řádku, zatímco investice investora s rizikem by ležela výše na SML. SML poskytuje příkladnou metodu pro srovnání dvou investičních cenných papírů; to samé však závisí na předpokladech tržního rizika, bezrizikových sazeb a beta koeficientů.