Daňový štít (definice, příklad) | Jak to funguje?

Co je daňový štít?

Daňový štít je snížení zdanitelného příjmu uplatněním nároku na odpočet povolený u určitých výdajů, jako jsou odpisy majetku, úroky z dluhů atd., A vypočítá se vynásobením odečitatelného nákladu pro aktuální rok sazbou daně jako použitelné na dotyčnou osobu.

Daňový štít je snížení zdanitelného příjmu pro jednotlivce nebo společnost dosažené nárokováním odpočtu daně z úroků z hypotéky, výdajů na lékařskou péči, charitativního daru, amortizace a amortizace.

- Tento příjem snižuje zdanitelný příjem poplatníka za daný rok nebo odvádí daň z příjmu do budoucích období. Je to způsob, jak ušetřit peněžní toky a zvýšit hodnotu firmy.

- Tuto strategii lze použít ke zvýšení hodnoty podniku, protože snižuje daňovou povinnost, která by jinak snížila hodnotu majetku účetní jednotky.

- Jsou cestou, jak ušetřit odtoky peněz a ocenit hodnotu firmy. Daňový štít různými způsoby zahrnuje typy výdajů, které jsou odečitatelné od zdanitelného příjmu.

Proč je to důležité?

Daňový štít s nižšími daňovými účty, což je jeden z hlavních důvodů, proč daňoví poplatníci, ať už jednotlivci nebo korporace, tráví značné množství času určováním toho, na který odpočet a kredity mají nárok každý rok.

Existují různé položky / výdaje, ať už jde o hotovost nebo bezhotovostní platby, na které jednotlivec nebo společnost uplatňuje výhody daňového štítu

Daňový štít na odpisy

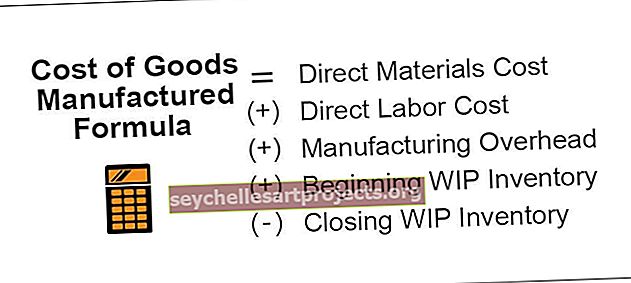

- Daňovým štítem proti odpisům je řádná správa majetku za účelem uložení daně. Štít odpisové daně je technika snižování daně, při které jsou odpisy odečteny od zdanitelného příjmu.

- Toto je položka bezhotovostní platby, ale dostaneme odpočet z našeho zdanitelného příjmu. To se stane hlavním zdrojem přílivu hotovosti, který jsme ušetřili tím, že jsme nedali daň z částky odpisů.

- Je to jako rezerva, kterou každý rok vytváříme s ohledem na její kapitálové výdaje.

Příklad výpočtu daňového štítu při odpisech

Společnost přezkoumává investiční návrh do projektu zahrnujícího kapitálové výdaje ve výši 90 000 000 USD do zařízení a strojů. Projekt by měl životnost 5 let, na jehož konci by zařízení a stroje mohly získat hodnotu 30,00 000 USD.

Dále by projekt potřeboval provozní kapitál ve výši 12 50 000 USD, který by byl vybudován během roku 1 a který by byl z projektu uvolněn na konci roku 5. Očekává se, že projekt přinese následující peněžní zisky:

| Rok | 1 | 2 | 3 | 4 | 5 |

| Peněžní zisky ($) | 35, | 30 | 25 | 20 | 20 |

25% odpisy pro stroje a stroje jsou k dispozici na základě zrychleného odpisu jako osvobození od daně z příjmu. Předpokládejme, že daň z příjmů právnických osob je zaplacena jeden rok pozadu za období, ke kterým se vztahuje, a nárok na odpisy za první rok by byl uplatněn proti ziskům roku 1.

Účetní management vypočítal čistou současnou hodnotu (NPV) projektu pomocí podnikového cíle společnosti ve výši 20% míry před zdaněním a zohlednil daňový dopad na peněžní toky. Peněžní toky projektu by měly zahrnovat dopady daně. Očekává se, že daň z příjmu právnických osob bude po dobu trvání projektu 35%, a tedy míra návratnosti společnosti po zdanění je 13% (20% * 65%).

Požadované:

- Výpočet peněžních toků po zdanění se sazbou po zdanění.

- Vypočítejte čistou současnou hodnotu (NPV) projektu s ohledem na vzorec daňového štítu.

Daň z hotovostního zisku ($ za '00 000 s)

| Rok zisku | Peněžní zisk | Daň @ 35% | Rok platby daně |

| 1 | 35 | 12,25 | 2 |

| 2 | 30 | 10,50 | 3 |

| 3 | 25 | 8,75 | 4 |

| 4 | 20 | 7.00 | 5 |

| 5 | 20 | 7.00 | 6 |

Odpisy - sleva na dani ($ v '000 000)

| Rok | Snižování rovnováhy | Odpisy při 25% | Sleva na dani / (splatná daň) 35% z odpisů | Rok peněžního toku |

| 0 | 90 000 | 0 | 0 | 0 |

| 1 | 67 500 | 22.500 | 7,875 | 2 |

| 2 | 50,625 | 16,875 | 5,906 | 3 |

| 3 | 37,969 | 12,666 | 4,430 | 4 |

| 4 | 28,476 | 9,492 | 3.322 | 5 |

| 5 | 21,357 | 7.119 | 2,492 | 6 |

| Zisk z prodeje strojů a zařízení (30 000 - 21 357) | (8 643) | (3,025) | 6 | |

Výpočet NPV projektu ($ v '000 000)

| Rok | Investice | Ušetřena daň z odpisů | Peněžní zisky | Daň ze zisku | Čistý peněžní tok | Diskontní faktor na 13% | Současná hodnota | |

| Rostliny a stroje | Pracovní kapitál | |||||||

| 0 | (90) | 0 | 0 | 0 | 0 | (90) | 1,00 | (90) |

| 1 | 0 | (12,5) | 0 | 35 | 0 | 22,50 | 0,88 | 19.8 |

| 2 | 0 | 0 | 7,875 | 30 | (12,25) | 25,63 | 0,78 | 19,99 |

| 3 | 0 | 0 | 5,906 | 25 | (10,50) | 20.41 | 0,69 | 14.08 |

| 4 | 0 | 0 | 4,430 | 20 | (8,75) | 15,68 | 0,61 | 9,56 |

| 5 | 30 | 12.5 | 3.322 | 20 | (7,00) | 58,82 | 0,54 | 31,76 |

| 6 | 0 | 0 | (0,533) * | 0 | (7,00) | (7.5) | 0,48 | (3,62) |

| Čistá současná hodnota | 1.57 | |||||||

- * (3,025) + 2,492 = (0,533)

Daňový štít na úroky

Úrokový štít v případě společnosti nebo korporací

Jedním z důležitých hlavních cílů společnosti nebo firmy nebo organizace je snížení její daňové povinnosti, kterou musí vypočítat

- Daňová výhoda dluhu.

- Výpočet štítu na úrokovou daň;

Ocenění štítu úrokové daně:

- Vydělávejte nebo rekapitalizujte hodnotu firmy.

- Omezení daňových výhod dluhu;

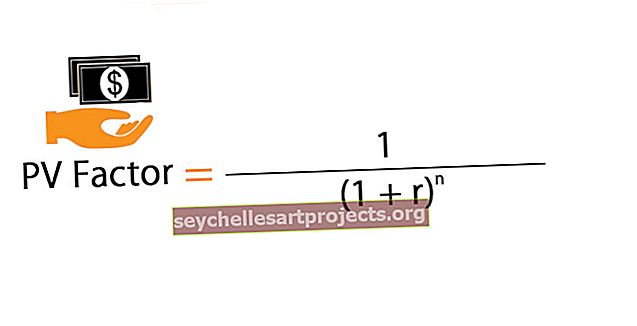

Úrokové náklady jsou na rozdíl od dividend a kapitálových zisků daňově odečitatelné. Proto je daňový štít důležitým faktorem. Jedná se o daňové výhody plynoucí z kreativního strukturování finanční dohody. Daňový štít na úroky je kladný, když zisk před úroky a zdaněním, tj. EBIT, převyšuje výplatu úroku. Hodnota štítu úrokové daně je současná hodnota, tj. PV všech budoucích štítů daně z úroků. Hodnota pákového subjektu nebo organizace také převyšuje hodnotu jiného rovnocenného podniku nebo organizace nezajištěného o hodnotu štítu na úrokovou daň. Jedním ze živých příkladů je možnost zapůjčení.

Příklad výpočtu štítu úrokové daně

ABC Ltd. zvažuje návrh na pořízení stroje v hodnotě 1 000 000 USD splatných 10 000 USD a zůstatek splatných v 10 stejných splátkách na konci každého roku včetně úroků účtovaných 15%. Další možností je získat majetek na leasingovém pronájmu ve výši 25 000 USD ročně splatném na konci každého roku po dobu 10 let. Následující informace jsou také k dispozici níže. Faktor současné hodnoty 15% po dobu 10 let je 5,019.

- Hodnota šrotu terminálu 20 000 $ je realizovatelná, pokud je aktivum zakoupeno.

- Společnost poskytuje 10% odpisy lineární metodou z původních nákladů.

- Sazba daně z příjmu je 50%.

- Jste povinni vypočítat a analyzovat peněžní toky a poradit, která možnost je lepší.

Možnost 1 - Koupit

Pracovní poznámky:

- V této možnosti musí firma zaplatit 10 000 $ dolů a zůstatek 1,00 000 $ spolu s úrokem @ 15% je splatný v 10 stejných splátkách. Výši anuity lze vypočítat na 10 let při 15%, tj.

Roční splátka = $ 1,00,000 / 5,019 = $ 19925.

- Diskontní sazba: pro obě možnosti můžeme použít diskontní sazbu dluhu po zdanění. Můžeme také použít úrokovou sazbu půjčky jako vážený průměr nákladů na kapitál (WACC) a předpokládáme, že tento návrh je již zohledněn při výpočtu váženého průměru nákladů na kapitál (WACC). Předpokládáme tedy, že WACC firmy je 15% (výše půjčky je uvedena výše).

Vzhledem k tomu, že pro možnost leasingu a půjčky musíme použít stejnou sazbu, v konečném rozhodnutí nedojde ke změně, i když odpovědi by byly odlišné.

- Odpisy ve výši 10%, tj. 11 000 USD (1 000 000 * 10%), byly poskytovány po všechny roky.

- Aktivum je plně odepisováno po dobu jeho životnosti 10 let. Proto by účetní hodnota na konci 10. roku byla nulová. Jelikož má aktivum záchrannou hodnotu 20 000 USD, byl by to kapitálový zisk, a za předpokladu, že bude zdanitelný běžnou sazbou 50%, čistý příliv hotovosti na účet záchranné hodnoty by byl pouze 10 000 USD, tj. ($ 20 000 * 50%). To se dále diskontuje, aby se zjistila současná hodnota tohoto přítoku.

Peněžní tok z úroku z opce na nákup lze vypočítat takto:

(Částka v $)

| A | B | C = 15% | D = BC | E |

| Rok | Splátka ($) | Úrok ($) | Splátka ($) | Zůstatek ($) |

| 0 | 1,00 000 | |||

| 1 | 19 925 | 15 000 | 4925 | 95 075 |

| 2 | 19 925 | 14 261 | 5,664 | 89 411 |

| 3 | 19 925 | 13 412 | 6 513 | 82 898 |

| 4 | 19 925 | 12 435 | 7 490 | 75 408 |

| 5 | 19 925 | 11 311 | 8 614 | 66 794 |

| 6 | 19 925 | 10,019 | 9 906 | 56 888 |

| 7 | 19 925 | 8 533 | 11 392 | 45,496 |

| 8 | 19 925 | 6 824 | 13 101 | 32 395 |

| 9 | 19 925 | 4 859 | 15 066 | 17 329 |

| 10 | 19 925 | 2,596 | 17 329 | 0,00 |

Současnou hodnotu peněžních odtoků lze nyní zjistit takto:

(Částka v $)

| Rok | Způsob platby | Zájem | Amortizace | Daňový štít 50% | Čistý peněžní tok | Faktor současné hodnoty (15% n) | Současná hodnota |

| 1 | 2 | 3 | 4 | 5 = (3 + 4) * 50% | 6 = (2-5) | 7 | 8 |

| 0 | 10 000 | 0 | 0 | 0 | 0 | 0 | 10 000 |

| 1 | 19 925 | 15 000 | 11 000 | 13 000 | 6 925 | 0,870 | 6025 |

| 2 | 19 925 | 14 261 | 11 000 | 12 631 | 7 294 | 0,756 | 5514 |

| 3 | 19 925 | 13 412 | 11 000 | 12,206 | 7719 | 0,658 | 5,079 |

| 4 | 19 925 | 12 435 | 11 000 | 11718 | 8,207 | 0,572 | 4 694 |

| 5 | 19 925 | 11 311 | 11 000 | 11 156 | 8 769 | 0,497 | 4,358 |

| 6 | 19 925 | 10,019 | 11 000 | 10 510 | 9 415 | 0,432 | 4067 |

| 7 | 19 925 | 8 533 | 11 000 | 9 767 | 10 158 | 0,376 | 3819 |

| 8 | 19 925 | 6 824 | 11 000 | 8 912 | 11 013 | 0,327 | 3,601 |

| 9 | 19 925 | 4 859 | 11 000 | 7 930 | 11 995 | 0,284 | 3,407 |

| 10 | 19 925 | 2,596 | 11 000 | 6,798 | 13 127 | 0,247 | 3,242 |

| Současná hodnota celkových peněžních odtoků - (A) | 53 806 | ||||||

| Zbytková hodnota (po zdanění) - (B) | 10 000 | 0,247 | 2470 | ||||

| Čistá současná hodnota peněžních odtoků - (C) = (A) + (B) | 51 336 | ||||||

Možnost II - leasing

Vyhodnocení možnosti pronájmu. - V případě, že je aktivum získáno z leasingu. Na konci příštích 10 let se platí roční nájemné ve výši 25 000 USD. Tento nájem z nájmu je odečitatelný z daní; čistý odliv hotovosti by tedy činil pouze 12 500 USD, tj. (25 000 USD * 50%). Současný anuitní faktor po dobu 10 let ve výši 15% je již uveden výše, tj. 5,019.

Současná hodnota anuity se tedy bude počítat jako 12 500 $ * 5,019 = 62738 USD.

Porovnáním výše uvedených dvou vypočtených možností jsme dospěli k závěru, že současná hodnota v případě nákupu pomocí daňového štítu je nižší než možnost leasingu.

Proto je vhodné jít na možnost nákupu (jít na nižší výdaje)

Daňový štít pro fyzické osoby

Jedním z nejlepších ilustrací tohoto konceptu pro jednotlivce je získání domu hypotékou nebo půjčkou. Úrokové výdaje spojené s hypotékou nebo půjčkou jsou daňově uznatelné, které se poté započítávají proti zdanitelnému příjmu osoby, což vede k významnému snížení její daňové povinnosti. Schopnost využít půjčku na bydlení jako daňový štít je hlavní výhodou pro lidi ze střední třídy, jejichž domy jsou hlavní součástí jejich čistého jmění. Poskytuje také výhody těm, kteří mají zájem o koupi domu, a to poskytnutím konkrétního daňového zvýhodnění dlužníkovi.

Příklad daňového štítu pro jednotlivce

Předpokládejme, že peněžní odliv, úroky nebo výdaje na platy jsou 1 000 $ / - a sazba daně z příjmu je 30 procent. Peněžní odliv, který bude zvažován pro diskontování, by tedy byl

700 $ / - tj. 1 000 $ * (100–30)%.

- Daňový štít na léčebné výdaje - Daňoví poplatníci, kteří zaplatili více za léčebné výdaje, než na které se vztahuje standardní odpočet, se mohou rozhodnout rozpisovat položky, aby získali obrovský daňový štít.

- Daňový štít na charitu - charitativní dárcovství může také snížit povinnosti daňových poplatníků. Daňový poplatník musí při svém daňovém přiznání využívat odpočty s podrobnými položkami.

Nakonec z výše uvedených případů dochází k závěru, že daňový štít lze využít jako cennou možnost pro efektivní vyhodnocení peněžních toků, financování atd.

Závěr

Musíme tedy pochopit, že daňové štíty jsou důležitým aspektem oceňování podniků a liší se od země k zemi a jejich výhody závisí na celkové daňové sazbě a peněžních tocích daňového poplatníka pro daný daňový rok. Vlády často vytvářejí daňový štít jako způsob, jak povzbudit určité chování nebo investice do určitých průmyslových odvětví nebo programů.

Užitečné příspěvky

- Daňové úkryty

- Vzorec CAPEX

- Čistá provozní ztráta <