Podmíněné akcie (definice, příklady) Jak interpretovat?

Co jsou podmíněné akcie?

Podmíněné akcie jsou ty akcie, které lze vydat, pokud emitent akcií splní určité konkrétní podmínky nebo milníky související s vydáním podmíněných akcií; jednou takovou podmínkou mohou být výnosy společnosti, u nichž se požaduje, aby překročily cílové prahové hodnoty pro vydání podmíněných akcií.

Laicky řečeno, podmíněné akcie jsou akcie vydané v podmíněných dobách.

Podívejme se na navrhované podrobnosti fúze Harmony Merger Corp s NextDecade LLC. Jedním z detailů fúze je, že Harmony vydá akcionářům NextDecade přibližně 97,87 milionů akcií kmenových akcií Harmony při uzavření, přičemž až 19,57 milionů dalších podmíněných akcií bude vydáno NextDecade po dosažení určitých milníků.

Jak interpretovat podmíněné akcie?

Jak název napovídá, podmíněné akcie se liší. Jsou to kmenové akcie vydané za určitých okolností, nebo můžeme říci, když jsou splněny určité podmínky. Například pokud společnost A získá společnost B, společnost A bude souhlasit s vydáním podmíněných akcií, pokud společnost B dosáhne určitého cílového výdělku.

Proč je ale tento druh vypořádání / dohody vyžadován? Vezměme si předchozí příklad, abychom rozšířili naše vysvětlení.

Společnost A se rozhodne získat společnost B. V důsledku toho společnost A a společnost A uzavřou dohodu o podmíněném vydání. Tato dohoda o podmíněném vydání je výsledkem jednání mezi společností A a společností B.

Během jednání obě strany zjistily, že jejich podmínky nejsou jednotné. Disonanci nemůže urovnat žádná další jednání. V této fázi se obě tyto strany rozhodnou, že se budou řídit podmínkami „pokud ano“, jak bude jedna strana zacházet s druhou.

Vraťme se nyní ke společnosti A a společnosti B. Řekněme, že podepsali dohodu o podmíněném vydání. Podle dohody, pokud společnost B vydělá určitou částku, společnost A zvýhodní akcionáře společnosti B vydáním stanoveného počtu kmenových akcií. Tyto akcie se nazývají podmíněné akcie.

podívejte se také na Kompletního průvodce preferovanými akciemi

[wbcr_snippet]: Chyba úryvků PHP (nepředáno ID úryvku)Příklad podmíněných akcií

Vezměme si praktický příklad pro ilustraci podmíněných akcií. Pomůže nám pochopit, jak se celá věc děje.

Společnost A získala společnost B. Během jednání společnost A souhlasila s vydáním 20 000 kmenových akcií akcionářům společnosti B, pokud společnost B v aktuálním fiskálním roce zvýšila své zisky o 20%. Současný výdělek společnosti B je 200 000 $. A aktuální počet akcií v oběhu je 200 000.

Od této chvíle by výdělky na akcii byly = (výdělky / běžné akcie) = (200 000 USD / 200 000) = 1 USD na akcii.

Nyní řekněme, že společnost B může letos dosáhnout cíle 20% zvýšení výdělků. To znamená, že společnost A vydá 20 000 kmenových akcií jako podmíněné akcie.

Výsledkem bude nový zisk = (200 000 $ * 120%) = 240 000 $.

A počet emisí akcií by se zvýšil na = (200 000 + 20 000) = 220 000.

Nový EPS by tedy byl = (240 000 USD / 220 000) = 1,09 USD akcie.

Dopad emise podmíněných akcií

Výsledkem emise těchto akcií je jeden významný vliv na zisk na akcii (EPS) společnosti.

Když podmínky „jestli a pak“ fungují, nabytí společnosti vydá nové akcie pro akcionáře nabyté společnosti. V důsledku toho se nyní zvyšuje počet akcií získaných společností.

A k výpočtu nového zisku na akcii použijeme nový počet akcií v oběhu. Ve výsledku získáme nový EPS, který je více než předchozí EPS (který se může při různých příležitostech lišit).

Smlouva o vydávání podmíněných akcií

Pamatujete si, že jsme hovořili o dohodě o vydávání podmíněných akcií při vysvětlování konceptu podmíněných akcií? Teď to pochopme, než se pustíme do dalších souvisejících konceptů.

V případě fúze a akvizice by byla podepsána dohoda o vydání podmíněných akcií. Při fúzi / akvizici slibuje nabyvatelská společnost emise nových kmenových akcií pro nabytou společnost, pokud budou splněny určité podmínky.

Dohoda o vydání podmíněných akcií obecně vychází ze dvou hlavních faktorů -

- Nejprve je to časové období. V dohodě je vhodně uveden čas.

- Zadruhé, primární podmínkou, které je třeba dosáhnout, je buď dosažení určité úrovně výdělku, nebo dosažení konkrétní úrovně tržní ceny.

Obě tyto strany musí s těmito dvěma faktory souhlasit. A to povede k dalšímu vydávání akcií, pokud bude splněna podmínka / podmínky.

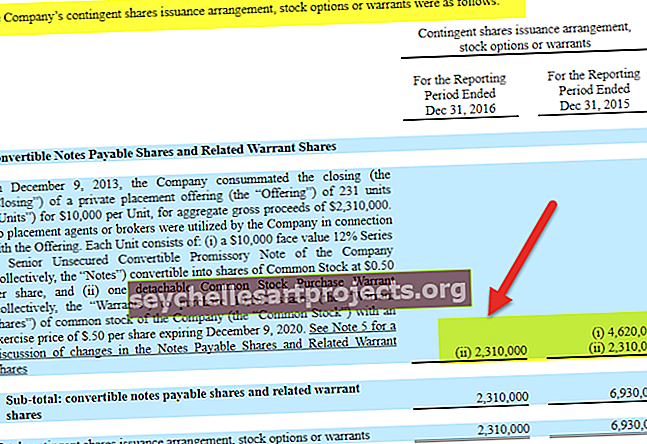

Níže je uvedeno ujednání o vydávání podmíněných akcií od společnosti RealResource Residential LLC. Zde existují dva typy emisí -

- nominální hodnota 10 000 $, 12% řada A Nezajištěná směnka, převoditelná na běžné akcie za 0,5 $ za akcii

- jedna odnímatelná Společná akciová záruka na nákup na nákup 10 000 akcií s realizační cenou 0,50 $ za akcii, která vyprší 9. prosince 2020.

zdroj: sec.gov

Nyní pojďme na příklad, kde nebyly splněny předem definované podmínky a nebyly dodány podmíněné akcie.

Níže je výňatek z společnosti India Globisation Capital Inc. V květnu 2014 dokončili akvizici 51% nesplaceného základního kapitálu společnosti Golden Gate Electronics. Podmínky dohody zahrnovaly také 1 004 094 akcií jako kontingent v oblasti elektronického obchodu, který splňuje roční prahové hodnoty pro výnosy a zisk za fiskální rok končící 31. března 2017

| průměrné nevyřízené akcie |

. V tomto případě nebyly podmíněné emitovatelné akcie dodány, protože získaná společnost nebyla schopna splnit stanovené cíle.

zdroj: sec.gov

Dopad podmíněných akcií na EPS (zředěný EPS)

Nyní je otázkou, kdy bychom měli zahrnout podmíněné akcie jako nevyřízené do zředěného EPS.

Zředěný vzorec EPS = (Čistý příjem - Dividenda preferencí) / (Akcie v oběhu + Zředěné akcie + Podmíněné akcie).

Na základě výše uvedeného vzorce by se podmíněné akcie přidaly k počtu akcií v oběhu, což by mělo za následek zředěný EPS.

Vezměte prosím na vědomí, že podmíněné emitovatelné akcie se používají, pouze pokud jsou splněny podmínky.

Pro ilustraci si vezmeme příklad.

Řekněme, že společnost X se sloučila se společností Y v roce 2015. Podmínky fúze byly nastaveny takto -

pokud tržní cena společné akcie společnosti Y přesáhne 80 $ za akcii v průběhu roku 2015 nebo v současné době přes 80 $ za akcii, pak společnost X vydá 50 000 dalších akcií pro akcionáře společnosti Y v roce 2016.

- Je vidět, že tržní cena společnosti Y již v roce 2014 překročila stanovených 80 USD za akcii;

- V roce 2014 činila tržní cena kmenových akcií společnosti Y v průměru 100 USD za akcii.

- Čistý příjem se předpokládá za rok 2014, 2015, respektive 700 000 $ za rok 2014, 2015, respektive 2016.

- A průměrné nevyplacené akcie v letech 2014, 2015 a 2016 byly 100 000, 150 000 a 125 000 v uvedeném pořadí.

Otázkou je, jak by se v této situaci vypočítal zředěný EPS? A kdy by se podmíněné akcie přidaly k nesplaceným akciím společnosti X?

Pokusme se tuto situaci pochopit od začátku.

Pojem byl takový, že pokud společnost Y přesáhne 80 $ za akcii jako tržní cena společné akcie v průběhu roku 2015 nebo v současnosti, pak společnost X vydá dalších 50 000 akcií v roce 2016.

Ale protože společnost Y již překročila cíl 80 USD za akcii jako tržní cena v roce 2014. A tržní cena běžných akcií společnosti Y v roce 2014 byla 100 USD za akcii. Měli bychom zahrnout podmíněné akcie v roce 2014?

Byla podmínka splněna v roce 2014? Odpověď je ano. Kdykoli je splněn cíl, měli bychom zahrnout podmíněné emitovatelné akcie.

Tady je tedy to, co by EPS bylo = (čistý příjem / nevyrovnané akcie + podmíněné akcie) = (800 000 $ / 100 000 + 50 000) = 5,33 $ za akcii. Je to zředěný EPS pro rok 2014.

V závěrečné analýze

Vězte, že podmíněné akcie nejsou vydávány vždy. Pokud se dvě strany neshodnou na podmínkách fúze / akvizice, pak jsou emisemi pouze podmíněné akcie (to je také v případě, že jsou splněny stanovené podmínky jako předem stanovená tržní cena nebo čistý příjem během určitého období).

Doufám, že to má přidanou hodnotu. Hodně štěstí!

Další články, které by se vám mohly líbit

- Příklad zastavených akcií

- Druhy opcí na akcie

- Porovnání - akciové akcie vs preferenční akcie

- Globalizace v ekonomii <