Riziko ocasu (definice, příklady) Výhody a nevýhody ocasního rizika

Definice rizika ocasu

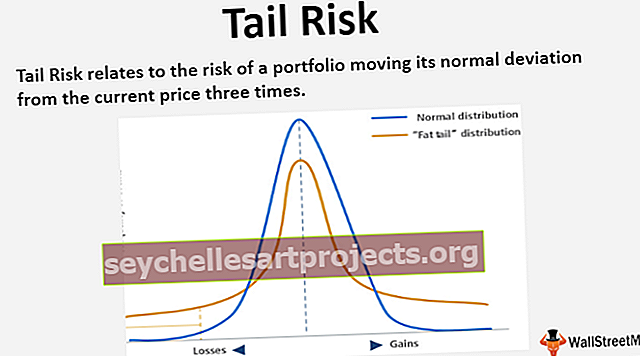

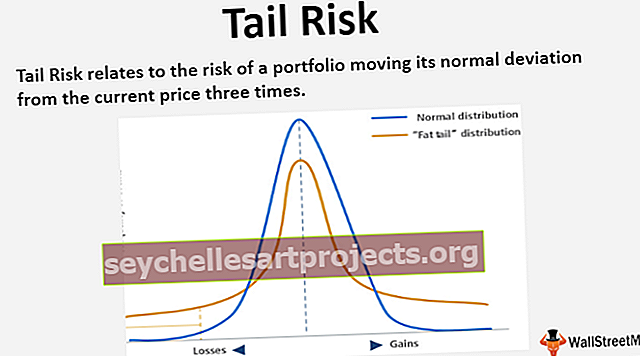

Ocasní riziko je definováno jako riziko výskytu události, která má velmi nízkou pravděpodobnost a je vypočítána jako trojnásobek standardní odchylky od průměrného normálního výnosu z distribuce. Směrodatná odchylka měří volatilitu nástroje ve vztahu k návratnosti investice od jeho průměrné návratnosti. Investoři zkoumají riziko ocasu, aby posoudili a investovali do různých zajišťovacích pozic, aby zmírnili ztrátu, která by mohla vzniknout z možného rizika ocasu. Strategie přijatá investory za účelem omezení ztrát vyplývajících z koncových rizik má ve skutečnosti potenciál v době krize přidat hodnotu. Riziko ocasu se nevztahuje pouze na pohyb nástroje, ale může se rovněž vztahovat na jakoukoli investiční nebo obchodní činnost, jejíž růst nebo pokles lze sledovat.

Možnost uplatnění rizika ocasu je však minimální; pokud k tomu dojde, velikost je vysoká, což by zasáhlo i související portfolia. Může to mít obrovské dopady na finanční trhy a ekonomiku. Může nastat na obou koncích distribuční křivky.

Příklady rizika ocasu

Následuje příklad rizika ocasu

Příklad č. 1

Dow Jones Industrial Average nebo Dow Index ukazuje zdraví 30 veřejných společností se sídlem mimo Spojené státy americké. Společnosti v indexu Dow jsou také součástí indexu S&P 500. Index si od počátku vedl dobře a v prosinci 2017 šel nad hranici 24 tis. Od té doby se pohyboval vzhůru a trh přitahoval stále více investorů.

V lednu 2018 index dosáhl hranice 26 tis. A investoři očekávali další rozmach trhu, ale kvůli zpomalení ekonomiky a obchodním válkám se celý americký akciový trh propadl, což mělo za následek také pokles indexu Dow. Index prošel několika vzestupy a pády a v říjnu 2018 dosáhl zpět na 24k, což byla nejnižší známka, kterou zasáhl za více než rok. Jednalo se o 10% tah a mělo související dopad na trh.

Trh v prosinci 2018 ztratil dalších 6% a ovlivnil volatilitu na celém trhu. Pro trh to byl obrovský pokles. V prosinci 2018 se index propadl na 21k, což bylo více než 19% pokles z maxima v daném konkrétním roce. To pro index znamenalo zásadní pokles a mělo to dopad v následujících dnech na trhu.

Zdroj - Finance.yahoo.com

Riziko ocasu v případě indexu Dow bylo, když trh v říjnu 2018 začal klesat. Pokles v tomto období byl na 24k, což byl pouze pohyb chování, podmínky se však zhoršily, když index začal klesat pod 24k označit.

Příklad indexu Dow nejlépe vysvětluje událost rizika ocasu a to, jak může ovlivnit trh jako celek.

Příklad č. 2

Případ Lehman Brothers je světu dobře známý kvůli jeho pověstnému vlivu na bankovní odvětví. Lehman byl považován za „příliš velký na selhání“ kvůli velkému tržnímu kapitálu a uctívané klientské základně po celém světě. Kvůli shovívavým zásadám a nesprávnému vykazování nemohl podnik obstát na měnícím se trhu. Totéž bylo v případě Bear Stearns.

Následky Lehmanova kolapsu byly tak závažné, že zasáhly všechna ostatní průmyslová odvětví, včetně ocelářství, stavebnictví a pohostinství. Riziko na konci v případě společnosti Lehman nemělo dopad pouze na bankovní odvětví, ale stékalo i do jiných průmyslových odvětví, což vedlo k velkým neúspěchům a ekonomickým ztrátám, které ovlivnily HDP mnoha zemí. Dopad na ekonomiku byl tak závažný, že vedl k recesi po celém světě. Incident vyústil v ekonomické zpomalení a mnoho lidí bylo nezaměstnaných kvůli propouštění ve všech průmyslových odvětvích.

Byly četné zprávy o tom, jak podnikání nefunguje správně a jak by to mělo za následek zásadní kolaps. Žádná ze zpráv však nedostala váhu, dokud problém nedosáhl mamutího stadia, kdy byl nezastavitelný.

Než společnost Lehman podala návrh na bankrot, musely být monitorovány obchodní aktivity, do kterých směřovala, a bylo nutné provést správné vykazování všech jejích ekonomických podmínek, což vedlo k velké nehodě.

Ocasní riziko umožňuje nejen investorům, ale i podnikům měřit riziko spojené s investicí, kterou provádějí. Pokud by bylo riziko ocasu analyzováno pro obchodní aktivity, které směřovaly do podnikání, mohlo by to vést lepším způsobem k odvrácení velkého kolapsu 2007-08, který otřásl světem.

Výhody

- Ocasní riziko umožňuje investorům měřit riziko spojené s investicí a zvyšuje rozhodování v zajišťovacích strategiích.

- Ocasní riziko podporuje zajištění, které vede ke zvýšenému přílivu finančních prostředků na trh.

- Vytváří povědomí o možném negativním pohybu, který může narušit trh.

Nevýhody

- Investora lze povzbudit, aby příliš investoval do zajišťovacích strategií na základě ocasního rizika.

- Existuje vysoká možnost, že se událost ohrožení ocasu nevyskytne ani jednou.

- Vytváří mezi investory pocit strachu, což vede k negativnímu výhledu.

Důležité body

- Levý konec křivky označuje extrémní nevýhodu.

- Riziko ocasu zobrazuje událost, ke které může dojít, pokud trh udělá nepříznivý pohyb.

Závěr

- Riziko ocasu je možnost ztráty, ke které může dojít podle předpovědi rozdělení pravděpodobnosti v důsledku vzácné události.

- Krátkodobý pohyb trojnásobku směrodatné odchylky se považuje za riziko ocasu.

- Riziko ocasu může být na obou stranách křivky, vpravo označuje zisky, zatímco vlevo označuje ztráty. Jelikož se jedná o riziko, zaměření je více na levé straně křivky.

- Ocasní riziko podporuje zajišťovací strategie, protože zajištění snižuje potenciální ztrátu.

- Investoři i podniky mohou studovat ocasní riziko, aby pochopili riziko spojené s investicí.